Исследование российского рынка муки: по мере снятия ограничений рост потребления будет замедляться

По итогам первого квартала 2020 года объем производства муки в России вырос почти на 10%, при том что за 4 предыдущих года рост составил всего 4%. По мнению аналитиков, эта тенденция носит краткосрочный характер и связана с увеличением потребления муки и мучных изделий в условиях самоизоляции. По мере выхода из кризиса рынок будет возвращаться к фундаментальным показателям, которые определяются ограниченностью внутреннего спроса и высокой конкуренцией на внешних рынках, где российские производители пока проигрывают по цене. Дальнейший рост рынка возможен за счет увеличения экспорта, но для этого нужно снизить себестоимость производства, главная составляющая которой — постоянно растущие цены на зерно.

Как рынок муки проходил прошлые кризисы

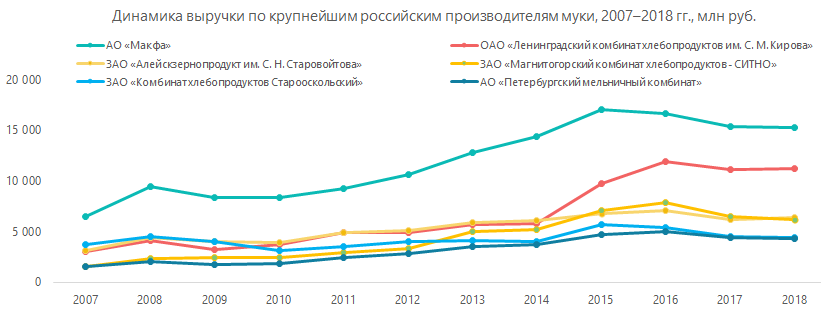

Кризисные ситуации, возникавшие в экономике России с начала 2000-х годов, отражались на производителях муки по-разному в силу разной природы этих кризисов и отличий в действиях государства по поддержке отрасли. В 2008-2009 гг. такой поддержки практически не было, поэтому спрос и потребление на рынке упали в соответствии с общей тенденцией спада производства в условиях мирового кризиса. Выручка крупнейших российских мукомольных заводов снизилась в среднем на 10% (при этом в 2008 г. она выросла гораздо более значительно — на 40%, поэтому последовавший спад в какой-то степени мог быть вызван и естественной коррекцией). Для восстановления объемов на докризисном уровне потребовалось 2 года, в 2011 г. большинство компаний или приблизились, или превзошли показатели 2008 года.

Посмотрите готовые маркетинговые исследования рынка муки подготовленные исследовательским агентством MegaResearch.

В 2015-2016 гг. ситуация была обратной. Сильная девальвация рубля и принятие программы импортозамещения вызвали рост производства в стоимостном выражении почти на 40% к концу 2016 года. Затем выручка основных производителей немного снизилась, но стабилизировалась на более высоком, чем до кризиса, уровне. Аналитики предполагают, что развитие российского рынка муки в новых экономических условиях 2020 года пойдет по такому же сценарию.

Текущая ситуация на рынке

В очередной кризис отрасль вступила в относительно благоприятных условиях, определенные сложности для ее развития вызваны спецификой продукта и сложившимися в 2019 году условиями с урожаем зерна:

- стабильные объемы производства на протяжении последних трех лет объясняются насыщением внутреннего рынка и практически полным вытеснением с него иностранных производителей. Доля импорта муки в Россию не превышает 1%;

- рынок характеризуется высокой степенью конкуренции и относительно небольшой загрузкой производственных мощностей (в среднем около 60%). По мнению аналитиков, конкуренция будет усиливаться как за счет теневого рынка, который в кризис традиционно набирает обороты, так и за счет запланированного открытия новых крупных производств;

- драйвером развития мукомольной промышленности является кондитерская отрасль. Производство мучных сладостей с 2017 года выросло на 12%. В январе — апреле 2020 года тенденция сохранилась, рост этого сегмента составил 5% относительно аналогичного периода 2010 года. Первый квартал текущего года ознаменовался также ростом производства хлебобулочных изделий — впервые за последние 10 лет;

- рентабельность производителей муки находится в пределах 5–10%. Социальная значимость продукта не позволяет им повышать отпускные цены пропорционально росту себестоимости, которая в основном определяется постоянно растущими закупочными ценами на зерно. Так, снижение валового сбора ржи на 44% в предыдущие два года из-за существенного сокращения посадочных площадей вызвало рост стоимости зерна практически в 2 раза. Цены на пшеницу также растут, за исключением сезонной просадки.

Эксперты отмечают, что в связи с усиливающейся конкуренцией игрокам рынка необходимо менять подход к качеству своей продукции. В последние годы оно постоянно падает, чем пользуются производители различных ингредиентов, поставляющие хлебозаводам специальные ферментные добавки, необходимые для корректировки свойств муки. Этим они забирают у мукомольных предприятий часть прибыли, что в условиях низкой рентабельности последних довольно существенно.

Влияние пандемии коронавируса на рынок муки

Поскольку мукомольные комбинаты относятся к предприятиям, участвующим в производстве продуктов первой необходимости, ограничения, вводившиеся для борьбы с распространением коронавируса, их не коснулись. Кроме того, экономический кризис и режим самоизоляции стимулировали домашнее потребление как готовых мучных изделий, так и муки для домашней выпечки. Так, по исследованиям банка «Русский Стандарт», количество покупок хлеба в апреле 2020 года выросло на 36%.

Таким образом, рынок муки — один из немногих сегментов экономики, показывающих рост в условиях пандемии. Однако аналитики предупреждают, что это краткосрочная тенденция и по мере выхода из кризиса стоит ожидать возврата к прежней динамике.

Прогноз развития рынка на 2020–2022 гг.

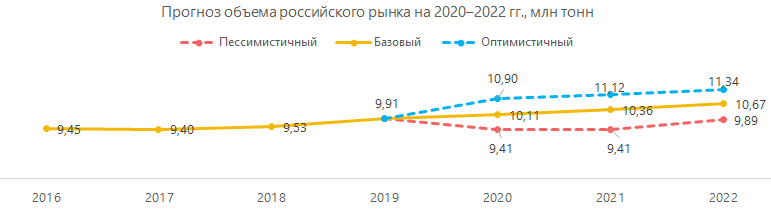

В связи с сохраняющимся высоким уровнем неопределенности в экономике прогноз дальнейшего развития отрасли рассчитывался в трех сценарных вариантах:

- Оптимистичный. При условии сохранения действующих ограничений или каких-либо их элементов тренд на увеличение домашнего потребления сохранится. Сокращение доходов будет вынуждать потребителей переходить на более дешевые виды продуктов. Продолжающийся с первого квартала 2020 г. рост отрасли по итогам года составит 10%, в 2021-2022 г. объем рынка стабилизируется.

- Пессимистичный. Ужесточение ограничений (например, при возникновения второй волны коронавируса), закрытие границ, рост курсов валют и усиливающийся экономический кризис окажут значительное влияние на отрасль, которая, несмотря на свою социальную значимость, покажет падение на уровне темпов снижения ВВП.

- Базовый. Предполагает определенное снижение темпов роста потребления муки относительно текущего уровня после снятия ограничений. Рынок будет расти примерно на 3% в год.

Дальнейшее развитие рынка в условиях насыщения и даже определенного перепроизводства возможно за счет расширения экспортных поставок. На текущий момент доля России в общемировом экспорте составляет 2,4%. Основным сдерживающим фактором до сих пор была более высокая, чем у стран-конкурентов, цена. Возможно, очередное ослабление рубля поможет увеличить долю российской муки на мировом рынке.

Andrey specializes in marketing research projects, business plans and strategic consulting.