Рынок готовых зеленых салатов в упаковках коррекс и флоу-пак понемногу восстанавливается после кризиса

В 2015-2016 годах объемы потребления готовых зеленых салатов в России значительно снизились, причем основной спрос сместился в сторону наиболее дешевой продукции — кочанных салатов типа латук и айсберг. В 2017 году их реализация выросла, что позволило сделать вывод о постепенном восстановлении рынка. Аналитики прогнозируют умеренный рост потребления и в дальнейшем благодаря увеличению предложения отечественного сырья и популяризации здорового образа жизни в обществе.

В данном исследовании изучается рынок готовых зеленых салатов категории fresh cut (мытые, резаные салаты в упаковке флоу-пак) и box 125 g (немытые салаты, преимущественно бэби-лифы: руккола, шпинат, корн и т. д. в упаковке коррекс).

Основные характеристики рынка

До 2015 года на рынке зеленых салатов в упаковке флоу-пак и коррекс преобладала иностранная продукция, в основном итальянских и польских производителей. С введением эмбарго ситуация изменилась: импортные поставки готовой продукции практически полностью прекратились, но российские производители продолжили закупать сырье за рубежом, особенно в зимний период. Летом и осенью они стали использовать отечественную зелень, выращенную в открытом грунте.

Основными переработчиками рассматриваемой продукции являются оптовые базы, которые закупают сырье на внутреннем рынке или за рубежом и упаковывают его уже на территории России. При этом достоверно оценить объемы таких операций довольно затруднительно, т. к. довольно значительная их часть проводится по серым схемам и не учитывается официальной статистикой. По оценкам аналитиков, это примерно 30–45% в зависимости от вида салатной культуры.

Структура рынка по виду продукции

Основной объем импорта в натуральном выражении (по официальным данным) приходится на следующие культуры:

- Латук — 64% от всего объема поставок в 2017 году.

- Айсберг — 28%.

- Шпинат — 4%.

- Руккола — 3%.

Столь существенная доля импорта салатов латук и айсберг объясняется тем, что выращивать эти культуры в теплицах нерентабельно, поэтому в осенне-зимний период все поставщики закупают их за рубежом. Кроме того, падение доходов населения привело к смещению спроса в сторону наиболее дешевых видов салатов, следовательно, их доля в общем объеме продаж выросла.

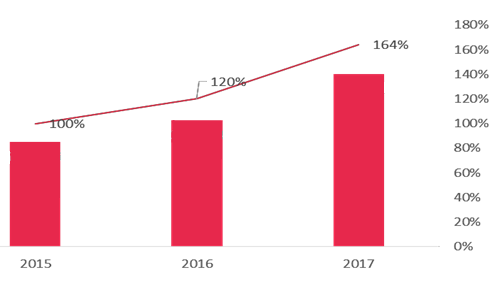

Анализ динамики импорта наиболее востребованных зеленных культур за 2015–2017 гг. показывает, что рынок в этот период постепенно восстанавливался, объемы поставок росли по всем видам салатов. По мнению участников рынка, увеличение объемов поставок в 2017 году говорит о постепенном восстановлении потребления, однако основной тренд его смещения в сторону дешевой продукции сохраняется. Кроме того, многие потребители переключились на резаные и вареные овощи. Например, в компаниях, занимающихся поставками готовых закусочных блюд, в 2015-2016 году отмечался заметный рост спроса на винегрет. Эксперты объясняли это тем, что его стали покупать те, кто раньше употреблял в пищу, например, рукколу.

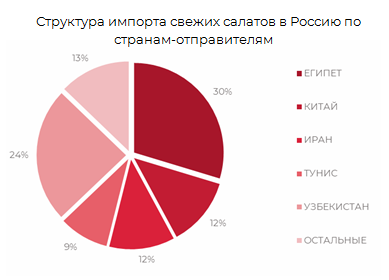

Структура импорта по странам-отправителям

Наибольший объем импортных поставок салатных культур в 2015–2017 гг. приходился на Египет — эта страна заняла примерно около трети рынка. Еще 24% продукции ввозилось из Узбекистана. Столько же обеспечили в совокупности Китай и Иран. Импорт из Туниса составил 9%.

Динамика рынка готовых зеленых салатов в 2015–2017 гг.

Расчет объема рынка проводился отдельно для салатов в упаковке флоу-пак и салатов в упаковке коррекс. При этом поскольку основным потребителем этой продукции являются оптовые и розничные сети, поставки предприятиям сегмента HoReCa не учитывались.

Анализ показал, что на российском рынке преобладает продукция в упаковке коррекс, причем ее доля от года к году растет. Так, если в 2015 году доля салатов в этой упаковке составляла 69%, то к 2017 году она увеличилась до 86%. Это связано с тем, что коррексы (индивидуальные контейнеры из прочной полистирольной ленты) — это более дешевая упаковка, обеспечивающая хорошую сохранность продуктов при транспортировке и выкладке на полки в торговых точках. В нее обычно упаковывают немытые салаты, что еще больше снижает отпускную цену продукта.

По указанным причинам рассматриваемые сегменты показали разнонаправленную динамику: продажи салатов в упаковке коррекс выросли более чем в два раза, а объемы реализации продукции в пленке флоу-пак упали на 27%. Совокупное потребление свежих салатов, рассматриваемых в данном исследовании, увеличилось на 64%. При этом 95% всего объема было расфасовано в Центральном федеральном округе. Аналитики связывают это с тем, что в этом регионе расположено основное производство ГК «Белая дача». Это предприятие имеет свои тепличные комплексы, которые, по словам его руководителей, обеспечивают около 30% сырья для изготовления салатов.

Анализ потребления готовых салатов в упаковках флоу-пак и коррекс в России

По оценкам экспертов, поставки готовых зеленых салатов на российском рынке распределяются между двумя основными группами потребителей:

- Сегмент HoReCa (гостиницы, рестораны, кафе).

- Оптовые и розничные сети.

Доля ГК «Белая дача» — крупнейшего производителя рассматриваемой продукции в России — в сегменте HoReCa составляет около 90%. Это связано с тем, что «Белая дача» имеет статус эксклюзивного поставщика свежей зелени в рестораны быстрого питания «Макдональдс», а также реализует свою продукцию в сети KFC и Burger King.

В целом сегмент HoReCa обеспечивает около четверти всего объема готовых салатов на рынке. Отраслевая структура потребления этой продукции приведена на диаграмме.

Анализ сезонности

Сезонность потребления готовых салатов определяется двумя факторами:

- Падение спроса в июле–сентябре, связанное с тем, что многие потребители переключаются на продукцию, выращенную в собственных хозяйствах.

- Рост потребления в предновогодний период из-за подготовки к предстоящим праздникам.

Если колебания в начале и середине года обычно находятся в пределах 10% от средних значений, то к Новому году объемы потребления вырастают почти в полтора раза.

Прогноз развития рынка до 2021 года

На развитие рынка в ближайшие годы будут влиять две противонаправленные тенденции:

- Продолжающееся снижение доходов населения.

- Рост популярности здорового образа жизни.

В России в настоящее время приняты федеральные программы по развитию сельского хозяйства, в соответствии с которыми происходит модернизация имеющихся и строительство новых теплиц для выращивания овощной продукции в закрытом грунте. Кроме того, постоянно увеличивается число фермерских хозяйств, занимающихся в том числе и производством зеленных культур.

Следовательно, у переработчиков появляется возможность использования отечественного сырья вместо импортного. В перспективе это должно привести к снижению себестоимости продукции и уменьшению цены салатов на полках магазинов.

Аналитики прогнозируют, что в силу описанных тенденций в ближайшие несколько лет рынок будет расти умеренными темпами (2-3% в год) и к концу 2021 года его объем превысит показатели 2017 года примерно на 15%.

Olga specializes in marketing research projects, business plans and strategic consulting.