Анализ рынка тканей из синтетических волокон в России: новые меры государственной поддержки позволят увеличить долю отечественных производителей

Доля импорта на этом рынке за последние 10 лет значительно сократилась, однако она до сих пор превышает 50%. Эксперты считают, что дальнейшее развитие российского производства сдерживается недостаточным объемом инвестиций в модернизацию существующих и создание новых предприятий. Государство планирует увеличить размеры субсидирования отрасли, поэтому ее перспективы на ближайшие годы выглядят весьма оптимистично.

Объем и динамика рынка в 2018–2020 гг.

В рамках исследования изучался российский рынок тканей, изготавливаемых из искусственных и синтетических волокон, за исключением геотекстиля, специальных промышленных тканей и нетканых материалов. Его объем рассчитывался по традиционному балансовому методу:

Объем рынка = Объем производства + Объем импорта – Объем экспорта.

Для оценки составляющих приведенной формулы использовались данные официальной статистики по производству рассматриваемых видов тканей, а также информация из базы данных ФТС России. Отбор нужных таможенных деклараций проводился по более чем 20 кодам ТН ВЭД из групп 54–60.

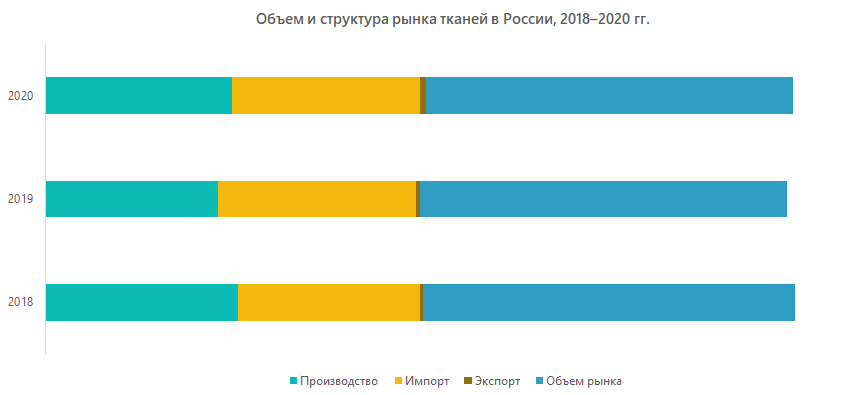

Расчеты показали, что в период с 2018 по 2019 г. рынок в целом оставался стабильным, однако объем его немного уменьшился. Основное снижение пришлось на 2019 год, когда заметное падение внутреннего производства (более чем на 10%) было компенсировано ростом импорта тканей. В 2020 году производство частично восстановилось, а импорт, наоборот, снизился, так что объем рынка практически не изменился.

Объем и структура рынка тканей в России, 2018–2020 гг.

Доля импорта на рынке в 2020 году составила 51% (в 2019 г. — 54%). Основной причиной снижения аналитики называют резкий рост курсов валют, вызванный пандемией коронавируса и нефтяным кризисом во втором квартале.

Текущие тенденции развития рынка

Проведенный анализ позволили выделить главные тенденции, которые будут определять ситуацию на рынке в ближайшей перспективе:

- ориентация на производство тканей из химических и синтетических волокон. Производство полимерных нитей и синтетического текстиля для потребительских и промышленных целей — одна из приоритетных задач, поставленных в проекте стратегии развития легкой промышленности, который был разработан в 2018 году;

- зависимость от импорта. Несмотря на оказываемую поддержку отрасли, доля иностранной продукции пока превышает 50%. По мнению представителей Минпромторга России, необходимы дополнительные меры, стимулирующие развитие и модернизацию производственных предприятий. Одна из таких мер — снижение базовой ставки ФРП с 5% до 3% — уже реализована. Кроме того, Минпромторг рассматривает возможность субсидирования затрат на экспорт продукции маркетплейсам с российскими владельцами. В ближайшие три года на эти цели может быть направлено 1,5 млрд руб.;

- дифференциация игроков по продукту. По данным участников рынка, узкая специализация многих компаний по типу выпускаемой продукции говорит об относительно низком уровне конкуренции и потенциале роста рынка;

- укрупнение игроков. Консолидация компаний как по горизонтали, так и по вертикали производственной цепочки в последние годы заметно увеличилась.

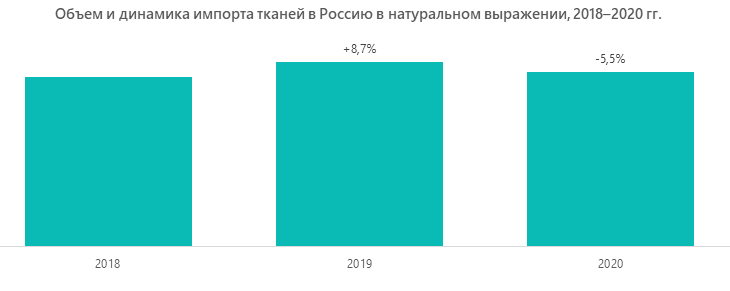

Обзор внешнеторговых поставок

Несмотря на сохраняющуюся импортозависимость рынка тканей из искусственных и синтетических волокон в России, доля иностранной продукции снижается. По данным экспертов, за последние 10 она уменьшилась с 80% до 51%. Некоторый рост импорта в 2019 г. не внес существенных корректив в эту тенденцию.

Объем и динамика импорта тканей в Россию в натуральном выражении, 2018–2020 гг.

Экспорт рассматриваемых видов тканей из России в 2020 году вырос почти вдвое. Основная причина — ослабление рубля, из-за которого отечественная продукция стала более конкурентоспособной по цене. Однако пока доля экспорта в общем объеме рынка невысока — менее 2%.

Конкурентный анализ на рынке тканей из искусственных и синтетических волокон в России

Общее число игроков на рынке довольно велико, совокупная доля 5 ведущих компаний (в топ-5, по данным проведенного исследования, входят три крупных российских производителя и две китайские компании, импортирующие ткани в России) оценивается в 33%, а индекс Херфиндаля-Хиршмана не превышает 1000, что позволяет сделать вывод о низкой степени монополизации рынка. Таким образом, можно говорить о том, что потенциально высокий уровень конкуренции нивелируется значительной степенью дифференциации игроков по типу выпускаемой продукции. Для оценки перспектив открытия нового производства необходимо подробно анализировать предполагаемую нишу в каждом конкретном случае, поскольку рыночные условия в различных сегментах могут кардинально различаться.

Структура потребления

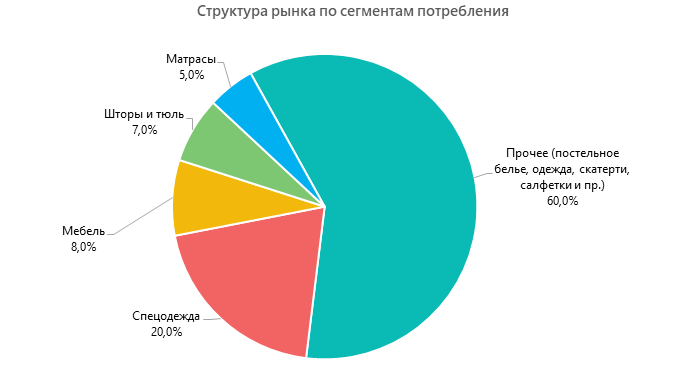

Для оценки структуры потребления тканей из искусственных и синтетических волокон использовались данные, полученные от экспертов рынка, а также информация из различных новостных и отраслевых источников.

Структура рынка по сегментам потребления

Наибольшая доля потребления приходится на сегмент постельного белья, одежды, скатертей и салфеток. Остальные виды тканей используются в значительно меньшей степени.

Прогноз развития рынка на 2021–2023 гг.

В целом игроки рынка оценивают перспективы его развития достаточно высоко. Сложившаяся экономическая ситуация будет способствовать росту интереса к российской продукции за рубежом, что, в свою очередь, должно стимулировать российских производителей к увеличению объема выпуска. Новые меры поддержки отрасли со стороны государства помогут сделать это в максимально благоприятном режиме.

В Минпромторге ожидают, что индекс промышленного производства в текстильной промышленности в 2021 г. составит 103%, в 2022 г. — 103,2%, в 2023 г. — 103,3%. При этом сегмент тканей из синтетических волокон будет расти опережающим темпами, обеспечивая в том числе и дальнейшее импортозамещение на этом рынке.

Dmitry specializes in marketing research projects, business plans and strategic consulting.