Анализ российского рынка санитарно-гигиенических изделий away from home («вне дома»)

После введения антироссийских санкций в 2022 году многие эксперты высказывали опасения по поводу того, что уход иностранных производителей может вызвать дефицит санитарно-гигиенических изделий в РФ. Однако этого не случилось, рынок пережил этот период довольно спокойно, а недостающие объемы были компенсированы поставками с заводов отечественных компаний. Сейчас его участники ожидают дальнейшего увеличения спроса, вызванного тенденциями, сформировавшимися еще в период пандемии. По оценкам аналитиков MegaResearch, в ближайшие 3 года объем рынка будет расти с CAGR 3-4%.

Структура потребления

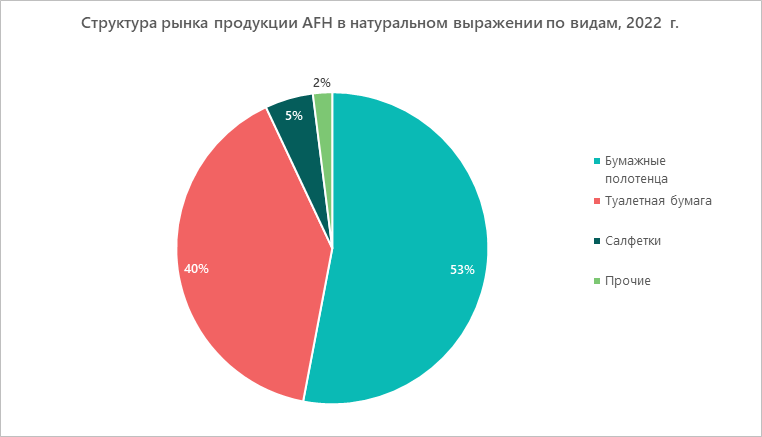

Санитарно-гигиенические изделия away from home (AFH) предназначены для гостиниц, ресторанов и предприятий общественного питания (HoReCa), офисов, предприятий промышленности, организаций здравоохранения и административных учреждений. Это бумажные полотенца, туалетная бумага, салфетки и покрытия на унитаз. Доли каждой из групп товаров в общей структуре потребления указаны на рисунке.

98% продукции AFH производится на российских мощностях, доля импорта в настоящее время составляет 2%.

Конкурентная среда

К крупнейшим компаниям, действующим на рынке, можно отнести ООО «Хаят Кимья», ООО «Эссити», ОАО «Сыктывкар Тиссью Груп», ОАО «Сясьский ЦБК» и ООО «Кимберли-Кларк».

В целом рынок можно охарактеризовать как конкурентный, наблюдается профицит мощностей. Его дальнейшее развитие будет зависеть от общей экономической и политической ситуации в стране. Однако, несмотря на непростые времена, производители санитарно-гигиенической продукции AFH ожидают увеличения спроса на их продукцию в среднесрочной перспективе.

Основные тенденции рынка, способствующие его росту

- Развитие инфраструктуры гигиены. Во время пандемии коронавируса потребители стали более внимательны и требовательны к гигиене и безопасности, особенно в общественных местах, что в итоге привело к увеличению доступности санитарно-гигиенических изделий и развитию программ по обеспечению безопасности на рабочем месте.

- Изменение культуры потребления. Помимо возросших требований к качеству санитарно-гигиенических изделий, потребители ожидают и экологической безопасности для себя и окружающей среды при их применении. Как результат, увеличивается спрос на продукцию в более высоких ценовых сегментах.

- Рост внутреннего туризма. По данным Российского союза туриндустрии, количество путешествующих по стране по итогам 2022 года составило 68,5 млн человек, что на 14% выше уровня 2021 г. В 2023 году этот показатель может вырасти еще на 5% — до 72 млн человек.

- Урбанизация. Если в 2015 г. доля городского населения в России составляла порядка 74%, то в 2022 г. она увеличилась до 74,9%.

По оценке аналитиков, среднегодовой рост рынка в 2023–2025 гг. может составить 3-4%.

Ilya specializes in marketing research projects, business plans and strategic consulting.