Анализ рынка антифризов в России: ожидаемое восстановление после пандемии откладывается из-за санкций

Охлаждающие жидкости для автомобильных двигателей поставляются в основном на сборочные конвейеры, в автосервисы и конечным потребителям, которые приобретают расходные материалы для ТО и ремонта своих автомобилей в сетевых розничных магазинах. В 2020 году из-за снижения объема производства легкового и коммерческого автотранспорта и ограничений, вводившихся в связи с пандемией, объем этого рынка снизился более чем на четверть. Приостановка деятельности многих иностранных автопроизводителей в 2022 г. может вызвать еще большее сокращение поставок антифризов на сборочные конвейеры, а также определенное снижение в сегменте ремонта и обслуживания автотранспорта.

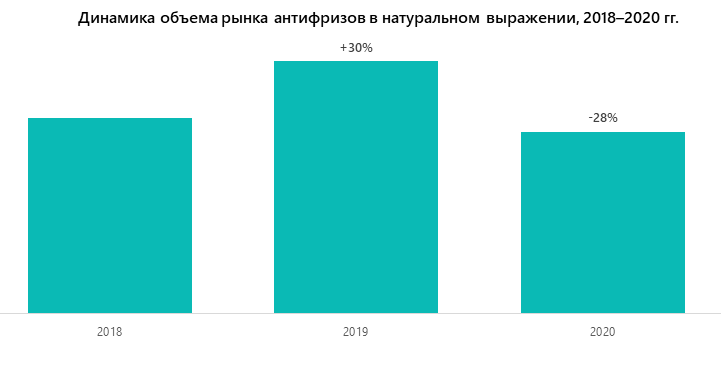

Объем и динамика рынка в 2018–2020 гг.

Для расчета объема российского рынка использовалась классическая формула: Объем рынка = Объем производства +Объем импорта – Объем экспорта.

Основную сложность для вычисления итоговых показателей представляет оценка внутреннего производства, поскольку отдельных статистических данных по антифризам в России нет. Объем их выпуска определялся на основе предоставляемой Росстатом информации по товарной группе «жидкости тормозные для гидравлических передач, антифризы и готовые антиобледенители» и оценки экспертов рынка относительно доли в ней продукции, которая является предметом исследования.

Объемы импорта и экспорта рассчитывались по суммарным показателям операций, отраженных в базе данных ФТС России по категории охлаждающих жидкостей. Полученные результаты были подтверждены ведущими игроками и экспертами рынка как соответствующие действительности с высокой степенью точности.

После значительного подъема в 2019 году объем рынка снизился и опустился ниже уровня двухгодичной давности. Основная причина — падение объемов производства автомобилей и ограничения, введенные в период первой волны пандемии в 2020 году.

Основные тенденции на рынке в 2020–2021 гг.

Определенные негативные тенденции в рассматриваемой отрасли начали формироваться в период пандемии. Еще до событий 2022 года аналитики отмечали:

- рост стоимости сырья. Качественные гликолевые растворы и концентраты, которые являются основным сырьем для производства антифризов, в начале 2021 года подорожали на 10–15%, несмотря на то, что обычно зимой стоимость этих компонентов уменьшается;

- снижение качества. Производство эксплуатационных автомобильных жидкостей — относительно простой бизнес с низким порогом входа, поэтому на рынке присутствует значительное количество производителей, многие из которых выпускают антифризы сомнительного качества по относительно низкой цене. Снижение доходов населения в условиях кризиса вызывает рост спроса именно на такую продукцию;

- применение этиленгликоля как базового компонента для производства антифризов. В сложившейся рыночной ситуации применение этиленгликоля позволяет обеспечить необходимую рентабельность и выпускать охлаждающие жидкости, которые можно использовать в любых климатических условиях;

- наибольший спрос на антифризы марок G11 и G12 (12+). Охлаждающие жидкости марки G11, несмотря на бюджетность, обладают достаточными смазывающими свойствами и пользуются спросом у владельцев подержанных автомобилей отечественного и импортного производства. Антифризы G12 и G12+ относятся к более качественной продукции и востребованы в сегменте новых автомобилей среднего и премиум-класса.

Анализ внешнеторговых поставок

По результатам проведенного исследования доля импорта на российском рынке антифризов оценивается примерно в 10%. Динамика поставок из-за рубежа в 2018–2020 гг. в целом повторяет общую динамику рынка, снижение объема импорта в 2020 году составило порядка 30%.

Основной объем охлаждающей жидкости был ввезен в Россию из Германии и Бельгии, значимые показатели отмечены также по поставкам из Японии. В целом на долю этих трех стран в 2020 году пришлось более 70% импортного антифриза.

Стоит отметить, что объемы экспорта антифризов из России сопоставимы с объемами импорта. В 2020 году экспортные поставки также сократились, хотя и менее значительно. Основные получатели охлаждающих жидкостей из России — Монголия, Узбекистан, Украина, Молдова и Азербайджан. В основном зарубежным потребителям отправляется продукция российских производителей — как лидеров рынка, так и относительно небольших предприятий, не входящих в топ-5 ведущих игроков.

Учитывая небольшую долю импорта, который в основном охватывает антифризы среднего и высокого ценового сегмента, влияние введенных против России санкций на рассматриваемый рынок с точки зрения обеспеченности продукцией не будет критичным даже при полном уходе с него поставщиков из недружественных стран. Российские производители смогут заместить недостающие объемы, увеличив выпуск своей продукции или перенаправив определенную часть экспорта внутренним потребителям.

Конкурентный анализ

По оценке участников рынка, в России производится около 100 наименований антифризов, в основном с использованием моноэтиленгликоля и этиленгликоля. На долю топ-5 российских производителей приходится более 80% общего объема выпуска, причем три ведущих игрока занимают 70%. Это говорит о высоком уровне концентрации рынка и относительно низкой конкуренции между топовыми компаниями, которые за счет эффекта масштаба выигрывают в ценовой войне с мелкими производителями, поставляющими дешевый товар низкого качества.

По данным ФНС России, суммарная выручка пяти ведущих производителей антифризов в 2020 году выросла на 3%, причем два из них снизили объемы реализации, а три показали рост от 7 до 28%. В целом позиции лидеров в 2018–2020 гг. оставались примерно на одном уровне.

Перспективы и прогноз развития рынка в новых экономических условиях

Как уже говорилось, основными потребителями антифризов являются производители автомобилей и частные автовладельцы.

В связи с изменением геополитической ситуации и введением санкций против России, уже в начале марта 2022 года объем производства новых автомобилей в стране сократился почти наполовину. Некоторые иностранные автопроизводители объявили о временном закрытии своих заводов до мая. Из-за приостановки деятельности компании Renault, крупнейшим акционером которой является правительство Франции, до 24 апреля не будет работать завод «АВТОВАЗ». На предприятии объявлено о перенесении летнего корпоративного отпуска на апрель, а с 6 июня на три месяца будет введена 4-дневная рабочая неделя.

В новых экономических условиях рассчитанные ранее прогнозы (в конце 2021 г. аналитики предсказывали медленное восстановление рынка со средним темпом 8-9% в год) необходимо пересматривать. По мнению экспертов, в 2022 г. ситуация может развиваться следующим образом:

- производство автомобилей в России может остановиться полностью. При этом длительность простоя заводов будет зависеть от продолжительности активной фазы боевых действий и периода адаптации отрасли к новым реалиям. Соответственно, поставки антифриза на сборочные конвейеры на какое-то время будут прекращены;

- потребление на вторичном рынке (ремонт и обслуживание автомобилей, находящихся в эксплуатации) более стабильно и не так сильно подвержено влиянию геополитических факторов. Однако в связи с резким подорожанием автозапчастей и снижением доходов населения периоды замены антифриза на негарантийном автотранспорте могут увеличиться, что также приведет к определенному сокращению спроса.

По предварительным оценкам, в 2022 г. рынок может вновь вернуться к показателям 2020 года или даже показать небольшое снижение относительно локальных минимумов периода пандемии. Дальнейшая его динамика будет определяться экономической ситуацией в стране и темпами восстановления автомобильной отрасли.

Dmitry specializes in marketing research projects, business plans and strategic consulting.