Анализ рынка баллонов высокого давления для КПГ: прогнозируется рост в 4 раза за 5 лет

Спрос на баллоны для КПГ будет расти вслед за увеличением количества автомобилей, работающих на газомоторном топливе, в первую очередь коммунальной техники и муниципального транспорта. Основной прирост потребления придется на современные композитные топливные баки типа КПГ-3 и, в перспективе, КПГ-4. Российские производители в 2020 году заняли более половины рынка на фоне сокращения объемов импорта из-за пандемии. Скорее всего, их доля останется преобладающей и далее, поскольку из-за рубежа в основном поставляется морально устаревшая продукция, спрос на которую постепенно снижается.

Объем и структура рынка в 2019–2020 гг.

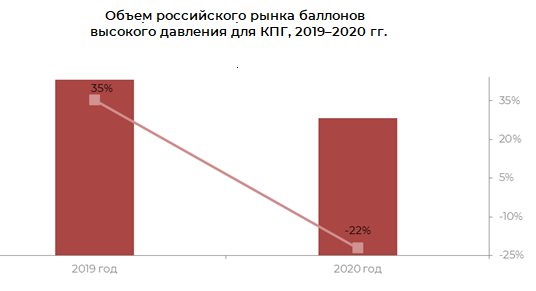

Расчеты, проведенные при помощи традиционного балансового метода (Объем рынка = Объем производства + Объем импорта – Объем экспорта), показали, что в 2020 году объем российского рынка баллонов высокого давления для КПГ уменьшился относительно показателя 2019 года на 22%. Снижение в основном произошло из-за сокращения импорта, вызванного пандемией COVID-19; объем внутреннего производства практически не изменился.

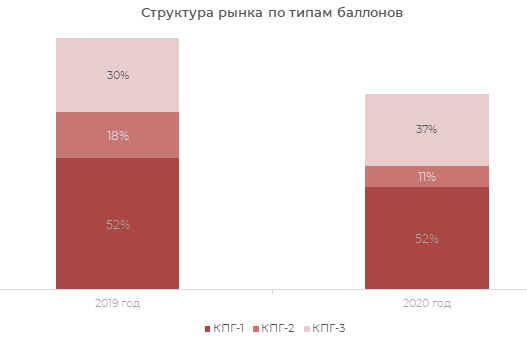

В структуре потребления заметно выросла доля баллонов КПГ-3. Этот тип баллонов производится в России компанией «Реал-Шторм», которая является лидером рынка и сохранила объемы выпуска в 2020 году на докризисном уровне. Напротив, баллоны КПГ-2 ввозятся из Китая (российских аналогов нет), поэтому их доля в общем объеме рынка снизилась.

Баллонов КПГ-4 на российском рынке пока нет. Это самый современный тип оборудования, который превосходит другие виды емкостей для компримированного природного газа по всем характеристикам:

- массе;

- герметичности;

- взрыво- и пожаробезопасности;

- коррозионной стойкости;

- температурному режиму;

- гарантийному сроку эксплуатации.

Применение баллонов КПГ-4 до недавнего времени сдерживалось их высокой ценой. Но она постепенно снижается и приближается к стоимости наиболее популярного сейчас стандарта КПГ-3. По мнению экспертов, на рынке существует огромный потенциал для роста в сегменте баллонов четвертого класса, который обусловлен прогнозируемым увеличением количества техники, использующей в качестве топлива компримированный газ, а также замещением устаревающих типов КПГ-1 и КПГ-2 на более современные.

Текущие тенденции на рынке

Обновление парка газобаллонного оборудования — одна из главных тенденций, определяющих развитие изучаемого рынка в ближайшей перспективе. Кроме этого, аналитики отмечают:

- существенное снижение доли импорта. В 2020 году она уменьшилась с 54% до 42%. Во многом это было обусловлено значительным сокращением поставок из Китая в связи с остановкой производства и отгрузок из-за пандемии. Но отмеченные выше факторы позволяют прогнозировать дальнейшее снижение объемов поставок баллонов КПГ-1 и КПГ-2, которые составляют основу российского импорта в этом сегменте;

- перевод общественного транспорта на природный газ. В июне 2021 года на заседании комиссии Госсовета РФ были даны рекомендации по переоборудованию не менее 50% муниципального и регионального транспорта, а также жилищно-коммунальной техники;

- рост потребления КПГ для сельскохозяйственной техники. По данным Минпромторга России, 85% тракторов, 58% зерноуборочных и 41% кормоуборочных комбайнов в стране требуют замены, т. к. срок их службы превышает 10 лет. Масштабное обновление парка в условиях действующих государственных программ стимулирования перехода на газомоторное топливо может увеличить спрос на баллоны для КПГ, в том числе и четвертого поколения;

- развитие рынка передвижных автозаправочных газовых комплексов (ПАГЗ). Они требуют намного меньше затрат на обустройство по сравнению со стационарными АГНКС и позволяют устанавливать мобильные заправочные станции на удаленных территориях и крупных транспортных предприятиях;

- оснащение КПГ-контейнерами действующих АЗС и систем энергогенерации бурильных установок. Дополнительный потенциал развития рынка КПГ-баллонов от этих мероприятий оценивается в 2 млн единиц.

Анализ импорта КПГ-баллонов в Россию

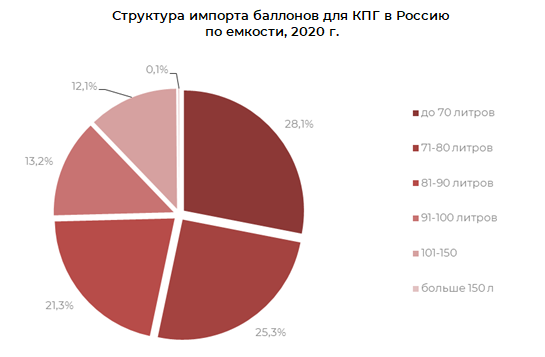

В Россию ввозятся только баллоны типа КПГ-1 и КПГ-2. В 2020 году суммарный объем их импорта снизился на 40% в натуральном выражении, причем баллонов КПГ-1 было ввезено почти в 3 раза больше, чем КПГ-2.

Около 80% продукции было ввезено из Китая (три китайские компании поставляли баллоны КПГ-1 и две — КПГ-2). Значимый объем оборудования (немногим менее 20%) отгружался из Узбекистана. Небольшие поставки баллонов КПГ-1 производились из Чехии.

Основным спросом пользуются импортные баллоны емкостью до 90 литров. Возможно, это связано с тем, что цельнометаллические баллоны КПГ-1 имеют значительный собственный вес, поэтому применение более вместительных модификаций создает дополнительную нагрузку на транспортное средство. Таможенная стоимость баллонов в расчете на литр существенно уменьшается с ростом их вместимости.

Конкурентный анализ и производство

На российском рынке баллонов для КПГ существует определенная дифференциация компаний по типу выпускаемой продукции:

- оборудование класса КПГ-3 производит только лидер рынка — компания «Реал-Шторм»;

- баллоны КПГ-1 выпускают Орский машиностроительный завод и Первоуральский новотрубный завод;

- ГБО типа КПГ-2 на территории страны не изготавливается.

При этом наибольший уровень конкуренции наблюдается в сегменте КПГ-1, где кроме двух российских производителей работают китайские компании, обладающие значительными производственными мощностями. В двух других (КПГ-2 и КПГ-3) конкуренция низкая из-за малого числа игроков, а в сегменте КПГ-4 ее нет вообще, так как оборудования этого класса в России пока нет. Несмотря на то, что две компании (структура «Росатома» Umatex Group и иранская Rad Sane Atti Industrial Group) ранее заявляли о своих намерениях организовать производство баллонов КПГ-4 в России, ни один из этих проектов до сих пор не реализован. Как уже отмечалось, рынок имеет огромный потенциал для развития и на данный момент абсолютно свободен, поэтому с высокой долей вероятности на нем стоит ожидать появления новых игроков.

Структура потребления баллонов для КПГ в России

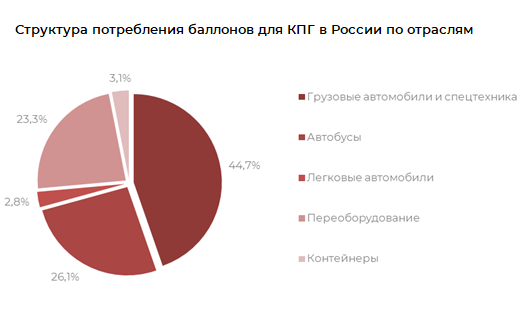

Оценка структуры потребления по отраслям проводилась на основании результатов опросов крупнейших российских потребителей данной продукции — автопроизводителей техники на ГБО, производителей модульно-передвижных заправочных комплексов (МПЗК) и компаний, занимающихся переоборудованием автомобилей на газовое топливо (метан).

Более 73% баллонов в натуральном выражении поставляется автопроизводителям, в основном большегрузной техники и пассажирского транспорта. На долю компаний по переоборудованию с углеводородного топлива на метан приходится около четверти рынка.

В разрезе федеральных округов наибольший объем потребления (более 60%) приходится на ПФО, где расположены ведущие российские производители автомобильной техники на метане — предприятия «КАМАЗ», «НЕФАЗ», «ВАЗ», «ГАЗ» и «ПАЗ». Доля ЦФО — около 12%, здесь расположен завод «ЛИАЗ» и владимирское подразделение компании Volgabus.

Интересно, что в общей структуре потребления наибольшая доля приходится на оборудование большой емкости — от 90 до 150 литров. Вероятно, здесь сказывается увеличившаяся доля баллонов КПГ-3, которые значительно легче цельнометаллических аналогов. В связи с этим использование композитных баллонов КПГ-4 выглядит еще более перспективным, так как их удельный вес в 1,5–2 раза меньше, чем КПГ-3.

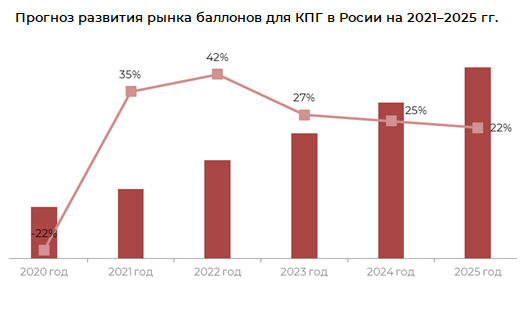

Прогноз развития рынка на 2021–2025 гг.

Прогноз спроса на баллоны высокого давления для КПГ составлен на основе результатов опроса основных потребителей ГБО с учетом динамики развития и текущего состояния парка российской техники на природном газе и инфраструктуры для нее в соответствии с основными государственными программами поддержки отрасли.

В соответствии с прогнозом объем потребления баллонов для КПГ к 2025 году превысит показатели 2020 года более чем в 4 раза. Основными драйверами роста аналитики считают:

- высокий процент износа парка коммунальной и сельскохозяйственной техники в России и необходимость его обновления;

- значительное снижение расходов на топливо при переходе на метан;

- экологическую составляющую — при использовании ГМТ выбросы диоксида углерода и оксида азота снижаются в 1,5–2 раза, дисперсных частиц — в 2–6 раз, вредность отработанных газов уменьшается на 60%.

Дополнительное влияние будут оказывать меры государственной поддержки, в том числе в части развития инфраструктуры заправочных станций, которых пока, по данным экспертов, серьезно не хватает.

Andrey specializes in marketing research projects, business plans and strategic consulting.