Анализ рынка цемента в Москве и Московской области: стабильный, но медленный рост при высоком уровне концентрации

По оценкам экспертов, рынок цемента в России, и в частности в Московском регионе, прошел пандемию без серьезных потерь — в 2020 году снижение объема потребления составило около 3%. Во многом этому способствовала реализация государственных программ строительства жилья и льготной ипотеки. Поскольку спрос на цемент в основном формируется с стороны строительной отрасли, его дальнейшая динамика будет определяться темпами ввода в эксплуатацию жилых и производственных объектов. В соответствии с официальными прогнозами профильных министерств, в ближайшие 5 лет они будут не слишком высокими — от 1 до 3%. Соответственно будет расти и рынок цемента в натуральном выражении.

Объем, динамика и емкость рынка

Объем рынка цемента в Москве и Московской области удобнее оценивать не классическим балансовым методом, а исходя из его общего объема потребления в регионе на основе данных Росстата по общей площади введенных в эксплуатацию зданий и статистики ОАО «РЖД» по железнодорожным перевозкам.

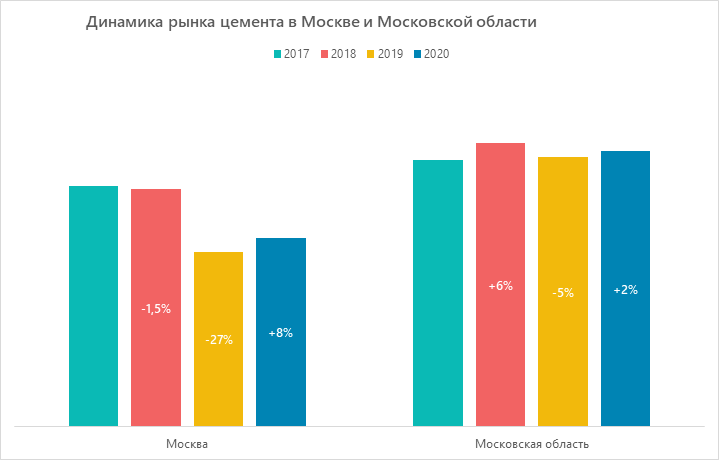

Расчеты показали, что в Москве в 2019–2020 гг. объем потребления цемента значительно снизился, в Московской области он остается относительно стабильным на протяжении четырех последних лет. Совокупная доля Московского региона в структуре рынка ЦФО оценивается в 57%.

За емкость рынка (потенциальный объем потребления в долгосрочной перспективе при наилучших условиях) в данном исследовании принималось количество цемента, необходимое для замены всех зданий, износ которых составляет не менее 30%. Для этого площадь таких зданий, полученная из данных официальной статистики, умножалась на средний расход цемента на 1 квадратный метр строительства.

Рассчитанная по описанной методологии емкость рынка цемента Москвы и Московской области превышает его текущий объем почти в 8 раз. Таким образом, рынок далек от насыщения и имеет хорошие перспективы для развития тех тенденций, которые будут определять его динамику на ближайшую перспективу.

Основные тенденции на рынке

По мнению аналитиков, рынок цемента Москвы и Московской области относительно безболезненно преодолел трудности и ограничения, связанные с пандемией COVID-19. Положительное влияние на стабилизацию потребления строительных материалов оказала государственная поддержка, в частности программа льготной ипотеки и федеральные проекты строительства и реновации. Снижение объема рынка в 2020 году оценивается на уровне 3%.

Среди других тенденций аналитики выделяют:

- отсутствие импортозависимости. Внутренний спрос практически полностью удовлетворяется отечественными производителями;

- высокий уровень концентрации. На рынке есть ярко выраженный лидер — АО «Евроцемент груп», доля которого в Москве и Московской области превышает 50%. Значительные объемы производства, сосредоточенные у одного предприятия, позволяют ему минимизировать издержки за счет эффекта масштаба и получить определенные преимущества в конкурентной борьбе с другими игроками;

- увеличение стоимости перевозки. По данным статистики, 56% цемента перевозится автомобильным транспортом, 44% — по железной дороге. Рост тарифов грузоперевозчиков вызывает подорожание этого материала в конечной точке доставки.

Конкурентный анализ на рынке цемента Москвы и Московской области

Основной объем цемента в Московский регион поставляют предприятия АО «Евроцемент груп» с заводов в Воронеже, Рязанской и Брянской областях. Собственное производство в Подмосковье имеют компании ООО «Холсим (Рус) СМ» (представитель группы LafargeHolcim — мирового лидера в производстве строительных материалов) и АО «Подольск-Цемент» — старейший российский производитель, история которого насчитывает почти 150 лет.

Наиболее объективным показателем уровня конкуренции в отрасли принято считать индекс Херфиндаля-Хиршмана, который рассчитывается как сумма квадратов долей всех игроков рынка. По значению этого индекса выделяются три типа рынков (исходя из уровня монополизации/конкуренции):

- высококонцентрированные (с низким уровнем конкуренции, высокой степенью монополизации): 1 800 < HHI < 10 000;

- умеренно концентрированные (со средним уровнем конкуренции, средней степенью монополизации): 1 000

- низкоконцентрированные рынки (высококонкурентные рынки с низкой степенью монополизации): HHI < 1 000.

Объемы продаж и выручка от реализации цемента по каждой компании определялись по данным ОАО «РЖД» об объемах поставок основных игроков рынка с учетом приведенной выше структуры по видам грузоперевозок. Рыночная доля каждого игрока вычислялась как отношение его выручки (или общей отгрузки в натуральном выражении) к соответствующему суммарному показателю по рынку в целом.

Учитывая высокую долю АО «Евроцемент груп», индекс Херфиндаля-Хиршмана для рассматриваемого рынка значительно превышает 1800 единиц, то есть рынок достаточно сильно монополизирован и формируется в основном по правилам, которые устанавливаются лидером.

Структура потребления цемента в Москве и Московской области

По данным представителей АО «Евроцемент групп», основные сегменты потребления цемента — это строительно-монтажные работы и производство железобетонных и асбоцементных изделий (АЦИ). Соответственно, главные потребители — это производственные и строительные компании, магазины стройматериалов и население, которое покупает цемент для собственных нужд на заводах-изготовителях.

Наиболее крупные потребители — производственные компании ООО «Ингеоком-инвест строй» (выпускает силикатный кирпич и ЖБИ), ООО «Комбинат производственных предприятий» (товарный бетон, ЖБИ, строительные смеси и растворы), ООО «АБЗ Олимп» (асфальтобетонные смеси).

Прогноз развития рынка до 2025 года

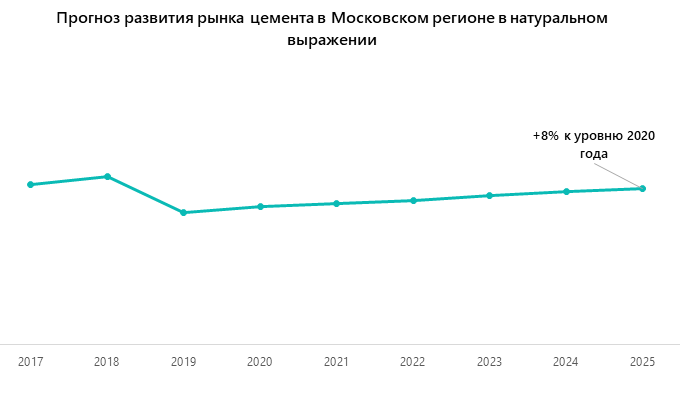

Так как рынок цемента напрямую зависит от объема строительных работ, то его динамику на ближайшую перспективу можно рассчитать, основываясь на темпах строительства, заложенных в стратегии развития отрасли Департаментом экономической политики и развития города Москвы и Министерством экономики и финансов Московской области.

В текущих прогнозах указанных ведомств приводятся темпы роста строительного рынка на уровне 2-3% в Москве и 1-2% по Московской области. Исходя из этих данных был построен суммарный прогноз развития рынка по всему Московскому региону. По данным исследования, совокупный объем рынка цемента в Москве и Московской области в натуральном выражении к 2025 году увеличится на 8% относительно уровня 2020 года. При этом максимальные показатели 2017-2018 гг. достигнуты не будут.

В стоимостной прогноз заложен более существенный рост. По оценкам аналитиков, к 2025 году средняя стоимость цемента в основных отгрузочных единицах (1 тонна навалом и мешок 50 кг для потребительского рынка) увеличится на 18%. Таким образом, общий рост рынка в стоимостном выражении составит 27%.

Dmitry specializes in marketing research projects, business plans and strategic consulting.