Анализ рынка керамической плитки и керамогранита в России: доля отечественной продукции увеличивается

В 2017 году российский рынок керамической плитки приостановил двухлетнее падение, вызванное отрицательной динамикой экономики и снижением доходов населения. За это время с рынка была вытеснена значительная часть дорогой иностранной продукции. К концу года в России насчитывалось около 25 производственных площадок по выпуску керамической плитки и керамогранита.

Керамическая плитка успешно конкурирует с другими видами напольных и облицовочных покрытий, поэтому на нее существует стабильный спрос как со стороны населения, так и в сегменте промышленного и коммерческого строительства.

Динамика рынка в 2014–2017 гг.

По данным Росстата и ФТС России, в 2017 г. объем рынка в натуральном выражении вырос на 9,5% относительно прошлогоднего уровня, доля импорта составила 25%. По сравнению с 2014 г. размеры импортных поставок уменьшились на 30%, а объем экспорта, напротив, вырос почти на четверть. В стоимостном выражении рост рынка составил 9,8%. Это говорит от том, что в 2017 г. цены на керамическую плитку практически не изменились.

Структура рынка по виду керамической плитки и керамогранита

Для оценки доли каждого вида продукции использовались данные Федеральной службы государственной статистики и Федеральной таможенной службы по объемам реализации и ввоза в Россию продукции по следующим категориям:

- облицовочная плитка;

- напольная плитка;

- керамогранит и фасадная плитка.

После этого полученная информация уточнялась в ходе экспертных интервью с ведущими игроками рынка.

Распределение долей указанной продукции в динамике по годам представлено на диаграмме. Обращает на себя внимание снижение доли напольной плитки за счет роста потребления керамогранита. Доля облицовочной плитки оставалась примерно на одном уровне. Следует отметить, что в структуре внутреннего производства доля керамогранита гораздо выше — по итогам 2017 года она составила более 47%.

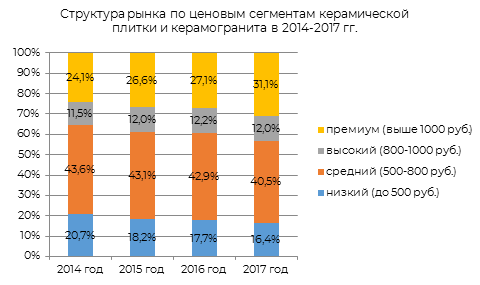

Структура рынка по ценовым сегментам

Ценовой анализ рынка керамической плитки и керамогранита проводился при помощи изучения прайс-листов ведущих производителей и поставщиков, а также на основе данных по их представленности в наиболее крупной сети формата DIY — «Леруа Мерлен». Отдельно рассматривались цены в специализированных интернет-магазинах, поставляющих плитку и другие отделочные материалы.

В результате исследования были выделены 4 основных сегмента:

- Премиум (выше 1 000 руб/м2).

- Высокий (выше 800–1 000 руб/м2).

- Средний (500–800 руб/м2).

- Низкий (до 500 руб/м2).

Анализ показал, что период 2014–2017 гг. характеризовался небольшим ростом сегмента премиум за счет соответствующего снижения долей всех остальных разновидностей изучаемой продукции. Данная тенденция несколько противоречит общей направленности динамики спроса в кризисные периоды, однако ее можно объяснить спецификой потребления (в основном плитка приобретается для ремонта, а ремонт делается довольно редко, поэтому для него часто выбираются высококачественные облицовочные материалы), а также общим ростом цен на импортную плитку, которая составляет основную часть премиального сегмента.

Факторы, оказывающие влияние на рынок

К основным факторам, определяющим развитие рынка керамической плитки и керамогранита, относятся:

- экономическая ситуация (динамика ВВП, доходов населения, темпы роста промышленного производства, товарооборота и инфляции);

- курс рубля по отношению к основным мировым валютам. Высокий курс доллара и евро способствует удорожанию импортной продукции, росту конкурентоспособности российских производителей, в том числе и на международном рынке;

- зависимость от строительного рынка. Рост потребления керамической плитки тормозят процессы стагнации в строительстве, а также высокие проценты по кредитам;

- наличие собственной сырьевой базы у большинства производителей.

Оценка текущих тенденций развития рынка

Для того чтобы проанализировать текущее состояния рынка и сформировать прогноз его развития на ближайшие годы, аналитики выделили ряд ключевых тенденций, действовавших на рынке в рассматриваемый период:

- развитие технологии производства. В 2018-2019 г. продолжился поиск новых форматов и дизайнов облицовочной плитки, плитки для пола и крупного керамогранита;

- переход ведущих игроков на цифровое производство. Высокая степень автоматизации позволяет разрабатывать абсолютно новые дизайны с применением спецэффектов, максимально приближенные по виду к природным материалам, и формы, в том числе по размерам и толщине;

- рост доли керамогранита с 35% в 2014 г. до 39% в 2017 г., особенно в сегменте глазурированного керамогранита;

- рост доли плиток малых форматов;

- увеличение влияния эстетической составляющей. Рост запросов клиентов прослеживается во многих сферах, связанных с ремонтом и дизайном, в том числе и в сегменте отделочных материалов. Подтверждением этого факта является увеличение доли премиум-сегмента в общей структуре рынка, которое было отмечено ранее.

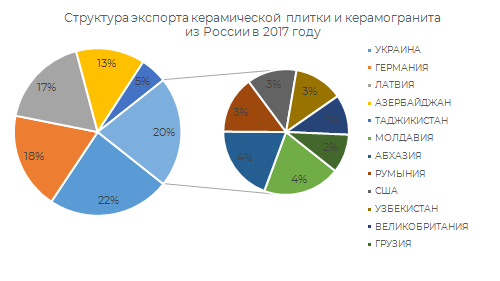

Анализ внешнеторговых операций

Несмотря на то, что в рассматриваемом периоде преобладающей тенденцией было снижение импорта, в 2017 г. объем ввоза вырос по отношению к 2016 году примерно на 25%. Коррекция произошла из-за провала импорта в 2016 г. в связи с подорожанием иностранной продукции из-за снижения курса рубля. В целом объем импорта в 2017 г. в натуральном выражении вернулся на уровень 2015 г., но заметно уменьшился по сравнению с докризисными показателями.

Более половины плитки и керамогранита было ввезено в Россию из Белоруссии и Украины. Объемы поставок из европейских стран (Испании, Италии, Польши и Германии) в количественном исчислении были гораздо меньшими — их совокупная доля составляла чуть более 30%.

Экспорт продукции российских производителей с 2014 по 2017 г. вырос на примерно на четверть. В 2017 г. в общем объеме рынка доля экспорта составила чуть менее 13%. Российская керамическая плитка поставлялась в основном в страны ближнего зарубежья (60% экспорта), и страны Евросоюза (Германию, Литву, Румынию, Великобританию).

Структура спроса на керамическую плитку и керамогранит

Основными потребителями изучаемой продукции являются:

- застройщики и субподрядчики (крупный и средний бизнес);

- строительные бригады (малый бизнес, ориентированный на частных заказчиков);

- частные лица, выполняющие ремонт или закупающие материалы для него самостоятельно.

Распределение долей указанных потребителей зависит от типа облицовочного материала. Так, частные заказчики приобретают до 80% облицовочной и напольной плитки, а в сегменте глазурованного керамогранита их доля в два раза меньше.

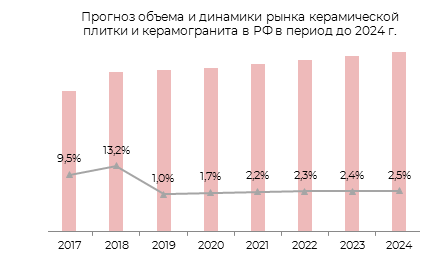

Прогноз развития рынка до 2024 г.

По мнению экспертов, в 2019 г. рынок достигнет показателей докризисного 2014 года, но дальше расти с такой же скоростью, как и раньше, не будет. Динамику потребления керамической плитки и керамогранита будут определять изменения в экономике страны, прежде всего в части роста доходов населения.

Прогноз роста рынка был построен на основе данных Минэкономразвития России по изменению реальных располагаемых доходов населения до 2024 года. Предполагается, что к 2024 г. объем потребления керамической плитки превысит уровень 2017 года примерно на 30%, а уровень 2014 года — на 12%.

Снижение доли импорта на рынке будет продолжаться. Аналитики предполагают, что к концу 2020 г. объем реализации иностранной продукции упадет примерно на 10%. Параллельно будет расти экспорт, но темпы роста будут вдвое ниже, чем темпы снижения импорта.

Сдерживающие факторы и драйверы роста рынка в ближайшей перспективе

Дополнительным драйвером роста рынка керамической плитки и керамогранита может стать выход из стагнации строительной отрасли. Этому могут способствовать:

- программы обновления жилого фонда в регионах (аналогичные программе реновации в Москве);

- снижение ипотечных ставок;

- реализация крупных инфраструктурных проектов;

- появление новых вариантов использования керамической плитки в строительстве и ремонте;

- рост экономики в целом и восстановление покупательной способности населения;

- замедление темпов инфляции.

Замедлить рост рынка может ухудшение экономической ситуации в стране, которое может быть связано как с внешнеполитическими рисками, так и с изменением внутреннего инвестиционного климата, например, из-за принятия новых законодательных актов, затрудняющих развитие строительной отрасли. В целом аналитики оценивают перспективы рынка керамической плитки и керамогранита как благоприятные.

Dmitry specializes in marketing research projects, business plans and strategic consulting.