Обзор российского рынка эпоксидных смол

Исследование рынка эпоксидных смол в России: мешает импортозависимость

Производство эпоксидных смол в России за последние годы уменьшилось, по разным оценкам, на 25–80%. Основная причина такого падения — зависимость от импортного сырья, которая не позволяет конкурировать с продукцией из Европы, Китая и Кореи. В 2022 г. планируется открытие предприятия, на базе которого будет реализовано производство полного цикла. Если проект будет удачно завершен, ситуация на рынке может существенно измениться.

В настоящее время на российском рынке эпоксидных смол преобладает импортная продукция. Доля отечественного производства не превышает 10%. Такая ситуация сложилась в связи с тем, что в 90-е годы прошлого века были закрыты многие предприятия, не только выпускающие сами смолы, но и поставляющие сырье для их выпуска. При этом все оставшиеся на рынке компании производят эпоксидные смолы из импортного сырья, что существенно снижает их конкурентоспособность.

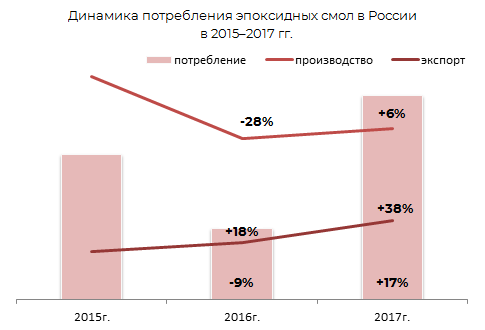

Объем и динамика российского рынка эпоксидных смол в 2015–2017 гг.

Объем рынка эпоксидных смол в России на протяжении последних лет достаточно стабилен. Отечественные производители удерживают свою долю за счет закона 488-ФЗ от 31 декабря 2014 г. «О промышленной политике в Российской Федерации», который обязывает предприятия, работающие в сфере гособоронзаказа, использовать только российскую продукцию.

После довольно ощутимого падения в 2016 г. объем внутреннего производства стабилизировался, при этом заметно вырос экспорт. Основная причина — девальвация рубля, вследствие которой конкурентоспособность отечественной продукции увеличилась и экспортные поставки стали более привлекательными.В 2017 г. из-за недостатка продукции на внутреннем рынке увеличился объем импорта, однако рост стоимости ввозимой продукции на 60% по итогам года привел к замедлению спроса. В начале 2018 г. участники рынка отмечали ощутимое уменьшение количества заказов.

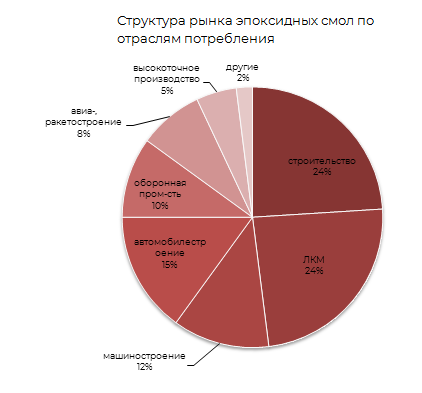

Сегментация рынка по отраслям потребления

Обычно эпоксидная смола применяется в сочетании с отвердителями, другими смолами или аналогичными веществами. В зависимости от применяемых компонентов можно получить материал с любыми свойствами: твердый и жесткий как металл или гибкий и пластичный аналог резины. Такие свойства обеспечили эпоксидным смолам широкую сферу применения. Они используются:

- в строительстве;

- радиотехнике и электромашиностроении;

- автомобилестроении;

- производстве авиатехники и ракет;

- судостроении;

- искусстве и народном творчестве.

Почти половина объема потребления приходится на строительство и производство лакокрасочных материалов. Эти отрасли в основном используют универсальные марки смол. В остальных сегментах потребления применяются в основном модифицированные составы, которые производятся на заказ на российских предприятиях.

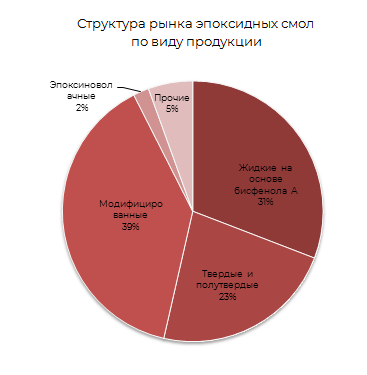

Структура потребления по видам смол

Основа потребления — смолы на основе бисфенола А. Это как раз те жидкие, полутвердые и твердые вещества, которые относятся к категории универсальных смол и используются преимущественно в строительстве и производстве ЛКМ.

Модифицированные смолы — это соединения с более сложным составом, обычно состоящие из нескольких компонентов и предназначенные для решения конкретных задач в оборонной промышленности, самолето- и ракетостроении, конструировании судов и т. д. Однако их доля на рынке выше, чем суммарная доля указанных отраслей потребления, поэтому можно сделать вывод о том, что частично модифицированные составы применяются и в бытовых сегментах.

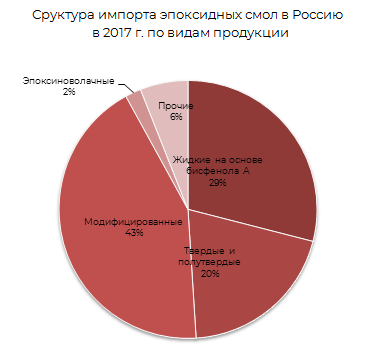

Структура производства и импорта эпоксидных смол в России

По информации участников рынка, внутреннее производство эпоксидных смол в России за последние несколько лет потеряло от 25 до 80% своих объемов. К сожалению, приходится констатировать, что это результат произошедшего в 1990-х годах разорения ведущих отечественных предприятий. В нынешних условиях, когда иностранное сырье подорожало в несколько раз в связи с произошедшей девальвацией рубля, отечественные производители не могут конкурировать с поставщиками из Китая и Кореи, стремительно наращивающими объемы экспорта в нашу страну.

Всего, по данным исследования, в Россию ввозится 90% от общего объема потребления эпоксидных смол и продуктов на их основе. Основным экспортером является Германия, обеспечивающая до 60% всех поставок. Доли стран Восточной Европы и Ближнего Востока в российском импорте постепенно снижаются.

В структуре производства и импорта преобладают универсальные смолы. Среди российских марок это ЭД-8, ЭД-16, ЭД-20, ЭД-22, ЭД-30, ЭД-32. По процентным долям распределение аналогично общей структуре потребления, т. к. российский рынок на 90% состоит из импортной продукции.

Прогноз развития рынка на период до 2021 г.

По мнению экспертов и участников рынка, потребление эпоксидной смолы стабилизировалось на определенном уровне, ждать серьезных изменений в объемах или долях основных производителей и марок в ближайшие 2 года не стоит. Перемены могут начаться после 2022 г., когда в России появится производство полного цикла, начиная от изготовления сырья (эпихлогидрина и дифенилопропана) и заканчивая выпуском готовой продукции. Такой проект реализует сейчас Группа компаний «Титан» на площадях завода «Омский каучук». Планируемые мощности смогут полностью закрыть весь внутренний спрос и существенно увеличить объемы экспорта. Успешная реализация проекта позволит полностью перестроить структуру рынка и ликвидировать зависимость отрасли от импортных поставок сырья.

Пока же специалисты прогнозируют умеренный рост, при этом объем рынка к 2021 г. может превысить показатели 2017 г. на 6–10%.

Alexander specializes in marketing research projects, business plans and strategic consulting.