Исследование рынка принтеров для маркировки в сфере электрики и коммуникаций: консолидация и рост цен на фоне умеренного роста

Исследование рынка принтеров для маркировки в сфере электрики и коммуникаций: консолидация и рост цен на фоне умеренного роста

В 2020 году средняя цена на маркировочный принтер в России выросла на 18%. Основные причины — усиление позиций ведущих поставщиков, которые стали предлагать более дорогое оборудование, и 100%-я зависимость рынка от импортной продукции, подорожавшей из-за произошедшего ослабления рубля. Вместе с тем культура потребления маркировочного оборудования, которое позволяет значительно ускорить процесс монтажа и снизить затраты на обслуживание кабельных трасс, постепенно растет. По мнению аналитиков, увеличение спроса со стороны системных интеграторов, застройщиков и подрядных организаций на фоне восстановления экономики после кризиса, связанного с пандемией, будет способствовать увеличению объема этого рынка к 2025 году на 15–25%.

Объем и динамика рынка

Поскольку российский рынок принтеров для маркировки кабельных линий и трасс полностью сформирован продукцией иностранного происхождения, его объем определяется исключительно размерами импорта за вычетом небольшого количества реэкспортированного оборудования.

Динамика импорта в 2019–2020 гг.

Объем ввоза принтеров для маркировки кабельной продукции определялся по данным базы грузовых таможенных деклараций ФТС России по группам кодов ТНВЭД 8443, из которых были отобраны поставки с соответствующими предмету исследования позициями.

Проведенные расчеты показали, что в 2020 году объем импорта изучаемой продукции в натуральном выражении уменьшился на 9%. Главной причиной снижения аналитики считают временные ограничения деловой активности в период первой волны пандемии COVID-19. В стоимостном выражении импорт вырос как в валюте контракта (на 7%), так и в рублях. Это связано с появлением на рынке производителей из высокого ценового сегмента (например, Hellermantyton) и ослаблением рубля, которое произошло в марте — апреле.

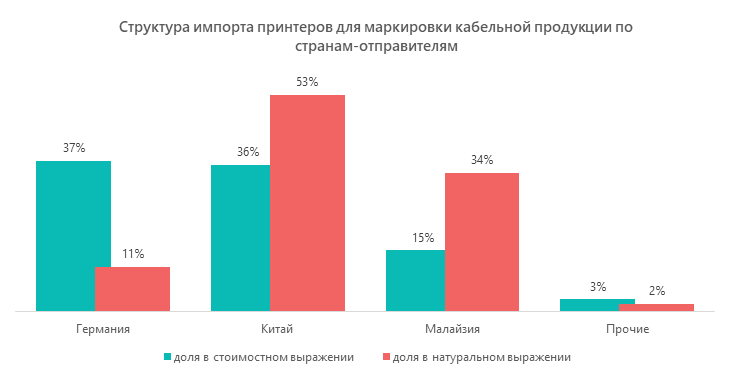

Более половины принтеров для маркировки кабелей было ввезено из Китая. В стоимостном выражении лидирует Германия за счет поставок более дорогой продукции (бренды CAB, Phoenix Contact, Partex).

Экспорт кабельных принтеров из России незначителен (0,5% от объема импорта в 2020 году), поэтому влияния на итоговые показатели он практически не оказывает. Таким образом, приведенную динамику импорта можно принять за общую динамику рынка в 2019–2020 гг.

По оценкам аналитиков, 46% потребления принтеров для маркировки электрических и телекоммуникационных кабелей приходится на Центральный федеральный округ, где сосредоточена значительная часть населения и реализуются крупнейшие инвестиционные проекты.

Основные факторы и тенденции, определяющие развитие рынка

В рассматриваемом периоде (2019–2020 гг.) основное влияние на рынок оказывали следующие факторы:

- стагнирование экономики в 2020 году. Темпы реализации и ввода новых инвестиционных проектов замедлились, что привело к снижению спроса на рассматриваемую продукцию. Принтеры для маркировки кабелей относятся к вспомогательному оборудованию, применение которого при прокладке кабельных сетей необязательно (кабели можно маркировать и вручную при помощи наклеек, бирок и даже фломастеров). Вместе с тем применение принтеров существенно ускоряет монтаж, что было довольно важно при возведении новых медицинских объектов в 2020 году. Эксперты считают, что необходимость расширения инфраструктуры здравоохранения сыграла важную роль в удержании рынка маркировочных принтеров от более серьезного падения. Однако есть мнение, что потребители уже закупили достаточный объем оборудования и в дальнейшем рынок снова может пойти вниз;

- развитие основных спросообразующих отраслей в постпандемийный период. Аналитики предполагают, что в целом последствия пандемии будут сказываться на рынке в течение всего 2021 года. Далее возможен переход к росту, основными драйверами которого будут стабильный спрос на жилье, в том числе загородное, и реализация крупных инвестиционных проектов, замороженных в 2020 году;

- неравномерность потребления по регионам. В настоящее время почти половина потребления принтеров для маркировки кабелей приходится на ЦФО. Однако уже в 2021 году отмечен рост спроса на электротехнические и телекоммуникационные инженерные системы в туристических зонах. В ближайшей перспективе может произойти дальнейшее смещение спроса из столицы в регионы, т. к. правительство заканчивает работу над программой дополнительного финансирования региональной инфраструктуры;

- усиление позиций крупных игроков. Ведущие бренды нарастили свои доли, на рынке появилась более дорогая продукция, из-за чего средняя цена принтера в 2020 году выросла на 18%;

- возможность использования традиционных принтеров вместо специализированных. Так, при изучении тендерной документации по закупкам маркировочных принтеров в 2020 году были отмечены поставки модели Brother PT-D600VP, которая производителем позиционируется как офисная;

- постепенное формирование потребности в маркировочных принтерах. Монтажные организации понимают, что покупка принтера несильно влияет на бюджет проекта, однако ускоряет его выполнение и повышает качество работы и удобство дальнейшего обслуживания сети.

Конкурентный анализ

Как уже было отмечено, производителей маркировочных принтеров в России нет, на рынке присутствует только иностранная продукция. Ее поставляют предприятия, которые можно разделить на три группы:

- Производители систем печати для разных областей применения, в том числе и для маркировки кабелей. В основном это известные бренды: Epson, Brother, Canon и т. д.

- Производители оборудования для маркировки и идентификации (Dymo, Supvan, Partex).

- Производители кабельной продукции, которые предлагают принтеры для маркировки своей продукции как сопутствующее оборудование.

Совокупная доля пяти крупнейших игроков составляет около 70%. При этом индекс-Херфиндаля-Хиршмана находится в диапазоне от 1000 до 1800 единиц, что говорит о том, что пока рынок характеризуется как умеренно концентрированный. Однако в 2020 году доли трех из пяти ведущих игроков значительно выросли, т. е. процесс консолидации продолжается и, возможно, уровень концентрации будет увеличиваться.

Основной канал реализации маркировочных принтеров в России — поставки через дилеров и дистрибьюторов. Доля прямых продаж оценивается в 5%.

Структура потребления и емкость рынка

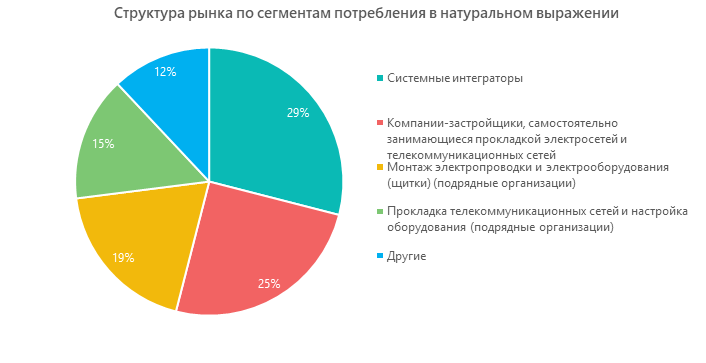

Крупнейшими потребителями принтеров для маркировки кабельной продукции являются системные интеграторы. В 2020 году их доля увеличилась, эту тенденцию аналитики связывают с масштабным введением и модернизацией IT-систем на предприятиях в связи с переходом значительной части сотрудников на удаленный формат работы.

С учетом полученной структуры можно рассчитать емкость рынка — его максимально возможный объем при наиболее благоприятных условиях. В применении к предмету исследования он может быть достигнут в случае, когда каждая профильная компания будет использовать на своих объектах маркировочные принтеры в необходимом количестве (по мнению экспертов, для обеспечения эффективной работы среднее предприятие должно иметь три маркировочных принтера). Количество таких компаний можно определить по Общероссийскому классификатору видов экономической деятельности, отфильтрованному по ключевым кодам.

Полученная таким образом емкость рынка превышает его текущий объем более чем в 40 раз, то есть рынок далек от насыщения и имеет хороший потенциал для дальнейшего развития.

Прогноз развития рынка на 2021–2025 гг.

Прогноз был составлен на основании предполагаемых темпов роста экономики страны по данным российских и зарубежных органов финансового и экономического регулирования.

- в пессимистичный прогноз заложено медленное восстановление в 2021–2022 гг. согласно консервативному прогнозу Минэкономразвития России и Счетной палаты РФ с корреляцией на темпы роста объема услуг в сфере телекоммуникаций и производства электроэнергии. К 2025 г. рынок вырастет на 15%;

- базовый сценарий рассчитан на основании базового прогноза Минэкономразвития России, Счетной палаты РФ и МВФ по средним темпам развития экономики с корректировкой на темпы потребления в спросообразующих отраслях. Рост к концу прогнозного периода составит около 20%;

- оптимистичный прогноз основан на прогнозах Минэкономразвития России и МВФ с корректировкой на экономическую ситуацию и среднегодовые темпы прироста потребления в строительной отрасли. Объем рынка в 2025 г. превысит текущий уровень на 24-25%.

Ilya specializes in marketing research projects, business plans and strategic consulting.