Бизнес-план завода по производству буровых гидравлических и промышленных рукавов высокого давления

- Год выхода отчёта: 2016

Оглавление

1. РЕЗЮМЕ ПРОЕКТА 10

2. СУЩНОСТЬ ПРЕДЛАГАЕМОГО ПРОЕКТА 12

2.1 Описание проекта и предполагаемой продукции: гидравлические и промышленные рукава, буровые рукава 12

2.2 Особенности организации проекта 15

2.3 Информация об участниках проекта 15

2.4 Месторасположение проекта 15

3. Маркетинговый план 16

3.1 Обзор рынка буровых, гидравлических и промышленных рукавов высокого давления (РВД) в РФ, 2015 г. 16

3.2 Основные тенденции на рынке 16

3.3 Анализ потребителей. Сегментация потребителей 17

3.4 Анализ деятельности ведущих игроков рынка 17

3.5 Ценообразование на рынке 18

3.6 Анализ сезонности данной сферы бизнеса 18

3.7 SWOT - анализ проекта 18

4. ОРГАНИЗАЦИОННЫЙ ПЛАН 19

4.1 План по персоналу 19

4.2 План-график работ по проекту 19

4.3 Источники, формы и условия финансирования 20

5. ПРОИЗВОДСТВЕННЫЙ ПЛАН1 21

5.1 Описание зданий и помещений 21

5.2 Расчет стоимости строительства 21

5.3 Прочие технологические вопросы 22

6. ФИНАНСОВЫЙ ПЛАН 24

6.1 Исходные данные и допущения 24

6.2 Номенклатура и цены 26

6.3 Инвестиционные издержки 26

6.4 Потребность в первоначальных оборотных средствах 27

6.5 Налоговые отчисления 28

6.6 Операционные издержки (постоянные и переменные) 30

6.7 План продаж и выручки 34

6.8 Прогноз прибылей и убытков 35

6.9 Прогноз движения денежных средств 37

6.10 Анализ эффективности проекта 39

6.10.1 Методика оценки эффективности проекта 39

6.10.2 Показатели эффективности проекта 41

6.10.1 Чистая приведенная стоимость (NPV) 42

6.10.2 Внутренняя норма доходности (IRR) 42

6.10.3 Индекс доходности инвестиций (PI) 42

6.10.4 Срок окупаемости (PBP) 42

6.10.5 Дисконтированный срок окупаемости (DPBP) 42

6.10.6 Иные показатели 42

7. АНАЛИЗ РИСКОВ ПРОЕКТА 43

7.1 Анализ чувствительности проекта 43

7.2 Качественный анализ рисков 43

7.3 Точка безубыточности проекта 45

8. ПРИЛОЖЕНИЯ 46

8.1 Отчет о движении денежных средств (по месяцам) *** 46

Перечень иллюстраций (диаграммы, схемы, рисунки)

Рисунок 1. Изменение NPV по ходу реализации проекта, тыс. руб. 11

Рисунок 2. Рукава с двумя металлическими оплетками DIN2SN 12

Рисунок 3. Буровые РВД 14

Рисунок 4. Структура поставок РВД на российский рынок 16

Рисунок 5. Структура финансирования проекта 20

Рисунок 6.Совокупный объем выручки завода, млн руб. 34

Рисунок 7. Структура доходов завода, в % 34

Рисунок 8. Изменение NPV по ходу реализации проекта, тыс. руб. 38

Рисунок 9. График определения точки безубыточности по выручке, тыс. руб. 45

Приложения (таблицы)

Таблица 1. Ключевые показатели проекта 11

Таблица 2. Параметры изделий гидравлических РВД 12

Таблица 3. Реквизиты ООО «***» 15

Таблица 4. Формирование ФОТ завода 19

Таблица 5. Календарный план реализации проекта 19

Таблица 6. Основные помещения завода РВД 21

Таблица 7. Определение стоимости собственного капитала 25

Таблица 8. Определение ставки дисконтирования 25

Таблица 9.Средние цены на категории РВД 26

Таблица 10. Инвестиционные издержки проекта 27

Таблица 11. Тарифные ставки для страховых взносов в 2016 году 29

Таблица 12. Операционные издержки проекта 31

Таблица 13. Отчет о прибылях и убытках 2017-2024 гг., тыс. руб. 36

Таблица 14. Отчет ДДС 2017-2024 гг., тыс. руб. 37

Таблица 15. Показатели эффективности инвестиций 2016-2024 гг. 41

Таблица 16. Чувствительность NPV (с диаграммой), тыс. руб. 43

Таблица 17. Основные риски проекта 43

РЕЗЮМЕ ПРОЕКТА

Целью данного бизнес-плана является обоснование экономической эффективности создания завода по производству буровых, гидравлических и промышленных рукавов высокого давления (РВД).

В последние два года складывается тенденция снижения импортных поставок РТИ, РВД в частности, поскольку многие машиностроительные предприятия переходят на производство продукции из отечественных комплектующих. Кроме того, во многих сферах машиностроения 2015 год ознаменовался ростом объемов производства и появлением новых предприятий-производителей. Это можно сказать про с/х машиностроение, производство нефтегазового оборудования и машин, производство буровой техники. Все это создает позитивные предпосылки развития отечественного производства РВД.

Основные характеристики проекта:

1. Планируемый срок запуска завода: апрель 2017 года.

2. Планируемые объемы выпуска продукции в год:***.

3. Средняя стоимость 1 п.м. гидравлического РВД – *** руб.

4. Планируемая численность персонала завода – *** чел. при средней зарплате *** тыс. руб./мес.

5. Географический охват проекта: РФ, страны ЕАЭС (РК, РБ).

6. Стандарты выпускаемых РВД: как по российским (ГОСТ, ТУ) и международным стандартам (DIN, EN).

Инвестиции проекта

Объем инвестиций (финансирования) проекта составит: *** млн руб. Ниже представим схему формирования инвестиций проекта.

В расчетной части бизнес-плана были произведены расчеты экономических показателей с горизонтом планирования 2016-2024 гг. и получены следующие результаты.

Таблица 1. Ключевые показатели проекта

|

Показатели эффективности инвестиций |

Значение, тыс. руб. |

|

Чистая прибыль |

|

|

Чистый денежный поток NPV |

|

|

Внутренняя норма доходности IRR (мес.), % |

|

|

Индекс доходности PI, ед. |

|

|

Период окупаемости PB, лет. |

|

|

Дисконтированный период окупаемости DPB, лет. |

|

|

Инвестиции в проект |

|

|

Средняя рентабельность продаж по проекту, % |

|

|

Ставка дисконтирования, % |

8,8% |

Источник: анализ и расчеты MegaResearch

Дополнительно, на основании отчетов П и У и ДДС, сформирована диаграмма изменения NPV, представленная ниже на Рисунке.

Рисунок 1. Изменение NPV по ходу реализации проекта, тыс. руб.

***

Источник: анализ и расчеты MegaResearch

Отсюда становится понятно, что проект является инвестиционно-привлекательным, поскольку характеризуется:

1. Высоким уровнем чистого дисконтированного дохода NPV: *** млн руб.

2. Небольшим сроком окупаемости проекта для масштабного проекта: *** года.

СУЩНОСТЬ ПРЕДЛАГАЕМОГО ПРОЕКТА

Описание проекта и предполагаемой продукции: гидравлические и промышленные рукава, буровые рукава

Рукава высокого давления (РВД) используются в гидравлических системах различных видов техники для транспортировки минеральных и гидравлических масел, жидкого топлива и водомасляных эмульсий при температуре от -40 до +100 0С.

Рисунок 2. Рукава с двумя металлическими оплетками DIN2SN

Источник: hidroservice.ru

Ниже в Таблице приведем характеристики гидравлических РВД.

Таблица 2. Параметры изделий гидравлических РВД

|

Тип (стандарт) |

условный диаметр, мм |

внутренний диаметр, мм |

наружный диаметр, мм |

рабочее давление, атм |

разрывное давление, атм |

Вес п.м. (кг)/ длина в бухте |

Минимальный радиус изгиба, мм |

|

Рукава имеют одну металлическую оплетку |

|||||||

|

DIN1SN |

6 |

6,4 |

13,4 |

225 |

900 |

0,25/50 |

100 |

|

8 |

7,9 |

15 |

215 |

860 |

0,31/50 |

115 |

|

|

10 |

9,5 |

17 |

180 |

720 |

0,36/50 |

130 |

|

|

12 |

12,7 |

20,6 |

160 |

640 |

0,45/50 |

180 |

|

|

16 |

15,9 |

23,7 |

130 |

520 |

0,52/50 |

200 |

|

|

20 |

19 |

27,7 |

105 |

420 |

0,58/50 |

241 |

|

|

25 |

25,4 |

35,6 |

88 |

350 |

0,88/50 |

305 |

|

|

32 |

31,8 |

40,5 |

63 |

250 |

1,23/20 |

419 |

|

|

38 |

38,1 |

50,6 |

50 |

200 |

1,51/20 |

508 |

|

|

51 |

50,8 |

64 |

40 |

160 |

2,00/20 |

635 |

|

|

Рукава имеют две металлические оплетки |

|||||||

|

DIN2SN |

6 |

6,4 |

15 |

400 |

1600 |

0,36/50 |

100 |

|

8 |

7,9 |

16,6 |

350 |

1400 |

0,45/50 |

115 |

|

|

10 |

9,5 |

19 |

330 |

1320 |

0,54/50 |

130 |

|

|

12 |

12,7 |

22,2 |

275 |

1100 |

0,68/50 |

180 |

|

|

16 |

15,9 |

25,4 |

250 |

1000 |

0,8/50 |

200 |

|

|

20 |

19 |

29,3 |

215 |

850 |

0,94/50 |

240 |

|

|

25 |

25,4 |

38,1 |

165 |

650 |

1,35/50 |

300 |

|

|

32 |

31,8 |

48,3 |

125 |

500 |

2,15/20 |

420 |

|

|

38 |

38,1 |

54,6 |

90 |

360 |

2,65/20 |

500 |

|

|

51 |

50,8 |

63,5 |

80 |

320 |

3,42/20 |

635 |

|

|

Рукава имеют четыре металлических навивки |

|||||||

|

DIN 4SP |

10 |

9,5 |

21,2 |

445 |

1780 |

0,78/50 |

180 |

|

12 |

12,7 |

24,6 |

415 |

1660 |

0,89/50 |

230 |

|

|

16 |

15,9 |

28,2 |

350 |

1400 |

1,11/50 |

250 |

|

|

20 |

19 |

28,2 |

350 |

1400 |

1,59/20 |

300 |

|

|

25 |

25,4 |

35,5 |

280 |

1120 |

2,02/20 |

340 |

|

|

DIN 4SH |

12 |

12,7 |

24,6 |

600 |

2400 |

0,9/50 |

180 |

|

16 |

15,9 |

28,3 |

550 |

2200 |

1,15/50 |

225 |

|

|

20 |

19 |

32,2 |

420 |

1680 |

1,61/50 |

280 |

|

|

25 |

25,4 |

39,7 |

380 |

1520 |

2\20 |

340 |

|

|

32 |

31,8 |

50,8 |

325 |

1300 |

2,64/20 |

460 |

|

|

38 |

38,1 |

57,2 |

290 |

1160 |

3,36/20 |

560 |

|

|

51 |

50,8 |

68,1 |

250 |

1000 |

4,98/20 |

700 |

|

Источник: hidroservice.ru

В РФ ориентируются на требования к РВД по ГОСТ 6286-73 и ГОСТ 25452-90, однако для крупных мировых потребителей важно соответствие продукции стандартам EN853, EN856 SAE 100.

Буровые шланги устанавливаются в буровых установках и предназначены для перекачивания жидкости между бурильной колонной и буровым насосом. Жидкость подается под высоким давлением, поэтому ключевым критерием выбора рукава является высокая прочность изделия.

Рисунок 3. Буровые РВД

Источник: hydro-aggregate.ru

Буровые РВД состоят из 3 слоев:

Внутренний шланг являет собой гибкую трубку, изготовленную из бензомаслостойкого материала на основе синтетических волокон и натурального каучука;

Усиление выполнено из стальной усиленной металлооплетки (от 2 до 8 слоев);

Покрытие: маслобензостойкая абразивостойкая резина, обладает высокой устойчивостью к истиранию и негативному влиянию окружающей среды.

БРВД оснащаются фитингами с нанесенными антикоррозийными покрытиями.

Напорный (разновидность промышленного) РВД - это гибкий соединительный трубопровод, применяющийся для подвода и транспортировки под высоким давлением воздуха, пара, воды, различных жидких сред, газов, легкосыпучих материалов.

Предприятие Заказчика ставит целью достичь оптимального уровня производства при следующих объемах.***

Особенности организации проекта

Выделим основные особенности организации проекта.***

Информация об участниках проекта

Инициатором и Заказчиком данного проекта выступает компания ООО ***.

Таблица 3. Реквизиты ООО «***»

|

Параметр |

Значение |

|

Название компании |

|

|

ИНН |

|

|

КПП |

|

|

Адрес |

|

|

Р/с |

|

|

БИК |

|

|

к/с |

|

|

ОГРН |

|

|

Руководитель |

Источник: информация Заказчика

Месторасположение проекта

Завод будет расположен по адресу ***.

Маркетинговый план

Обзор рынка буровых, гидравлических и промышленных рукавов высокого давления (РВД) в РФ, 2015 г.

Объем потребления РВД в РФ оценивается в *** млн п.м. , что соответствует в денежном эквиваленте сумме *** млрд руб. Справочно отметим, что весь рынок РТИ в России за 2014 год составил чуть более *** тыс. тонн продукции на сумму около *** млрд руб.

В настоящий момент на рынке РВД превалирует отечественная продукция, и ее доля планомерно увеличивается.

Рисунок 4. Структура поставок РВД на российский рынок

Источник: ФСГС РФ, ФТС РФ, анализ MegaResearch

Таким образом, доля поставок на рынок РВД в РФ со стороны российских производителей в 2016 году достигла ***%, тогда как доля импорта снизилась до ***%.

Основные тенденции на рынке

Выделим наиболее актуальные тенденции рынка РВД.

Анализ потребителей. Сегментация потребителей

Как уже отмечалось выше, предприятие Заказчика будет реализовывать два направления сбыта продукции:

РВД оптовыми партиями как сырье для дальнейшего производства конечной продукции;

РВД в конечном виде для потребителей.

Анализ деятельности ведущих игроков рынка

Ниже в Таблице приведем крупнейших производителей РВД в РФ.

Ниже кратко представим профили лидеров рынка РВД РФ.

Холдинг Rubex Group, rubexgroup.ru

![]()

В 2013 г. в России произошло образование крупнейшего резинотехнического холдинга Rubex Group. Управляющая компания Rubex Group – лидер в разработке, производстве и поставке узкоспециализированных резинотехнических изделий для промышленных секторов бизнеса в России. Группа включает в себя две производственные площадки – ОАО «Курскрезинотехника» и ОАО «Саранский завод «Резинотехника», а также многочисленные офисы продаж по всей России и штаб-квартиру в Москве.

Компания занимает лидирующие позиции в России: на рынке конвейерных лент 40%, на рынке рукавов высокого давления не менее 9%, на рынке промышленных рукавов 23%, на рынке техпластин 20%.

Завод «СВАРОГ», svarogrvd.ru

В апреле 2007г. на территории г. Новокузнецка Кемеровской области введен в эксплуатацию завод по производству рукавов высокого давления (РВД) – «СВАРОГ».

Завод занимает площадь 5 553,47 м2, имеет отдельный производственный комплекс, собственную скважину, установку для очистки воды, котельную, склады, офис, подъездные пути. Штат завода составляет 93 чел.

Ценообразование на рынке

Ниже приведем расценки на продукцию предприятия, которые были приняты после тщательного ценового анализа рынка РВД. ***

Анализ сезонности данной сферы бизнеса

Была проанализирована сезонность бизнеса, которая напрямую зависит от сезонности потребления машиностроительными предприятиями, выпускающими новую технику, так и предприятиями, эксплуатирующими технику. ***

SWOT - анализ проекта

SWOT-анализ — метод стратегического планирования, заключающийся в выявлении факторов внутренней и внешней среды организации и разделении их на четыре категории: Strengths (сильные стороны), Weaknesses (слабые стороны), Opportunities (возможности) и Threats (угрозы).

Были проанализированы все аспекты стратегии нового производственного предприятия, представленные Заказчиком, на основании чего сформирован SWOT-анализ, представленный ниже на Рисунке. ***

ОРГАНИЗАЦИОННЫЙ ПЛАН

План по персоналу

В расчетной части проекта была создана вкладка «Персонал», где отражены расходы на ФОТ предприятия. При формировании ФОТ были предусмотрены сотрудники по следующим структурам предприятия:

- Административно-управленческий персонал;

- Сотрудники производственных смен;

- Инженерный состав;

- Сотрудники транспортного участка;

- Дополнительные сотрудники.

Результаты формирования штатного расписания и ФОТ предприятия представлены ниже в Таблице.

Таблица 4. Формирование ФОТ завода

***

Источник: Расчеты MegaResearch

Таким образом, при общем количестве работников ***.

План-график работ по проекту

Был сформирован план-график мероприятий по запуску проекта.

Условно говоря, проект можно разделить на две принципиально разные фазы:

- фаза создания и запуска бизнеса;

- фаза реализации проекта.

Совместно с Заказчиком были определены основные календарные даты фазы создания и запуска бизнеса.

Таблица 5. Календарный план реализации проекта

***

Источник: анализ Mega R esearch

Обратим внимание, что в данном проекте заложены достаточно малые временные интервалы на осуществление мероприятий по организации бизнеса, поэтому от Заказчика проекта потребуется предельная организованность и контроль всех мелких аспектов.

Источники, формы и условия финансирования

Объем инвестиций (финансирования) проекта составит: *** млн руб .

Финансирование проекта предполагается по схеме: ***.

Общая структура финансирования представлена ниже на Рисунке:

Рисунок 5. Структура финансирования проекта

***

Источник: анализ и расчеты MegaResearch

Ниже в Таблице представим основные параметры льготного кредитования поддержки по Программе Фонда развития промышленности через ***.

ПРОИЗВОДСТВЕННЫЙ ПЛАН 1

Описание зданий и помещений

Для организации завода предусмотрено использование существующего производственного помещения площадью *** м2. Ниже в таблице приведем перечень основных необходимых производственных помещений завода.

Таблица 6. Основные помещения завода РВД

|

Категория помещений |

Площадь помещений, м 2 |

|

Основной производственный цех |

|

|

Склад сырья и готовой продукции |

|

|

Административно-бытовые помещения |

|

|

Технические помещения |

|

|

ИТОГО: |

Источник:анализ и расчеты MegaResearch

Общая площадь ЗУ, на котором располагается завод, составляет *** Га.

Расчет стоимости строительства

На приобретение ЗУ со производственным зданием для строительства завода, описанными выше, было потрачено *** млн руб.

По предварительным расчетам Заказчика на СМР по подготовке производственного помещения будет потрачено *** млн руб.

Прочие технологические вопросы

Ниже перечислим ГОСТы на РВД:

ГОСТ 6286-73 Рукава резиновые высокого давления с металлическими оплетками неармированные. Технические условия.

ГОСТ 5398-76 Рукава напорно-всасывающие с текстильным каркасом.

ГОСТ 9356-75 Рукава резиновые для газовой сварки и резки металлов.

ГОСТ 10362-76 Рукава резиновые напорные с нитяным усилением, неармированные. Технические условия.

ГОСТ Р 51207-98 Рукава высокого давления армированные для гидросистем тракторов и сельскохозяйственных машин.

ГОСТ 1335-84 Рукава резиновые с нитяным усилением для тормозной системы подвижного состава железных дорог и метрополитена без присоединительной арматуры.

ГОСТ 7877-75 Рукава пожарные напорные прорезиненные из синтетических нитей.

ГОСТ 2593-82 Рукава соединительные для тормозов подвижного состава железных дорог.

ГОСТ 25452-90 Рукава резиновые высокого давления с металлическими навивками.

ГОСТ Р 51049-97 Техника пожарная. Рукава пожарные напорные.

ГОСТ 28618-90 Рукава резиновые и рукавные соединения для вращательного бурения и гашения вибрации.

ГОСТ Р 50027-92 Рукава резиновые и пластмассовые.

ГОСТ 25736-83 Рукава резиновые для пневматических тормозов автомобилей.

ГОСТ 25676-83 Рукава резиновые для бурения.

ГОСТ 25174-82 Рукава резиновые напорные с текстильным усилением.

ГОСТ 26089-84 Рукава резиновые для гидравлических тормозов автомобилей.

ГОСТ 18698-79 Рукава резиновые напорные с текстильным каркасом.

Однако, поскольку предприятие заказчика планирует входить в ТОП-5 производителей РВД в РФ и поставлять продукцию за рубеж, предполагается производство привести в соответствие международных стандартов DIN EN 853, 856 и 857.

По окончании производственного цикла рукава высокого давления подвергаются испытаниям двух и четырех кратным рабочим давлением, пониженной температурой и динамическими нагрузками согласно требованиям международных стандартов DIN EN 853, 856 и 857.

ФИНАНСОВЫЙ ПЛАН

Исходные данные и допущения

При экономической оценке проекта был принят 8-летний горизонт планирования (срок 2017-2024 гг.). Ставка дисконтирования (8,8%), заложенная в расчеты приведенной стоимости (NPV), отражает наше допущение о том, что проект характеризуется средним и ниже уровнем риска (чувствительностью проекта к изменениям рынка в целом) и предельно низкой процентной ставкой по программе льготного кредитования.

Допущения о ценах

Для целей проекта были проанализированы цены основных игроков рынка РВД.

Допущения об инвестиционных издержках

Для определения суммы первоначальных затрат был проанализирован весь инвестиционный цикл, в соответствии с которым учтены все основные и дополнительные расходы.

Допущения о налоговых отчислениях

Для целей проекта было решено использовать основную систему налогообложения (ОСН).

Допущение о планах продаж

Планы выручки основаны на планах загрузки мощностей завода РВД.

Допущения о выручке, прогнозах прибылей и убытков (ППиУ) и движения денежных средств (ДДС)

Для построения планов выручки, ППиУ и ДДС были использованы все вышеперечисленные цели.

Допущение о ставке дисконтирования

В проекте была принята ставка дисконтирования 8,8% в год. Ниже приведем обоснование расчета данного показателя.

Метод кумулятивного построения основан на суммировании безрисковой ставки дохода и надбавок за риск инвестирования в оцениваемое предприятие. Метод наилучшим образом учитывает все виды рисков инвестиционных вложений, связанных как с факторами общего для отрасли и экономики характера, так и со спецификой оцениваемого предприятия. Расчёты производят по формуле:

где r – ставка дисконтирования; rб – базовая (безрисковая или наименее рискованная) ставка; Ri – премия за i-вид риска; n – количество премий за риск. Представим ниже расчет по данной методологии.

Таблица 7. Определение стоимости собственного капитала

|

Составляющие |

% |

|

Размер безрисковой ставки РФ* |

11,9% |

|

Размер поправки за страновой риск |

1,0% |

|

Размер поправки за отраслевой риск |

1,0% |

|

Размер поправки за прочий риск |

1,5% |

|

Стоимость собственного капитала |

15,4% |

Источник: анализ и расчеты MegaResearch

Далее, на основании этого определялась норма ставки дисконтирования.

Таблица 8. Определение ставки дисконтирования

|

Составляющие |

% |

|

Доля заемного капитала |

48,2% |

|

Доля собственного капитала |

51,8% |

|

Налог |

20,0% |

|

Стоимость собственного капитала |

15,4% |

|

Стоимость заемного капитала |

5,0% |

|

Итого ставка дисконтирования |

8,8% |

Источник: анализ и расчеты MegaResearch

Таким образом, экспертный расчет ставки дисконтирования составил 8,8% годовых, что обуславливается предельно низкой процентной ставкой 5% по программе кредитования Фонда развития промышленности через АО «Российский Банк поддержки малого и среднего предпринимательства» (АО «МСП Банк»).

Номенклатура и цены

Были приняты следующие средние цены по основным категориям выпускаемой продукции.

Таблица 9.Средние цены на категории РВД

|

Услуга |

Ед. изм. |

Значение |

|

Гидравлический рукав |

руб./п.м. |

|

|

Рукав буровой |

руб./п.м. |

|

|

Напорный рукав |

руб./п.м. |

Источник: анализ и расчеты MegaResearch

Таким образом, в расчетной части проекта были учтены цены примерно на 10-15% ниже среднерыночных цен на РВД.

Инвестиционные издержки

При формировании инвестиций проекта были определены основные категории инвестиционных вложений:

1. Предварительные/проектные затраты;

2. Покупка ЗУ под строительство завода;

3.Планировка территории, СМР, дополнительные постройки;

4. Основное технологическое оборудование завода;

5.Дополнительные инвестиционные затраты на организацию производства

6. Непредвиденные расходы;

7. Формирование первоначальных оборотных средств.

В финансовой части проекта была сформирована вкладка «Инвестиции», в которой учтены все расходы по вышеуказанным категориям.

Таблица 10. Инвестиционные издержки проекта

***

Источник: анализ и расчеты MegaResearch

* Данные могут быть изменены в процессе проектирования и закупки оборудования.

Таким образом, общая сумма инвестиций проекта до запуска завода, с учетом формирования оборотных средств, составит *** млн руб.

Потребность в первоначальных оборотных средствах

Формирование первоначальных оборотных средств проекта *** млн руб. будет состоять из следующих статей: ***.

Налоговые отчисления

Налоги в операционной деятельности. По ходу своей деятельности предприятие будет платить:

1. НДС – налог на добавленную стоимость - 18%. Начисляется и уплачивается ежеквартально.

Показан в отчетах П и У и ДДС расчетной части проекта.

2. Налог на имущество - 2,2%. Уплачивается по итогам года. Налоговой базой в данном случае является остаточная стоимость имущества предприятия. В расчетной части бизнес-плана для каждого года реализации проекта рассчитана амортизация, далее сформирована остаточная стоимость имущества предприятия, и, таким образом, определен налог на имущество.

3. Налог на прибыль предприятия - 20%. Уплачивается ежеквартально. Налоговой базой для определения налога является сумма поступивших доходов за минусом суммы произведенных расходов. Налог на прибыль показан в отчете прибылей и убытков.

Показан в отчетах П и У и ДДС расчетной части проекта.

4. Социальные налоги.

Социальные налоги. Уплачиваются в бюджет ежемесячно. Исчисляются от сумм окладов сотрудников. Рассчитаны в разделе «Персонал» расчетной части проекта.

В 2014 и 2015 годах страховые взносы нужно платить по следующим тарифам:

пенсионный фонд (ПФР) – 22%;

фонд медицинского страхования (ФФОМС) – 5,1%;

фонд социального страхования (ФСС) – 2,9% (без учёта взносов от несчастных случаев).

ИТОГО 30% от оклада работника.

В 2016 году изменены лимиты для начисления взносов в каждый из фондов:

ПФР – 796 тыс. руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%);

ФСС – 718 тыс. руб. (в случае превышения, взносы больше не уплачиваются);

ФФОМС – предельная величина отменена.

Таблица 11. Тарифные ставки для страховых взносов в 2016 году

|

Категория плательщиков |

ПФР |

ФФОМС |

ФСС |

Итого |

|

Организации и ИП на ОСН, УСН, ЕНВД и ЕСХН за исключением льготников |

22% |

5,10% |

2,90% |

30% |

|

ИП на ПСН (торговля, общепит, сдача в аренду имущества) |

||||

|

В случае превышения лимита в 718 тыс. руб. |

22% |

5,10% |

- |

27,10% |

|

В случае превышения лимита в 796 тыс. руб. |

10% |

5,10% |

- |

15,10% |

Источник: КонсультантПлюс

Рассчитаны страховые выплаты в разделе «Персонал» расчетной части проекта.

5. Налоговый вычет накопленного НДС по основным средствам

Как правило, в цену купленного объекта основных средств входит НДС. Его принимают к вычету только в том случае, если данный объект будет использоваться для производства товаров (работ, услуг), реализация которых облагается НДС (п. 2 ст. 171 НК РФ) при наличии счета-фактуры (п. 1 ст. 172 НК РФ), оформленного в соответствии с требованиями ст.169 НК РФ.

Исключения, когда НДС, уплаченный при приобретении основных средств, должен учитываться в их стоимости, оговорены в п. 2 ст. 170 НК РФ. Это происходит в случаях, когда основное средство не используется в деятельности, облагаемой НДС, а именно когда оно приобретено:

– для использования в деятельности, не подлежащей налогообложению (освобожденной от налогообложения);

– лицами, не являющимися налогоплательщиками НДС либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

– для производства и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации;

– для производства и (или) реализации товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с п. 2 ст. 146 НК РФ.

Сумма накопленного НДС при приобретении ОС составила *** млн руб.

Операционные издержки (постоянные и переменные)

В расчетной части был сформирован перечень постоянных и переменных затрат в операционной деятельности предприятия.

Все текущие затраты были распределены на постоянные и переменные и далее по категориям:

- административные;

- общехозяйственные;

- сбытовые;

- себестоимость (переменные издержки).

Результаты расчетов приводятся ниже в Таблице.

Таблица 12. Операционные издержки проекта

|

№ |

Издержки (в год) |

Методика расчета |

2017 |

2018 |

2019 |

2020 |

|

1 |

ПОСТОЯННЫЕ ИЗДЕРЖКИ (тыс. руб.) |

|

||||

|

1.1 |

Административные |

|

||||

|

1 |

ФОТ АУП и вспомогательный персонал |

см. Персонал |

||||

|

2 |

Услуги аутсорсинг |

12 мес.* 500 |

||||

|

1.2 |

Общехозяйственные |

|

||||

|

1 |

Коммунальные услуги (кроме эл. энергии) |

12 мес.*100 |

||||

|

2 |

Расходы на электроэнергию |

см. Исх. данные |

||||

|

3 |

Расходы на пожарную и охранную сигнализации |

12 мес.*50 |

||||

|

4 |

Связь и интернет |

12 мес.* 20 |

||||

|

5 |

Техническое и сервисное обслуживание оборудования, включая расходные материалы |

12 мес.*100 |

||||

|

6 |

Общеэксплуатационные расходы завода |

12 мес.*100 |

||||

|

7 |

Канцелярские расходы, расходные материалы офис |

12 мес.*15 |

||||

|

8 |

ГСМ для автотранспорта завода |

12 мес.*50 |

||||

|

9 |

Транспортные расходы: доставка сырья и готовой продукции |

13 мес.*100 |

||||

|

10 |

Прочие расходные материалы, инвентарь для производства |

12 мес.*150 |

||||

|

1.3 |

Сбытовые |

|

||||

|

1 |

Затраты на маркетинг и рекламу, поддержка сайта |

12 мес.*200 |

||||

|

2 |

Непредвиденные расходы |

12 мес.* 100 |

||||

|

2 |

ПЕРЕМЕННЫЕ ИЗДЕРЖКИ (тыс. руб.) |

|

||||

|

1 |

Себестоимость производства завода |

см. Произв. План |

||||

|

|

ИТОГО: |

|

Источник: анализ и расчеты MegaResearch

Таким образом, сумма операционных издержек при работе в 2017 году (первый полный год работы) составит *** млн руб. С 2019 года реализации проекта сумма операционных издержек меняться не будет – *** млн руб.

План продаж и выручки

На основе приведенного в п.2.1. плана загрузки мощностей завода, а также, учитывая стоимость основных категорий выпускаемой продукции, были сформированы объемы выручки проекта.

Ниже на Рисунке представим динамику общей совокупной выручки предприятия.

Рисунок 6.Совокупный объем выручки завода, млн руб.

***

Источник: анализ и расчеты MegaResearch

Таким образом, в 2018 году учитывая выход на оптимальные объемы загрузки мощностей, доходы завода будут на уровне *** млн руб./год. Рассмотрим ниже структуру получаемых доходов.

Рисунок 7. Структура доходов завода, в %

***

Источник: анализ и расчеты MegaResearch

Таким образом, основная часть доходов завода будет приходиться на гидравлический рукав – ***% выручки.

Прогноз прибылей и убытков

В расчетной части сформирован прогноз прибылей и убытков. Источниками формирования данных для данного отчета послужили все численные данные, полученные в предыдущих разделах финансового плана проекта.

Таблица 13. Отчет о прибылях и убытках 2017-2024 гг., тыс. руб.

|

Статья доходов / расходов |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

Выручка от реализации |

||||||||

|

Прямые издержки |

||||||||

|

Валовый доход |

||||||||

|

Общехозяйственные постоянные издержки |

||||||||

|

Налоги(кроме налога на прибыль) |

||||||||

|

EBITDA |

||||||||

|

EBITDA, % (к выручке) средняя |

||||||||

|

Амортизация ОС |

||||||||

|

EBIT |

||||||||

|

Выплата процентов по кредитам и займам |

||||||||

|

Прибыль (Убыток) до налогообложения |

||||||||

|

Налог на прибыль |

||||||||

|

Нераспределенная прибыль |

||||||||

|

Рентабельность продаж |

Источник: анализ и расчеты MegaResearch

Таким образом, данный проект будет иметь чистую прибыль для 2017 года *** млн руб., для 2025 года *** млн руб.

Прогноз движения денежных средств

В расчетной части бизнес-плана был сформирован отчет движения денежных средств.

Дополнительно, с учетом ставки дисконтирования и длительности проекта, было произведено дисконтирование чистого денежного потока.

Таблица 14. Отчет ДДС 2017-2024 гг., тыс. руб.

|

Денежный поток |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

2024 |

|

ИНВЕСТИЦИОННЫЙ ДЕНЕЖНЫЙ ПОТОК (ИДП) |

|||||||||

|

ОПЕРАЦИОННЫЙ ДЕНЕЖНЫЙ ПОТОК (ОДП) |

|||||||||

|

Доход итого |

|||||||||

|

Затраты итого |

|||||||||

|

ФИНАНСОВЫЙ ДЕНЕЖНЫЙ ПОТОК (ФДП) |

|||||||||

|

Собственные средства |

|||||||||

|

Средства партнёра-инвестора |

|||||||||

|

Чистый денежный поток (ЧДП) |

|||||||||

|

ЧДП накопительно |

|||||||||

|

NPV проекта |

Источник: анализ и расчеты MegaResearch

Таким образом, можно видеть, как растет показатель NPV и как окупаются инвестиции проекта.

Дополнительно сформирован график изменения NPV проекта, который представлен ниже на Рисунке.

Рисунок 8. Изменение NPV по ходу реализации проекта, тыс. руб.

***

Источник: анализ и расчеты MegaResearch

Таким образом, можно видеть, как меняется NPV проекта: с – *** млн руб. в 1 квартале 2017 года до *** млн руб. по итогам 2024 года.

Анализ эффективности проекта

Методика оценки эффективности проекта

Показатели эффективности инвестиционного проекта позволяют определить эффективность вложения средств в тот или иной проект. При анализе эффективности инвестиционных проектов используются следующие показатели эффективности инвестиций: Чистый дисконтированный (приведенный) доход (денежный поток); Чистая приведенная стоимость, NPV; период (срок) окупаемости, PB; Дисконтированный период окупаемости, DPB; Внутренняя норма доходности (рентабельности), Норма возврата инвестиций, IRR (модифицированная норма возврата инвестиций, MIRR); Индекс прибыльности, индекс рентабельности, индекс доходности, PI.

Чистый дисконтированный доход (чистая приведённая стоимость) (англ. Net present value, общепринятое сокращение — NPV (ЧДД)) – сумма дисконтированных одновременных разностей между выгодами и затратами по проекту. Сумма денежных потоков (поступлений и платежей), связанных с операционной и инвестиционной деятельностью, приведенных (дисконтированных) на момент начала осуществления инвестиций.

Чистый дисконтированный доход NPV рассчитывается по формуле 1.

(1.)

(1.)

Где i — ставка дисконтирования;

CFt – чистый денежный поток периода t;

T – длительность проекта в периодах.

Расчёт NPV — стандартный метод оценки эффективности инвестиционного проекта и показывает оценку эффекта от инвестиции, приведённую к настоящему моменту времени с учётом разной временной стоимости денег. Если NPV больше 0, то инвестиция прибыльна, а если NPV меньше 0, то инвестиция убыточна.

С помощью NPV можно также оценивать сравнительную эффективность альтернативных вложений (при одинаковых начальных вложениях более выгоден проект с наибольшим NPV).

Положительные качества NPV:

чёткие критерии принятия решений

показатель учитывает стоимость денег во времени (используется коэффициент дисконтирования в формулах).

Отрицательные качества NPV:

показатель не учитывает риски.

не учитываются вероятность исхода события, так как все денежные потоки и коэффициент дисконтирования являются прогнозными значениями.

Метод периода окупаемости (PB)

Срок окупаемости (Payback period, PB) – ожидаемый период возмещения первоначальных вложений из чистых денежных поступлений. Время, за которое поступления от оперативной деятельности предприятия превысят затраты на инвестиции.

Период окупаемости PB рассчитывается по формуле 2.

PB= Investments/ACF (2)

Где Investments – начальные инвестиции;

ACF – Annual Cash Flow (среднегодовая сумма чистого денежного потока).

Метод дисконтированного периода окупаемости (DPB)

Дисконтированный срок окупаемости (DPB) – срок окупаемости (см. выше), но с учетом дисконтирования.

Дисконтированный срок окупаемости DPB рассчитывается по формуле 3.

(3)

(3)

Где t — , t + - период, когда наблюдался отрицательный и положительный NPV.

Индекс прибыльности, индекс рентабельности, индекс доходности, PI

Индекс прибыльности (profitability index, PI) – дисконтированная стоимость денежных поступлений от проекта (NPV) на единицу вложений. Показывает относительную прибыльность проекта.

Индекс прибыльности PI рассчитывается по формуле 4.

(4)

(4)

Значения PI:

Для эффективного проекта PI должен быть больше 1.

Индексы доходности дисконтированных затрат и инвестиций превышают 1, если для этого потока NPV положителен.

Внутренняя норма рентабельности (IRR)

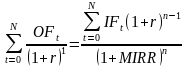

При неоднородных денежных потоках, как в рассматриваемом проекте, может применяться соответствующий аналог IRR – модифицированная внутренняя норма доходности (MIRR).

Алгоритм расчета предусматривает выполнение нескольких процедур. Прежде всего рассчитываются суммарная дисконтированная стоимость всех оттоков и суммарная наращенная стоимость всех притоков, причем и дисконтирование, и наращение осуществляются по цене источника финансирования проекта. Наращенная стоимость притоков называется терминальной стоимостью. Далее определяется ставка дисконтирования, уравнивающая суммарную приведенную стоимость оттоков и терминальную стоимость, которая в данном случае как раз и представляет собой MIRR. Итак, общая формула расчета имеет вид:

(6)

(6)

Где OF, — отток денежных средств в N-м периоде (по абсолютной величине);

IF, — приток денежных средств в N-м периоде;

г — стоимость источника финансирования данного проекта;

п — продолжительность проекта.

Заметим, что формула имеет смысл, если терминальная стоимость превышает сумму дисконтированных оттоков.

Показатели эффективности проекта

Основные финансовые показатели показаны в Таблице ниже.

Таблица 15. Показатели эффективности инвестиций 2016-2024 гг.

|

Показатели эффективности инвестиций |

Значение, тыс. руб. |

|

Чистая прибыль |

|

|

Чистый денежный поток NPV |

|

|

Внутренняя норма доходности IRR (мес.), % |

|

|

Индекс доходности PI, ед. |

|

|

Период окупаемости PB, лет. |

|

|

Дисконтированный период окупаемости DPB, лет. |

|

|

Инвестиции в проект |

|

|

Средняя рентабельность продаж по проекту, % |

|

|

Ставка дисконтирования, % |

8,8% |

Источник: анализ и расчеты MegaResearch

Рассмотрим все приведенные показатели более подробно.

Чистая приведенная стоимость (NPV)

Рассчитанный показатель NPV *** млн руб., что говорит об успешности проекта.

Внутренняя норма доходности (IRR)

При проведении расчета внутренняя норма доходности IRR=***%, что говорит о высоком уровне доходности данного инвестиционного проекта.

Индекс доходности инвестиций (PI)

Получившийся индекс доходности PL=***. Это означает, что каждый вложенный рубль в проект принесет *** рублей за рассматриваемый срок реализации проекта с учетом механизма дисконтирования.

Срок окупаемости (PBP)

Срок окупаемости рассчитан в отчете ДДС и составляет *** года.

Дисконтированный срок окупаемости (DPBP)

Дисконтированный срок окупаемости рассчитан в отчете ДДС и составляет *** года.

Иные показатели

Рентабельность продаж по операционной деятельности получилась равной *** %, что является средним показателем для сферы производства РТИ.

АНАЛИЗ РИСКОВ ПРОЕКТА

Анализ чувствительности проекта

Был произведен анализ чувствительности проекта.

При определении анализа чувствительности проекта были проанализированы три важнейших параметра проекта:

- Влияние объемов производства на NPV;

- Влияние текущих расходов на NPV;

- Влияние величины отпускных цен РВД на NPV.

Чувствительность NPV к изменениям этих параметров представлена ниже.

Таблица 16. Чувствительность NPV (с диаграммой), тыс. руб.

|

Показатели |

-20% |

-10% |

0% |

10% |

20% |

|

Влияние объемов производства на NPV |

|||||

|

Влияние текущих расходов на NPV |

|||||

|

Влияние величины отпускных цен на NPV |

Источник: анализ и расчеты MegaResearch

Как можно понять из представленной после Таблицы диаграммы, наиболее чувствительно NPV реагирует на уровень текущих расходов завода РВД. Так, при снижении расходов на 10%, NPV растет на ***%.

Качественный анализ рисков

Как и любая компания, функционирующая на рынке, данный проект находится в условиях рисков. Основные возможные риски вероятность их реализации, степень опасности и пути снижения рисков показаны в таблице ниже.

Таблица 17. Основные риски проекта

|

Риск |

Вероятность и степень опасности. Проявления негативного влияния |

Средства нивелирования риска |

|

Производственные риски |

||

|

Рыночные риски |

||

|

Финансовые риски |

||

Источник: анализ и расчеты MegaResearch

Таким образом, по мнению аналитиков MegaResearch наиболее существенными рисками проекта будут:

- снижение потребительского спроса (макроэкономические причины);

- ***.

Точка безубыточности проекта

В расчетной части была сформирована вкладка «Точка безубыточности», где определена точка безубыточности по выручке предприятия за год. Данные представлены ниже на Рисунке.

Рисунок 9. График определения точки безубыточности по выручке, тыс. руб.

***

Источник: анализ и расчеты MegaResearch

За основу для определения точки безубыточности были взяты данные расчетной части 2018 года (первый полный год работы). Предприятие работает с нулевой прибылью при объеме продаж *** млн руб., что на *** % меньше показателя выручки 2018 года. Это говорит о большом «запасе прочности» проекта.

В натуральном выражении, точка безубыточности достигается при объеме производства *** тыс. п.м. РВД.

ПРИЛОЖЕНИЯ

Отчет о движении денежных средств (по месяцам) ***

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые бизнес-планы по теме «Машиностроение»

Dmitry specializes in marketing research projects, business plans and strategic consulting.