Бизнес-план Предприятие по добыче и дроблению щебня в Смоленской области

БП Предприятие по добыче и дроблению щебня в Смоленской области

БИЗНЕС-ПЛАН

Предприятие по добыче и дроблению щебня в Смоленской области

Ноябрь, 2016

Оглавление

Оглавление 2

Перечень иллюстраций (диаграммы, схемы, рисунки) 4

Приложения (таблицы) 5

1. РЕЗЮМЕ ПРОЕКТА 8

2. СУЩНОСТЬ ПРЕДЛАГАЕМОГО ПРОЕКТА 11

2.1 Общее описание проекта и предполагаемой продукции 11

2.2 Информация об участниках проекта 12

2.2.1 Наименование и место нахождения компании 12

2.2.2 Основные виды деятельности 13

2.3 Месторасположение проекта 13

3. МАРКЕТИНГОВЫЙ ПЛАН 14

3.1 Обзор рынка щебня в Центральном Федеральном Округе, с выделением Московского Региона 14

3.2 Ценообразование на рынке, с учетом плеча доставки 17

3.3 Анализ сезонности спроса и предложения 19

4. ОРГАНИЗАЦИОННЫЙ ПЛАН 20

4.1 План по персоналу 20

4.2 План-график работ по проекту 21

4.3 Источники, формы и условия финансирования 23

5. ПРОИЗВОДСТВЕННЫЙ ПЛАН 24

5.1 Описание имеющихся зданий и помещений 24

5.2 Описание имеющегося оборудования (горная техника, дробильно-сортировочное оборудование, транспорт) 24

5.3 Описание технологического процесса 24

5.4 Сырье, материалы и комплектующие 26

6. ФИНАНСОВЫЙ ПЛАН 28

6.1 Исходные данные и допущения 28

6.2 Номенклатура и цены 30

6.3 Инвестиционные издержки 30

6.4 Потребность в первоначальных оборотных средствах 31

6.5 Налоговые отчисления 32

6.6 Операционные издержки (постоянные и переменные) 34

6.7 План продаж и выручки 37

6.8 Прогноз прибылей и убытков 38

6.9 Прогноз движения денежных средств 40

6.10 Анализ эффективности проекта 42

6.10.1 Методика оценки эффективности проекта 42

6.10.2 Показатели эффективности проекта 44

6.10.1 Чистая приведенная стоимость (NPV) 45

6.10.2 Внутренняя норма доходности (IRR) 45

6.10.3 Индекс доходности инвестиций (PI) 45

6.10.4 Срок окупаемости (PBP) 45

6.10.5 Дисконтированный срок окупаемости (DPBP) 45

6.10.6 Иные показатели 45

7. АНАЛИЗ РИСКОВ ПРОЕКТА 46

7.1 Анализ чувствительности проекта 46

7.2 Качественный анализ рисков 46

7.3 Точка безубыточности проекта 48

8. ПРИЛОЖЕНИЯ 49

8.1 Лицензия на право добычи и производства щебня *** 49

8.2 Перечень ОС на балансе *** 49

8.3 Отчет о движении денежных средств (по месяцам) *** 50

Информация об исполнителе проекта 51

Перечень иллюстраций (диаграммы, схемы, рисунки)

Рисунок 1. Требуемый объем инвестиций проекта до запуска 9

Рисунок 2. Изменение NPV по ходу реализации проекта, *** руб. 9

Рисунок 3. Структура производства ПЗКУ, в % 11

Рисунок 4. Динамика выпуска/реализации продукции ПЗКУ с учетом сезонности, куб.м./мес. 12

Рисунок 5. Структура поставок нерудных материалов в ЦФО 2014-2015 гг., в % 15

Рисунок 6. Структура рынка (потребления) нерудных материалов ЦФО за 2014-2015 гг., в % 16

Рисунок 7. Оценка динамики потребления в течение сезона в ЦФО, в % от максимума 19

Рисунок 8. Статистика производства щебня в ЦФО за 2015 г. (ОКВЭД 14.21.12.110), тыс. куб.м. 19

Рисунок 9. Распределение ФОТ по структурам предприятия 20

Рисунок 10. Календарный план реализации проекта 22

Рисунок 11. Структура финансирования инвестиционного проекта, в % 23

Рисунок 12. Общая схема производства щебня по фракциям 25

Рисунок 13. Доломитовый карьер 26

Рисунок 14. Структура инвестиций в проект, % 31

Рисунок 15. Распределение операционных издержек 36

Рисунок 16. Совокупный объем выручки и себестоимости проекта по годам, тыс. руб. 37

Рисунок 17. Изменение NPV по ходу реализации проекта, тыс. руб. 41

Приложения (таблицы)

Таблица 1. Ключевые показатели проекта 9

Таблица 2. Планируемые объемы производства/реализации ПКЗУ 11

Таблица 3. Реквизиты и адрес предприятия Заказчика 13

Таблица 4. Актуальные цены на щебень, с доставкой в Московский регион 18

Таблица 5. Формирование ФОТ 20

Таблица 6. Календарный план реализации проекта 21

Таблица 7. Перечень имеющихся зданий и помещений *** 24

Таблица 8. Перечень имеющегося оборудования ***(горная техника, дробильно-сортировочное оборудование, транспорт) 24

Таблица 9. Определение стоимости собственного капитала 29

Таблица 10. Определение ставки дисконтирования 29

Таблица 11. Стоимостные показатели в расчетной части проекта 30

Таблица 12. Инвестиционные издержки проекта 30

Таблица 13. Тарифные ставки для страховых взносов в 2016 году 33

Таблица 14. Операционные издержки проекта 35

Таблица 15. Расчет себестоимости производства на 1 куб. щебня фр. 20-40 мм 36

Таблица 16. Отчет о прибылях и убытках 2016-2020 гг., тыс. руб. 39

Таблица 17. Отчет ДДС 2017-2020 гг., тыс. руб. 40

Таблица 18. Показатели эффективности инвестиций 2016-2020 гг. 44

Таблица 19. Чувствительность NPV (с диаграммой), тыс. руб. 46

Таблица 20. Основные риски проекта 47

Таблица 21. График определения точки безубыточности по выручке 48

Методологические комментарии к бизнес-плану

Настоящий бизнес-план представляет собой проект осуществления бизнес-операций, действий фирмы, содержащий сведения о фирме, товаре, его производстве, рынках сбыта, маркетинге, организации операций и их эффективности.

Период планирования – 2016-2020 гг.

Актуальность планирования – ноябрь 2016 года.

Объект и предмет исследования и планирования

Объектом анализа является ***.

Предметом исследования является ситуация на рынке известкового щебня и производных из него продуктов в РФ.

Цели и задачи бизнес-планирования

Целью проекта является выявление обоснование возможности финансового оздоровления АО «Полотнянозаводское карьероуправление» с учетом имеющихся кредитных обязательств.

Задачи бизнес-планирования:

оценка объема и емкости рынка сбыта;

оценка тенденций и перспектив развития рынка;

оценка экономической эффективности проекта.

Источники информации

База данных государственных органов статистики (информация по производственным показателям крупных компаний, по показателям финансово-экономической деятельности более чем 4,5 млн. российских предприятий, отраслевые показатели);

Отраслевая статистика;

Данные государственных структур, в том числе Министерства экономического развития, Федеральной таможенной службы России (ФТС РФ)

Специализированные базы данных Агентства «MegaResearch»;

Рейтинги;

Информационные ресурсы участников рынка;

Отраслевые порталы;

Материалы сайтов исследуемой тематики (web-ресурсы производителей и поставщиков, электронные торговые площадки, доски объявлений, специализированные форумы, Интернет-магазины);

Региональные и федеральные СМИ;

Порталы раскрытия информации (отчетность открытых акционерных обществ);

Опросы основных участников рынка.

Распространение Бизнес-плана

Материалы Бизнес-плана не предназначены для широкого распространения или публикации и не могут быть воспроизведены или переданы третьим сторонам.

Распространение либо тиражирование настоящего документа, либо его части без письменного согласия Исполнителя запрещается.

При предоставлении бизнес-плана пользователям до их сведения должны быть доведены цели данного документа, допущения, принятые для его составления, а также все существующие ограничения по использованию.

Объем анализа

Бизнес-план подготовлен на основании информации, полученной из общедоступных источников

Ограничение ответственности

Все мнения, выводы и оценки, содержащиеся в настоящем бизнес-плане действительны на дату его составления. Исполнитель не несет ответственности за изменение экономических, политических, социальных и иных условий, которые могут оказать влияние на обоснованность данных суждений.

Исполнитель не несет ответственности за какие-либо убытки или ущерб, понесенные третьей стороной в результате использования информации данного бизнес-плана.

Общепринятые сокращения

СМР – строительно-монтажные работы;

ЦФО – Центральный федеральный округ;

МР - Московский регион (Москва, Московская область);

НСМ – нерудные строительные материалы.

ПГС – песчано-гравийная смесь;

РБУ – растворно-бетонные узлы;

ПЗКУ - АО «Полотнянозаводское карьероуправление».

РЕЗЮМЕ ПРОЕКТА

Целью проекта является обоснование возможности ***.

Предприятие *** имеет всю необходимую технику и оборудование для стабильного производства щебня и производной продукции. Разведанные запасы на арендуемом ЗУ позволяют добывать и производить продукцию в объемах *** тыс. куб. м на протяжении 20 лет.

Основными рыночными факторами дальнейшего уверенного развития проекта будут:

- Стабильный рост и развитие строительной индустрии, инфраструктурного (в том числе дорожного) строительства, развития промышленных предприятий в Смоленской области.

- Развитие, интенсивный рост строительства жилья, инфраструктурных объектов «Новой Москвы».

Основные характеристики проекта:

1. Планируемый срок запуска работы: ноябрь 2016 года.

2. Срок полного расчета по кредитным обязательствам перед банками: до *** года включительно.

3. Объем добычи/реализации продукции в год: *** тыс. куб. м.

4. География поставок продукции: Калужская область, Московская область, г. Москва, другие регионы ЦФО.

5. Категории потребителей ПЗКУ:

дорожно-строительные организации;

строительно-монтажные компании;

Заводы ЖБИ;

РБУ;

производственные предприятия;

государственные заказчики.

6. Количество рабочих мест предприятия: *** человек при средней оплате труда 22 тыс. руб./мес.

Инвестиции проекта

Объем инвестиций (финансирования) проекта составит: *** млн руб. Ниже представим схему формирования инвестиций проекта.

Рисунок 1. Требуемый объем инвестиций проекта до запуска

***

Источник: расчеты MegaResearch

При этом, в расчете окупаемости, NPV и других финансовых показателей текущие кредитные обязательства перед банками не участвуют, поскольку учтены в ДДС проекта в операционном и финансовом потоках.

В расчетной части бизнес-плана были произведены расчеты экономических показателей с горизонтом планирования 2016-2020 гг. и получены следующие результаты.

Таблица 1. Ключевые показатели проекта

|

Показатели эффективности инвестиций |

Значение, тыс. руб. |

|

Чистая прибыль |

|

|

Чистый денежный поток NPV, руб. |

|

|

Внутренняя норма доходности IRR (мес.), % |

|

|

Индекс доходности PI, ед. |

|

|

Период окупаемости PB, лет |

|

|

Дисконтированный период окупаемости DPB, лет |

|

|

Инвестиции в проект, руб. |

|

|

Средняя рентабельность продаж по проекту, % |

|

|

Ставка дисконтирования, % |

13,7% |

Источник: анализ и расчеты MegaResearch

Дополнительно, на основании отчетов П и У и ДДС, сформирована диаграмма изменения NPV, представленная ниже на Рисунке.

Рисунок 2. Изменение NPV по ходу реализации проекта, *** руб.

Источник: анализ и расчеты MegaResearch

Отсюда становится понятно, что проект является инвестиционно-привлекательным, поскольку характеризуется:

1. Высоким уровнем чистого дисконтированного дохода NPV: *** млн руб.

2. Небольшим сроком окупаемости для производственного проекта: *** года.

СУЩНОСТЬ ПРЕДЛАГАЕМОГО ПРОЕКТА

Общее описание проекта и предполагаемой продукции

Данный проект предполагает уверенное развитие ПЗКУ (АО «Полотнянозаводское карьероуправление») с учетом имеющихся карьеров добычи, техники и оборудования.

Ниже в Таблице представим объемы выпуска продукции ПЗКУ в год.

Таблица 2. Планируемые объемы производства/реализации ПКЗУ

|

Вид НСМ |

Ед. изм. |

Значение |

|

Щебень известняковый (фр. 40-70 М-800) |

куб.м./год |

129 767 |

|

Щебень известняковый (фр. 20-40 М-800) |

куб.м./год |

111 167 |

|

Щебень известняковый (фр. 5-20 М-800) |

куб.м./год |

79 190 |

|

Мука известняковая ГОСТ 26826-86 |

куб.м./год |

44 071 |

|

Минеральный порошок |

куб.м./год |

188 500 |

|

Щебеночно-песчаная смесь С-5/С-4 |

куб.м./год |

188 500 |

|

Общий объем выпуска карьеруправления |

куб.м./год |

741 195 |

Источник: предоставлено Заказчиком, анализ и расчеты MegaResearch

Таким образом, ежегодный объем добычи и реализации НСМ составляет 741,2 тыс. куб.м.

Разведанные запасы на арендуемом ПКЗУ участке добычи позволяют добывать и реализовывать продукцию в данных объемах не менее 50 лет. Ниже представим структуру производства ПЗКУ по видам продукции.

Рисунок 3. Структура производства ПЗКУ, в %

Источник: анализ и расчеты MegaResearch

Таким образом, наибольшие объемы производства в общей структуре имеют производные виды продукции при производстве известкового щебня, а именно:

Минеральный порошок -25%;

Щебеночно-песчаная смесь С-5/С-4 -25%.

Важным моментом производственного предприятия будет тот аспект, что практически весь объем добытой продукции будет реализовываться в виде известнякового щебня или производных продуктов:

Мука известняковая;

Минеральный порошок;

Щебеночно-песчаная смесь.

Соответственно, по своей сути производство ПЗКУ является безотходным.

Ниже представим планируемую сезонность выпуска/реализации продукции ПЗКУ.

Рисунок 4. Динамика выпуска/реализации продукции ПЗКУ с учетом сезонности, куб.м./мес.

Источник: анализ и расчеты MegaResearch

Таким образом, в расчетной части проекта была учтена актуальная сезонность рынка НСМ, которая подробно описана в п.3.6.

Информация об участниках проекта

Наименование и место нахождения компании

В проекте рассматривается развитие предприятия ***.

Таблица 3. Реквизиты и адрес предприятия Заказчика

|

Название предприятия |

АО *** |

|

Юридический адрес: |

|

|

ИНН/КПП |

|

|

р/с |

|

|

к/с |

|

|

БИК |

|

|

тел/факс, сайт |

Источник: ФСГС

Расстояние завода от центра Москвы составляет *** км, от столицы региона города Смоленска не более 30 км.

Основные виды деятельности

Основным видом ОКВЭД предприятия является:

Добыча камня для строительства (14.11).

Номенклатура производства ПКЗУ:

Известняк, доломит дробленые и прочие камни известняковые, обычно используемые в качестве заполнителей бетона, для дорожных покрытий и других строительных целей (14.21.12.120);

Гранулы каменные, крошка и порошок; галька, гравий, щебень или камень дробленый (14.21.12);

Щебень строительный немытый (14.21.12.116);

Материалы строительные нерудные (14.21.11.001);

Галька, гравий, щебень (14.21.12.110).

Месторасположение проекта

Завод расположен по адресу: ЦФО, Смоленская область, ***.

МАРКЕТИНГОВЫЙ ПЛАН

Обзор рынка щебня в Центральном Федеральном Округе, с выделением Московского Региона

Развитие добычи нерудных полезных ископаемых является одной из приоритетных задач горной промышленности и экономики страны, поскольку нерудные материалы широко используется в строительстве, горном деле, металлургии, а также в производстве промышленной и сельскохозяйственной продукции, при создании наукоемких технологий и получении конструкционных материалов, композитов, специальной керамики.

Основным вариантом развития отрасли в сложившихся условиях является укрупнение производителей, модернизация предприятий, внедрение эффективных технологий, новые инвестиционные проекты.

Факторы, способствующие развитию рынка нерудных материалов в России:

значительный сырьевой потенциал,

достаточно низкие барьеры входа на рынок,

отсутствие монополистов,

высокая маржа продукции,

стабильный спрос со стороны крупных государственных программ в области жилищного, дорожного строительства и прочее.

ЦФО стабильно занимает лидирующее положение в потреблении нерудных материалов. Доля ЦФО в общем объеме потребления РФ оценивается в 25-26% на протяжении последних лет, при этом по объемам производства лидерство в РФ стабильно удерживает СЗФО 21% всего производства РФ, ЦФО занимает лишь вторую позицию с результатом 15,5% объема производства РФ.

Ниже приведем соотношение поставок нерудных материалов в ЦФО.

Рисунок 5. Структура поставок нерудных материалов в ЦФО 2014-2015 гг., в %

Источник: ФСГС РФ

Таким образом, примерно *** млн тонн нерудных материалов ежегодно завозится в ЦФО из других регионов РФ и из Украины.

Потребление за 2015 год практически не изменилось по отношению к данным 2013 года. Ниже представим структуру потребления нерудных материалов по регионам ЦФО.

Рисунок 6. Структура рынка (потребления) нерудных материалов ЦФО за 2014-2015 гг., в %

Источник: ФСГС РФ, ФТС РФ, база ж/д перевозок, оценка MegaResearch

Таким образом, основное потребление нерудных материалов в ЦФО происходит в следующих регионах:

- Московская область – 41,4% общего потребления ЦФО или *** млн тонн;

- Москва - 19,6% общего потребления ЦФО или *** млн тонн.

Таким образом, Московский регион совокупно потребляет ***% нерудных материалов в ЦФО или *** млн тонн материала.

Ценообразование на рынке, с учетом плеча доставки

Для целей проекта был сделан анализ ценообразования известнякового щебня с *** в Смоленской области и в Московском регионе с учетом плеча доставки.

Таблица 4. Актуальные цены на щебень, с доставкой в Московский регион

|

Вид щебня |

Минимальный уровень цен в Москве с доставкой за куб.м. |

Цены ПКЗУ за тонну |

Цены ПКЗУ за куб.м. |

Стоимость доставки щебня ПЗКУ с учетом найма транспорта до Москвы |

Стоимость доставки щебня с учетом найма транспорта до Москвы |

Стоимость доставки щебня с учетом найма транспорта до Москвы |

Стоимость доставки щебня с учетом найма транспорта до «Новой Москвы», и на юго-запад Подмосковья |

|

Щебень известняковый фр. 5/20 |

|||||||

|

Щебень известняковый фр. 20/40 |

|||||||

|

Щебень известняковый фр. 40/70 |

Источник: Портал «Щебень России», аналитика MegaResearch

Расстояние от центра г. Москвы до ***.

Анализ сезонности спроса и предложения

Был проведен анализ потребления известкового щебня, исходя из сезонности работы дорожной и строительных отраслей, как основных отраслей потребления продукции. Представим данные ниже на Рисунке.

Рисунок 7. Оценка динамики потребления в течение сезона в ЦФО, в % от максимума

***

Источник: Портал «Щебень России», аналитика MegaResearch

Таким образом, наибольший объем известнякового щебня потребляется в летний период времени, когда производится большинство дорожных работ, фундаментных работ, работ по монтажу каркасов железобетонных зданий.

Ниже на Рисунке представим статистику Росстата РФ по производству щебня в ЦФО за 2015 год по месяцам.

Рисунок 8. Статистика производства щебня в ЦФО за 2015 г. (ОКВЭД 14.21.12.110), тыс. куб.м.

***

Источник: Портал «Щебень России», аналитика MegaResearch

Таким образом, наибольший объем известнякового щебня производится в летний период времени, и предложение полностью коррелирует со спросом на данную продукцию.

ОРГАНИЗАЦИОННЫЙ ПЛАН

План по персоналу

В расчетной части проекта была создана вкладка «Персонал», где отражены расходы на ФОТ предприятия. При составлении штатного расписания были предусмотрены сотрудники по следующим структурам предприятия:

- Административно-управленческий персонал;

- Работники офиса (бухгалтерия, инженерный состав);

- Горный цех;

- ЦИМ;

- АТЦ (автотранспортный цех);

- ДСФ (Дробильно-сортировочная фабрика);

- Здравпункт;

- Погрузка (весовая).

Результаты формирования штатного расписания и ФОТ предприятия представлены ниже в Таблице.

Таблица 5. Формирование ФОТ

***

Источник: Расчеты MegaResearch

Таким образом, при общем количестве работников компании *** чел. общий ФОТ в мес. составил *** млн руб., *** млн руб. в год, при среднем уровне зарплаты 22 тыс. руб.

Дополнительно, ниже на Рисунке, приводим диаграмму распределения ФОТ по структурным единицам.

Рисунок 9. Распределение ФОТ по структурам предприятия

***

Источник: Расчеты MegaResearch

Как можно видеть из представленного Рисунка, наибольшую долю ФОТ составят: ***.

План-график работ по проекту

Был сформирован план-график мероприятий по запуску проекта.

Условно говоря, проект можно разделить на две принципиально разные фазы:

- фаза создания и запуска бизнеса;

- фаза реализации проекта.

Совместно с Заказчиком были определены основные календарные даты фазы создания и запуска бизнеса.

Таблица 6. Календарный план реализации проекта

***

Источник: анализ Mega R esearch

Обратим внимание, что в данном проекте заложены достаточно малые временные интервалы на осуществление мероприятий по организации бизнеса, поэтому от Заказчика проекта потребуется предельная организованность и контроль всех мелких аспектов.

Рисунок 10. Календарный план реализации проекта

***

Источник: анализ Mega R esearch

Таким образом, выплата кредитных обязательств по проекту предусмотрена в течение ***.

Источники, формы и условия финансирования

Общий объем инвестиций проекта составил *** млн руб.

Ниже на рисунке представим общую структуру инвестиционных вложений в проект.

Рисунок 11. Структура финансирования инвестиционного проекта, в %

***

Источник: аналитика MegaResearch

Инициатор проекта принимает на себя следующие инвестиционные обязательства: ***.

ПРОИЗВОДСТВЕННЫЙ ПЛАН

Описание имеющихся зданий и помещений

Представим перечень имеющихся зданий и помещений ***.

Таблица 7. Перечень имеющихся зданий и помещений ***

***

Источник: анализ Mega R esearch

Таким образом, *** имеет разветвленную инфраструктур всех необходимых для нормального функционирования помещений и строений.

Описание имеющегося оборудования (горная техника, дробильно-сортировочное оборудование, транспорт)

Представим перечень имеющегося оборудования ***.

Таблица 8. Перечень имеющегося оборудования ***(горная техника, дробильно-сортировочное оборудование, транспорт)

***

Источник: анализ Mega R esearch

Таким образом, *** обладает всем необходимым видами технологического оборудования для производства щебня и производной продукции:

горная техника,

дробильно-сортировочное оборудование,

спецтехника, транспорт.

Важным конкурентным преимуществом проекта является наличие подъездных ж/д путей на завод, что позволяет заводу работать с крупнейшими потребителями в Московском регионе, других регионах ЦФО.

Описание технологического процесса

Щебень известняковый ГОСТ 8267-93 получают путем дробления осадочной горной породы — известняка. Основной состав породы это карбонат кальция СаСО3 (кальцит).

Процесс добычи и производства щебня нужной фракции будет состоять из следующих этапов:

Добыча материала;

Доставка материала в дробильно-сортировочную фабрику (ДСФ);

Первичное дробление на щековой дробилке;

Первичное просеивание (отделение мелкой фракции);

Вторичное дробление на конусной дробилке;

Разделение готового продукта по фракциям. Вторичный грохот;

Отгрузка готовой продукции.

На основе выбранного технологического оборудования представим общую схему производства.

Рисунок 12. Общая схема производства щебня по фракциям

Источник: коммерческое предложение Metso Minerals Inc

В целом процесс производства можно представить как двустадийный процесс, с использованием следующего оборудования:

1. Дробильная установка первичного дробления. С помощью данной установки осуществляется грохот и просеивание первично добытой горной породы.

2. Дробильно-сортировочная установка второй стадии дробления. С помощью данной установки осуществляется вторичный грохот щебня и разделение его по фракциям.

Сырье, материалы и комплектующие

Приведем описание производимой продукции и породы, из которой осуществляется выпуск.

Известняковый щебень (ГОСТ 8267-93) – это экологически чистый, уникальный строительный материал, обладающий редкими физико-механическими свойствами, такими как высокой ударопрочностью, устойчивостью к температурным перепадам.

Известняк это осадочная горная порода, состоящая преимущественно из кальцита СаСО3.

Рисунок 13. Доломитовый карьер

Источник: filkar.ru

Марка прочности известнякового щебня от М400 до М800, реже встречается М1000. (прочность М800 присуще доломитовой породе). Известняки залегают обычно пластами. Они бывают белого цвета или в зависимости от примесей (глины, кварца, окиси железа и др.) желтоватого, серого, красноватого, бурого и др.

Кроме основного применения - при строительстве дорог, известняковый щебень применяется в строительстве: как облицовочный камень, для производства извести и т.д.

Известковый щебень – получают путем дробления известнякового камня, после чего щебень известняковый просеивают, при этом разделяют на фракции.

ФИНАНСОВЫЙ ПЛАН

Исходные данные и допущения

При экономической оценке проекта был принят 5-летний горизонт планирования (срок 2016-2017 гг.). Ставка дисконтирования (13,7%), заложенная в расчеты приведенной стоимости (NPV), отражает наше допущение о том, что проект характеризуется средним и ниже уровнем риска (чувствительностью проекта к изменениям рынка в целом).

Допущения о ценах

Для целей проекта были проанализированы цены на известковый щебень и производные продукты.

Допущения об инвестиционных издержках

Для определения суммы первоначальных затрат был проанализирован весь инвестиционный цикл, в соответствии с которым учтены все основные и дополнительные расходы.

Допущения о налоговых отчислениях

Для целей проекта было решено использовать основную систему налогообложения (ОСН).

Допущение о планах продаж

Планы выручки основаны на планах производства и реализации ***.

Допущения о выручке, прогнозах прибылей и убытков (ППиУ) и движения денежных средств (ДДС)

Для построения планов выручки, ППиУ и ДДС были использованы все вышеперечисленные цели.

Допущение о ставке дисконтирования

В проекте была принята ставка дисконтирования 13,7% в год. Ниже приведем обоснование расчета данного показателя.

Метод кумулятивного построения основан на суммировании безрисковой ставки дохода и надбавок за риск инвестирования в оцениваемое предприятие. Метод наилучшим образом учитывает все виды рисков инвестиционных вложений, связанных как с факторами общего для отрасли и экономики характера, так и со спецификой оцениваемого предприятия. Расчёты производят по формуле:

где r – ставка дисконтирования; rб – базовая (безрисковая или наименее рискованная) ставка; Ri – премия за i-вид риска; n – количество премий за риск. Представим ниже расчет по данной методологии.

Таблица 9. Определение стоимости собственного капитала

|

Составляющие |

% |

|

Размер безрисковой ставки* |

10,6% |

|

Размер поправки за страновой риск |

2,0% |

|

Размер поправки за отраслевой риск |

2,5% |

|

Размер поправки за прочий риск |

1,5% |

|

Стоимость собственного капитала |

16,6% |

Источник: анализ и расчеты MegaResearch

Далее, на основании этого определялась норма ставки дисконтирования.

Таблица 10. Определение ставки дисконтирования

|

Составляющие |

% |

|

Доля заемного капитала |

61,4% |

|

Доля собственного капитала |

38,6% |

|

Налог |

20,0% |

|

Стоимость собственного капитала |

16,6% |

|

Стоимость заемного капитала |

14,0% |

|

Итого ставка дисконтирования |

13,7% |

Источник: анализ и расчеты MegaResearch

Таким образом, экспертный расчет ставки дисконтирования составил 13,7% годовых.

Номенклатура и цены

Приведенный расчет в финансовой модели основан на ценах с завода и не учитывает логистику готовой продукции, которая ложится на «плечи» покупателя.

Ниже в Таблице представим средние стоимостные показатели расчетной части.

Таблица 11. Стоимостные показатели в расчетной части проекта

|

Стоимостные показатели (франко-завод) |

Ед. изм. |

Значение |

|

Щебень известняковый (фр. 40-70 М-800) |

руб./куб.м. с НДС |

|

|

Щебень известняковый (фр. 20-40 М-800) |

руб./куб.м. с НДС |

|

|

Щебень известняковый (фр. 5-20 М-800) |

руб./куб.м. с НДС |

|

|

Мука известняковая ГОСТ 26826-86 |

руб./куб.м. с НДС |

|

|

Минеральный порошок |

руб./куб.м. с НДС |

|

|

Щебеночно-песчаная смесь С-5/С-4 |

руб./куб.м. с НДС |

Источник: анализ и расчеты MegaResearch

Приведённые стоимостные показатели проекта обеспечивают необходимый уровень рентабельности бизнеса, поскольку в среднем ниже среднерыночных на 10-20%.

Инвестиционные издержки

Особенностью данного проекта, как уже отмечалось выше, является состав инвестиций.

При формировании инвестиций проекта были определены основные категории инвестиционных вложений:

1. ОС по балансовой стоимости;

2. Имеющиеся кредитные обязательства;

3. Средства на поддержание положительного баланса наличности в первый период работы.

В финансовой части проекта была сформирована вкладка «Инвестиции», в которой учтены все расходы по вышеуказанным категориям.

Таблица 12. Инвестиционные издержки проекта

***

Источник: анализ и расчеты MegaResearch

Таким образом, общая сумма инвестиций проекта до запуска, с учетом формирования оборотных средств, составит *** млн руб. При этом, в расчете окупаемости, NPV и других финансовых показателей текущие кредитные обязательства не участвуют, поскольку учтены в ДДС проекта в операционном и финансовом потоках.

Проанализируем распределение инвестиций по категориям, для чего была сформирована диаграмма, представленная ниже на Рисунке.

Рисунок 14. Структура инвестиций в проект, %

***

Источник: анализ и расчеты MegaResearch

Как видно из диаграммы, большую часть инвестиций проекта будет направлена на следующие категории: ***.

Потребность в первоначальных оборотных средствах

В проект заложена сумма *** млн руб. как первоначальные оборотные средства, направленные на поддержание положительного баланса наличности в первый период работы.

Налоговые отчисления

Налоги в операционной деятельности. По ходу своей деятельности предприятие будет платить:

1. НДС – налог на добавленную стоимость - 18%. Начисляется и уплачивается ежеквартально.

Показан в отчетах П и У и ДДС расчетной части проекта.

2. Налог на имущество - 2,2%. Уплачивается по итогам года. Налоговой базой в данном случае является остаточная стоимость имущества предприятия. В расчетной части бизнес-плана для каждого года реализации проекта рассчитана амортизация, далее сформирована остаточная стоимость имущества предприятия, и, таким образом, определен налог на имущество.

3. Налог на прибыль предприятия - 20%. Уплачивается ежеквартально. Налоговой базой для определения налога является сумма поступивших доходов за минусом суммы произведенных расходов. Налог на прибыль показан в отчете прибылей и убытков.

Показан в отчетах П и У и ДДС расчетной части проекта.

4. Социальные налоги.

Социальные налоги. Уплачиваются в бюджет ежемесячно. Исчисляются от сумм окладов сотрудников. Рассчитаны в разделе «Персонал» расчетной части проекта.

В 2014 и 2015 годах страховые взносы нужно платить по следующим тарифам:

пенсионный фонд (ПФР) – 22%;

фонд медицинского страхования (ФФОМС) – 5,1%;

фонд социального страхования (ФСС) – 2,9% (без учёта взносов от несчастных случаев).

ИТОГО 30% от оклада работника.

В 2016 году изменены лимиты для начисления взносов в каждый из фондов:

ПФР – 796 тыс. руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%);

ФСС – 718 тыс. руб. (в случае превышения, взносы больше не уплачиваются);

ФФОМС – предельная величина отменена.

Таблица 13. Тарифные ставки для страховых взносов в 2016 году

|

Категория плательщиков |

ПФР |

ФФОМС |

ФСС |

Итого |

|

Организации и ИП на ОСН, УСН, ЕНВД и ЕСХН за исключением льготников |

22% |

5,10% |

2,90% |

30% |

|

ИП на ПСН (торговля, общепит, сдача в аренду имущества) |

||||

|

В случае превышения лимита в 718 тыс. руб. |

22% |

5,10% |

- |

27,10% |

|

В случае превышения лимита в 796 тыс. руб. |

10% |

5,10% |

- |

15,10% |

Источник: КонсультантПлюс

Рассчитаны страховые выплаты в разделе «Персонал» расчетной части проекта.

5. НДПИ - 5,5% (для добычи щебня) рассчитан во вкладке «Налоги» финансового плана проекта. Налоговой базой для исчисления налога является выручка предприятия, определяемая объемами добычи. Налог исчисляется и уплачивается помесячно.

6. Транспортный налог рассчитан во вкладке «Налоги» финансового плана проекта. Сумма 8 000 тыс. руб. определена как средняя сложившая сумма транспортного налога. Налог для юридических лиц исчисляется и уплачивается поквартально.

Операционные издержки (постоянные и переменные)

В расчетной части был сформирован перечень постоянных и переменных затрат в операционной деятельности предприятия.

Все текущие затраты были распределены на постоянные и переменные и далее по категориям:

- административные;

- общехозяйственные;

- сбытовые;

- себестоимость (переменные издержки).

Результаты расчетов приводятся ниже в Таблице.

Таблица 14. Операционные издержки проекта

***

Источник: анализ и расчеты MegaResearch

Таким образом, сумма операционных издержек при работе в 2017 году составит *** млн руб.

Была рассмотрена структура операционных издержек, представленная ниже на Рисунке.

Рисунок 15. Распределение операционных издержек

***

Источник: анализ и расчеты MegaResearch

Таким образом, 86% всех расходов предприятия будет приходиться на переменные издержки (прежде всего, производственная себестоимость).

Ниже представим расчет себестоимости добычи 1 куб.м. известкового щебня на заводе ПЗКУ.

Таблица 15. Расчет себестоимости производства на 1 куб. щебня фр. 20-40 мм

***

Источник: анализ и расчеты MegaResearch

Таким образом, себестоимость 1 куб.м. известкового щебня составит *** руб./куб.м. Дополнительно, во вкладке расчетной части проекта, была рассчитана себестоимость для каждого вида выпускаемой продукции на заводе.

План продаж и выручки

На основе приведенного в п.2.1., объема производства ***, были сформированы объемы выручки и себестоимости в расчетной части проекта.

Рисунок 16. Совокупный объем выручки и себестоимости проекта по годам, тыс. руб.

***

Источник: анализ и расчеты MegaResearch

Таким образом, выручка компании при выходе на оптимальный уровень продаж составит *** млн руб./год при себестоимости текущей деятельности *** млн руб./год.

Прогноз прибылей и убытков

В расчетной части сформирован прогноз прибылей и убытков. Источниками формирования данных для данного отчета послужили все численные данные, полученные в предыдущих разделах финансового плана проекта.

Таблица 16. Отчет о прибылях и убытках 2016-2020 гг., тыс. руб.

|

Статья доходов / расходов |

2016 |

2017 |

2018 |

2019 |

2020 |

|

Выручка от реализации |

|||||

|

Прямые издержки |

|||||

|

Валовый доход |

|||||

|

Общехозяйственные постоянные издержки |

|||||

|

Налоги (кроме налога на прибыль) |

|||||

|

EBITDA |

|||||

|

EBITDA, % (к выручке) средняя |

|||||

|

Амортизация ОС |

|||||

|

EBIT |

|||||

|

Выплата процентов по кредитам и займам |

|||||

|

Прибыль (Убыток) до налогообложения |

|||||

|

Налог на прибыль |

|||||

|

Нераспределенная прибыль |

|||||

|

Рентабельность продаж |

Источник: анализ и расчеты MegaResearch

Таким образом, данный проект будет иметь чистую прибыль для 2017 года *** млн руб., для 2020 года *** млн руб.

Прогноз движения денежных средств

В расчетной части бизнес-плана был сформирован отчет движения денежных средств.

Дополнительно, с учетом ставки дисконтирования и длительности проекта, было произведено дисконтирование чистого денежного потока.

Таблица 17. Отчет ДДС 2017-2020 гг., тыс. руб.

|

Денежный поток |

2016 |

2017 |

2018 |

2019 |

2020 |

|

ИНВЕСТИЦИОННЫЙ ДЕНЕЖНЫЙ ПОТОК (ИДП) |

|||||

|

ОПЕРАЦИОННЫЙ ДЕНЕЖНЫЙ ПОТОК (ОДП) |

|||||

|

Доход итого |

|||||

|

Затраты итого |

|||||

|

ФИНАНСОВЫЙ ДЕНЕЖНЫЙ ПОТОК (ФДП) |

|||||

|

Собственные средства |

|||||

|

Средства партнёра-инвестора |

|||||

|

Чистый денежный поток (ЧДП) |

|||||

|

ЧДП накопительно |

|||||

|

NPV проекта |

Источник: анализ и расчеты MegaResearch

Таким образом, можно видеть, как растет показатель NPV и как окупаются инвестиции проекта.

Дополнительно сформирован график изменения NPV проекта, который представлен ниже на Рисунке.

Рисунок 17. Изменение NPV по ходу реализации проекта, тыс. руб.

***

Источник: анализ и расчеты MegaResearch

Таким образом, можно видеть, как меняется NPV проекта: с -*** млн руб. в 4 квартале 2016 года до *** млн руб. по итогам 2020 года.

Анализ эффективности проекта

Методика оценки эффективности проекта

Показатели эффективности инвестиционного проекта позволяют определить эффективность вложения средств в тот или иной проект. При анализе эффективности инвестиционных проектов используются следующие показатели эффективности инвестиций: Чистый дисконтированный (приведенный) доход (денежный поток); Чистая приведенная стоимость, NPV; период (срок) окупаемости, PB; Дисконтированный период окупаемости, DPB; Внутренняя норма доходности (рентабельности), Норма возврата инвестиций, IRR (модифицированная норма возврата инвестиций, MIRR); Индекс прибыльности, индекс рентабельности, индекс доходности, PI.

Чистый дисконтированный доход (чистая приведённая стоимость) (англ. Net present value, общепринятое сокращение — NPV (ЧДД)) – сумма дисконтированных одновременных разностей между выгодами и затратами по проекту. Сумма денежных потоков (поступлений и платежей), связанных с операционной и инвестиционной деятельностью, приведенных (дисконтированных) на момент начала осуществления инвестиций.

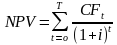

Чистый дисконтированный доход NPV рассчитывается по формуле 1.

(1.)

(1.)

Где i — ставка дисконтирования;

CFt – чистый денежный поток периода t;

T – длительность проекта в периодах.

Расчёт NPV — стандартный метод оценки эффективности инвестиционного проекта и показывает оценку эффекта от инвестиции, приведённую к настоящему моменту времени с учётом разной временной стоимости денег. Если NPV больше 0, то инвестиция прибыльна, а если NPV меньше 0, то инвестиция убыточна.

С помощью NPV можно также оценивать сравнительную эффективность альтернативных вложений (при одинаковых начальных вложениях более выгоден проект с наибольшим NPV).

Положительные качества NPV:

чёткие критерии принятия решений

показатель учитывает стоимость денег во времени (используется коэффициент дисконтирования в формулах).

Отрицательные качества NPV:

показатель не учитывает риски.

не учитываются вероятность исхода события, так как все денежные потоки и коэффициент дисконтирования являются прогнозными значениями.

Метод периода окупаемости (PB)

Срок окупаемости (Payback period, PB) – ожидаемый период возмещения первоначальных вложений из чистых денежных поступлений. Время, за которое поступления от оперативной деятельности предприятия превысят затраты на инвестиции.

Период окупаемости PB рассчитывается по формуле 2.

PB= Investments/ACF (2)

Где Investments – начальные инвестиции;

ACF – Annual Cash Flow (среднегодовая сумма чистого денежного потока).

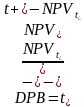

Метод дисконтированного периода окупаемости (DPB)

Дисконтированный срок окупаемости (DPB) – срок окупаемости (см. выше), но с учетом дисконтирования.

Дисконтированный срок окупаемости DPB рассчитывается по формуле 3.

(3)

(3)

Где t — , t + - период, когда наблюдался отрицательный и положительный NPV.

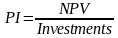

Индекс прибыльности, индекс рентабельности, индекс доходности, PI

Индекс прибыльности (profitability index, PI) – дисконтированная стоимость денежных поступлений от проекта (NPV) на единицу вложений. Показывает относительную прибыльность проекта.

Индекс прибыльности PI рассчитывается по формуле 4.

(4)

(4)

Значения PI:

Для эффективного проекта PI должен быть больше 1.

Индексы доходности дисконтированных затрат и инвестиций превышают 1, если для этого потока NPV положителен.

Внутренняя норма рентабельности (IRR)

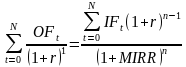

При неоднородных денежных потоках, как в рассматриваемом проекте, может применяться соответствующий аналог IRR – модифицированная внутренняя норма доходности (MIRR).

Алгоритм расчета предусматривает выполнение нескольких процедур. Прежде всего рассчитываются суммарная дисконтированная стоимость всех оттоков и суммарная наращенная стоимость всех притоков, причем и дисконтирование, и наращение осуществляются по цене источника финансирования проекта. Наращенная стоимость притоков называется терминальной стоимостью. Далее определяется ставка дисконтирования, уравнивающая суммарную приведенную стоимость оттоков и терминальную стоимость, которая в данном случае как раз и представляет собой MIRR. Итак, общая формула расчета имеет вид:

(6)

(6)

Где OF, — отток денежных средств в N-м периоде (по абсолютной величине);

IF, — приток денежных средств в N-м периоде;

г — стоимость источника финансирования данного проекта;

п — продолжительность проекта.

Заметим, что формула имеет смысл, если терминальная стоимость превышает сумму дисконтированных оттоков.

Показатели эффективности проекта

Основные финансовые показатели показаны в Таблице ниже.

Таблица 18. Показатели эффективности инвестиций 2016-2020 гг.

|

Показатели эффективности инвестиций |

Значение, тыс. руб. |

|

Чистая прибыль |

|

|

Чистый денежный поток NPV, руб. |

|

|

Внутренняя норма доходности IRR (мес.), % |

|

|

Индекс доходности PI, ед. |

|

|

Период окупаемости PB, лет. |

|

|

Дисконтированный период окупаемости DPB, лет |

|

|

Инвестиции в проект, руб. |

|

|

Средняя рентабельность продаж по проекту, % |

|

|

Ставка дисконтирования, % |

13,7% |

Источник: анализ и расчеты MegaResearch

Рассмотрим все приведенные показатели более подробно.

Чистая приведенная стоимость (NPV)

Рассчитанный показатель NPV *** млн руб., что говорит об успешности проекта.

Внутренняя норма доходности (IRR)

При проведении расчета внутренняя норма доходности IRR = ***%, что говорит о высоком уровне доходности данного инвестиционного проекта.

Индекс доходности инвестиций (PI)

Получившийся индекс доходности PI=***. Это означает, что каждый вложенный рубль в проект принесет *** рубля за рассматриваемый срок реализации проекта с учетом механизма дисконтирования.

Срок окупаемости (PBP)

Срок окупаемости рассчитан в отчете ДДС и составляет *** года.

Дисконтированный срок окупаемости (DPBP)

Дисконтированный срок окупаемости рассчитан в отчете ДДС и составляет *** года.

Иные показатели

Рентабельность продаж по операционной деятельности получилась равной ***%, что является средним показателем для сферы нерудных строительных материалов.

АНАЛИЗ РИСКОВ ПРОЕКТА

Анализ чувствительности проекта

Был произведен анализ чувствительности проекта.

При определении анализа чувствительности проекта были проанализированы три важнейших параметра проекта:

Влияние общего выпуска продукции ПЗКУ на NPV;

Влияние текущих расходов на NPV;

Влияние цен ПКЗУ на готовую продукцию на NPV.

Чувствительность NPV к изменениям этих параметров представлена ниже.

Таблица 19. Чувствительность NPV (с диаграммой), тыс. руб.

|

Показатели |

-20% |

-10% |

0% |

10% |

20% |

|

Влияние общего выпуска продукции ПЗКУ на NPV |

|||||

|

Влияние текущих расходов на NPV |

|||||

|

Влияние цен ПКЗУ на готовую продукцию на NPV |

Источник: анализ и расчеты MegaResearch

Как можно понять из представленной после Таблицы диаграммы, наиболее чувствительно NPV реагирует на изменение текущих расходов компании. Так, при снижении расходов на 10%, NPV возрастает более, чем на ***%.

Качественный анализ рисков

Как и любая компания, функционирующая на рынке, данный проект находится в условиях рисков. Основные возможные риски вероятность их реализации, степень опасности и пути снижения рисков показаны в таблице ниже.

Таблица 20. Основные риски проекта

|

Риск |

Вероятность и степень опасности. Проявления негативного влияния |

Средства нивелирования риска |

|

Производственные риски |

||

|

Сбои в работе оборудования и техники карьеруправления |

Вероятность: низкая Степень опасности: высокая Влияние: сбои в производстве продукции |

|

|

Рыночные риски |

||

|

Появление конкурентов в регионе |

Вероятность: низкая Степень опасности: средняя Влияние: уменьшение прибыли компании |

|

|

Финансовые риски |

||

Источник: анализ и расчеты MegaResearch

Таким образом, по мнению аналитиков MegaResearch наиболее существенными рисками проекта будут: ***.

Точка безубыточности проекта

В расчетной части была сформирована вкладка «Точка безубыточности», где определена точка безубыточности по выручке предприятия за год. Данные представлены ниже на Рисунке.

Таблица 21. График определения точки безубыточности по выручке

(с диаграммой), тыс. руб.

|

Статья доходов / расходов |

-55% |

-46,9% |

-35% |

-17,5% |

2017 |

|

Выручка от реализации |

|||||

|

Прямые издержки |

|||||

|

Валовый доход |

|||||

|

Общехозяйственные постоянные издержки |

|||||

|

Налоги(кроме налога на прибыль) |

|||||

|

EBITDA |

|||||

|

EBITDA, % (к выручке) средняя |

|||||

|

Амортизация ОС |

|||||

|

EBIT |

|||||

|

Выплата процентов по кредитам и займам |

|||||

|

Прибыль (Убыток) до налогообложения |

|||||

|

Налог на прибыль |

|||||

|

Нераспределенная прибыль |

Источник: анализ и расчеты MegaResearch

За основу для определения точки безубыточности были взяты данные расчетной части 2019 года (первый год после расчета с банками-кредиторами). Предприятие работает с нулевой прибылью при объеме продаж *** млн руб. , что на 47% меньше расчетного показателя выручки 2018 года. Это говорит о достаточном «запасе прочности» проекта.

В натуральном выражении точка безубыточности достигается при объёме выпуска *** тыс. куб. м продукции в год.

ПРИЛОЖЕНИЯ

Лицензия на право добычи и производства щебня ***

Перечень ОС на балансе ***

Отчет о движении денежных средств (по месяцам) ***

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые бизнес-планы по теме «Сырье»

Ilya specializes in marketing research projects, business plans and strategic consulting.