Настоящее исследование представляет собой маркетинговый обзор российского рынка эфиров канифоли (глицериновый и пентаэритритовый).

Основная отрасль применения эфиров канифоли – лакокрасочные материалы, которые подразделяются на эмали, лаки, краски, грунты, шпатлевки. Традиционно, смолы – обязательная составная часть многих лакокрасочных продуктов, они придают твердость и блеск лаковой пленке. Смолы подразделяются на природные (канифоль, асфальты, нефтяные битумы) и искусственные (алкидные, эпоксидные, полиакриловые смолы, синтетические каучуки).

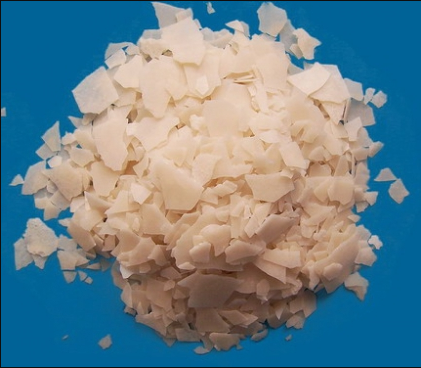

Основное сырье для производства – канифоль. Это хрупкое, стекловидное, аморфное вещество от тёмно-красного до светло-жёлтого цвета, входит в состав группы смол хвойных деревьев. По способу получения выделяют: живичную, экстракционную и талловую канифоль.

На рынке наиболее распространены следующие эфиры канифоли: живичный глицериновый и пентаэритритовый эфир канифоли, а также таловый глицериновый и пентаэритритовый эфир канифоли. Эфиры канифоли применяются не только в лакокрасочных производствах, сфер применения достаточно много. Из крупнейших сфер применения необходимо отметить и изготовление дорожной разметки. Ограниченное количество смол используется для различных резинотехнических изделий, герметиков, липких лент, для полиграфии (краски и клеи), восков для депиляции и пр.

В отчете представлен анализ внешнеторговых поставок эфиров канифоли в РФ, 2014-2015 гг. Согласно полученным данным, доля импорта на российском рынке не велика (8,2%). %). Более того, из зарубежных компаний крупные регулярные поставки наладила лишь одна. Лидер по поставкам эфира канифоли является Финляндия. Вторая позиция занята Швецией - 22,8%, в целом импорт из скандинавских стран составляет более 77% от объема поставок. Среди лидеров в структуре по компаниям-получателям рассмотрены: ООО «Гаррет Трейд Хаус», ООО «Эрготек» и другие.

В рамках конкурентного анализа рассмотрены компании ОАО «Оргсинтез» (ООО «Сиблес»), ООО «ХимТавр» и другие. В отчете представлены данные по условиям работы компаний-конкурентов, анализ ценовой политики.

Также в исследовании представлен анализ потребления эфиров канифоли. К основным отраслям потребления относятся:

лакокрасочная промышленность;

производство пластиката для дорожной разметки;

производство термо-клеев;

резинотехнические покрытия и прочие отрасли.

Крупнейшие отрасли – лакокрасочная промышленность (36%) и дорожная разметка (31%). Производство термо-клеев занимает 9%.

В отчете приведена информация по крупнейшим потребителям эфиров канифоли на рынке России. Среди них: ООО «Гаррет Трейд Хаус», ООО «Технопласт», ООО «Эрготек» и другие.

В ходе исследования были определены перспективы развития рынка до 2016 г. С подробной информацией можно ознакомиться в полной версии отчета.

Возможна актуализация данного исследования с учетом целей и задач конкретного заказчика, стратегии и географии развития.

Методологические комментарии к исследованию 6

1. Обзор рынка эфиров канифоли (глицериновый и пентаэритритовый) в РФ, 2014-2015 гг 8

1.1. Общая информация по рынку 8

1.1.1 Основные характеристики исследуемой продукции 8

1.1.2 Основные характеристики анализируемого рынка 9

1.1.3 Объем рынка, 2014-2015 гг. 10

1.1.4 Емкость рынка 11

1.1.5 Оценка текущих тенденций и перспектив развития рынка 12

1.1.6 Оценка факторов, влияющих на рынок 13

1.2. Структура рынка, 2014 г. 14

1.2.1 Структура рынка по ассортименту 14

1.2.2 Структура рынка по производителям, оценка доли импортной продукции 15

1.2.3 Структура рынка по отраслям потребления 16

2. Анализ внешнеторговых поставок эфиров канифоли (глицериновый и пентаэритритовый) в РФ, 2014-2015 гг. 18

2.1. Объем импорта, 2014 - 1 кв.2015 гг. 18

2.2. Структура импорта, 2014 г. 19

2.2.1 Структура по странам-производителям 19

2.2.2 Структура по компаниям-получателям 20

2.3. Объем экспорта, 2014-2015 гг. 20

3. Анализ производства эфиров канифоли (глицериновый и пентаэритритовый) в РФ, 2014-2015 гг. 21

3.1. Объем производства, 2014-2015 гг. 21

3.2. Конкурентный анализ: крупнейшие производители 22

3.2.1 Основные компании-конкуренты: объем продаж и доля на рынке 22

3.2.2 Профили основных игроков 23

3.2.3 Условия работы компаний-конкурентов (условия оплаты, поставки) 27

3.2.4 Анализ ценовой политики конкурентов (включая перечень текущих цен основных конкурентов) 28

4. Анализ потребления эфиров канифоли (глицериновый и пентаэритритовый) в РФ, 2014-2015 гг. 31

4.1. Основные отрасли потребления и потребители 31

4.2. Перечень основных потребителей (ведущие 10) 31

4.3. Анализ факторов спроса 32

4.4. Критерии выбора поставщика у основных потребителей 33

5. Выводы по исследованию рынка эфиров канифоли (глицериновый и пентаэритритовый) в РФ, 2014-2015 гг. 34

5.1. Сдерживающие факторы на рынке 34

5.2. Перспективы развития рынка до 2016 г. 34

5.3. Выводы по исследованию 35

6. База данных потребителей эфиров канифоли (глицериновый и пентаэритритовый) в РФ 36

Информация об исполнителе проекта 41

Перечень рисунков

Рисунок 1.1. Динамика объема рынка глицеринового и пентаэритритового эфира канифоли, 2014 – 2015 гг., (2015 – оценка), тыс. тонн 10

Рисунок 1.2. Динамика объема рынка глицеринового и пентаэритритового эфира канифоли, 2014 – 2015 гг., (2015 – оценка), млрд. руб. 11

Рисунок 1.3. Сравнение объема и емкости рынка эфиров канифоли РФ в 2014 г., тыс. тонн 12

Рисунок 1.4.Структура рынка РФ по ассортименту в 2014 г., % 14

Рисунок 1.5. Структура рынка по производителям в 2014 г., % 15

Рисунок 1.6. Оценка доли импортной продукции в 2014 г., % 16

Рисунок 1.7.Структура рынка эфиров канифоли РФ по отраслям потребления в 2014 г., % 17

Рисунок 2.1.Динамика российского рынка глицериновых и пентаэтритовых эфиров канифоли, 2014 – 1 кв. 2015 гг., млн. $ 18

Рисунок 2.2.Структура импорта в РФ глицериновых и пентаэтритовых эфиров канифоли по странам-производителям в 2014 г., % 19

Рисунок 2.3.Структура импорта в РФ глицериновых и пентаэтритовых эфиров канифоли по компаниям-получателям в 2014 г., % 20

Рисунок 3.1. Динамика производства глицеринового и пентаэритритовый эфира канифоли, 2014 – 2015 гг., тыс. тонн 21

Рисунок 3.2.Динамика импортных цен на рынке по месяцам, 2014 – 2015 (до июня включительно), в рублях и в $ за 1 кг. эфира 30

Перечень таблиц

Таблица 3.1 Крупнейшие производители на рынке по объему выручки за 2014 г. 22

Таблица 3.2. Финансовые показатели компании ОАО «Оргсинтез» 23

Таблица 3.3. Финансовые показатели компании ПАО «Химпром» 24

Таблица 3.4. Финансовые показатели компании ОАО «Бальзам» 25

Таблица 3.5 Условия работы компаний 27

Таблица 3.6 Цены на эфир канифоли, июль 2015 г. 28

Таблица 3.7 Закупочные цены на импортные эфиры канифоли, июнь 2015 г. 29

Таблица 4.1 Крупнейшие потребителей на рынке России, 2014 г. 31

Таблица 4.2 Критерии выбора поставщика среди крупных потребителей, обозначившие свои условия 33

Таблица 6.1 Потребители эфиров канифоли на рынке России 36