Анализ рынка активированного угля: снижение в 2019 году может оказаться временным

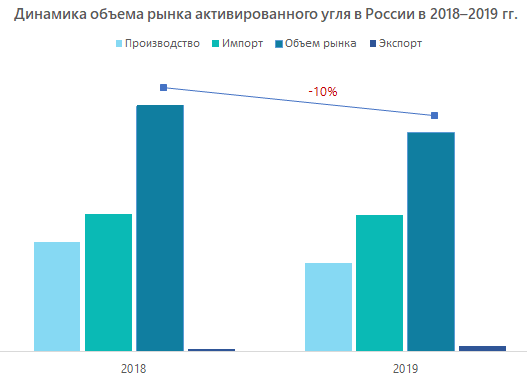

Несмотря на рост спроса на активированный уголь в мире в последние несколько лет, российский рынок в 2019 году показал падение на 10%. До этого его объем увеличивался, повторяя общемировую динамику. Сохранится ли тренд на снижение в ближайшие годы, будет зависеть от состояния основных потребляющих отраслей. Эксперты считают, что на развитие рынка активированного угля наибольшее влияние будет оказывать динамика спроса со стороны химической промышленности, а также сегмента водоочистки и водоподготовки для жилых домов и производственных предприятий.

Динамика рынка в 2018–2019 гг.

Для определения объема рынка активированного угля в России использовались официальные данные государственной статистики: объемы отгрузки российских производителей по классификатору ОКПД 2: «20.14.71.110 Уголь активированный» (Росстат) и внешнеторговых операций по коду ТН ВЭД 3802100000 «Уголь активированный» (ФТС России).

Объем рынка рассчитывался по классическому балансовому методу:

Объем рынка = Объем производства + Объем импорта – Объем экспорта

Проведенный анализ показал, что в 2019 году объем российского рынка активированного угля уменьшился относительно показателей 2018 года на 10%. Снижение произошло в основном из-за сокращения внутреннего производства. Суммарная величина импорта в натуральном выражении осталась примерно на том же уровне (доля импортной продукции в общем объеме рынка составляет около 60%). Экспорт вырос почти в 2,5 раза, однако из-за небольшого размера (менее 1% от всего производства) он пока не оказывает заметного влияния на рыночные показатели.

Текущие тенденции на рынке активированного угля

Развитие внутреннего производства активированного угля в России началось в 2011 году. Во многом это было обусловлено вышедшим в ноябре 2010 года Постановлением Правительства РФ «О мерах по защите российских производителей активированных углей», в котором были увеличены ставки таможенных пошлин на ввоз импортной продукции. Тем не менее рынок до сих пор остается импортоориентированным, поскольку доля российского производства не превышает 40%.

К другим важным факторам и тенденциям аналитики относят:

- неполную обеспеченность России сырьем. Наиболее высокое качество (больше микропор, увеличенная площадь поверхности и емкость, высокая прочность) имеет активированный уголь на кокосовой основе. Но в силу естественных причин его приходится импортировать. В РФ в основном производится продукция из бурого, каменного и древесного угля;

- растущую потребность в активированном угле со стороны основных спросообразующих отраслей в мире. Тем не менее в России в 2019 году объемы производства снизились;

- отсутствие собственного производства на территории стран СНГ (небольшими производственными мощностями обладает лишь Украина). В силу этого у российских предприятий есть определенный потенциал для наращивания экспорта при условии поставки конкурентоспособной продукции.

По мнению экспертов, спрос на активированный уголь в России в ближайшей перспективе будет увеличиваться. В первую очередь это будет обусловлено постепенным обновлением основных фондов ЖКХ, среди которых важную роль играют системы водоподготовки. Однако предприятия-потребители по-прежнему будут закупать значительную часть сорбирующих веществ за рубежом в силу их более высоких эксплуатационных свойств и привлекательной цены.

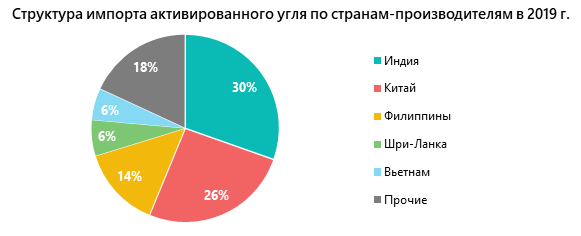

Структура импорта активированного угля в Россию

Ключевыми странами — поставщиками активированного угля в 2019 году были Китай, Индия и Филиппины. На их долю суммарно пришлось более 70% всего импорта в натуральном выражении. Среди компаний-отправителей значимые объемы импорта (доли более 5% от общего объема) имеют только 5 ведущих производителей, которые поставляют как чистый активированный уголь из скорлупы кокосов, так и системы очистки и фильтрации для производственной деятельности, ЖКХ, пищевой промышленности, фармацевтики и других отраслей экономики.

Среди получателей импортного активированного угля — российские представительства ведущих мировых производителей, крупные отечественные игроки рынка, производители табачной продукции, поставщики и проектировщики систем водоснабжения и водоотведения, а также логистические компании, по всей видимости выступающие в данном случае таможенными брокерами.

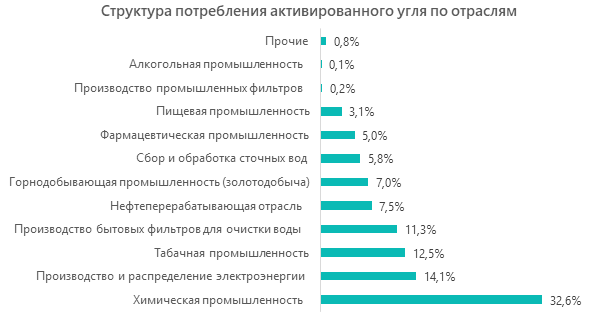

Анализ потребления

Основными отраслями — потребителями активированного угля в России являются:

- Химическая промышленность. По оценкам экспертов, доля химических предприятий в общем потреблении активированного угля за последние 5 лет выросла более чем в 2 раза: с 16% в 2015 г. до 33% в 2019 г.

- Производство и распределение электроэнергии.

- Табачная промышленность. Все предприятия, производящие сигареты, используют одну (импортную) марку активированного угля, поэтому колебания спроса на табачную продукцию заметного влияния на общее потребление остальных разновидностей этого адсорбента не оказывают.

- Производство бытовых фильтров для очистки воды. Наиболее популярными являются фильтры-кувшины и проточные насадки на кран. Стационарные фильтры используются реже из-за более высокой цены, однако сорбента для их работы нужно значительно больше. Сегмент водоочистки и водоподготовки — один из самых перспективных потребителей активированного угля в будущем.

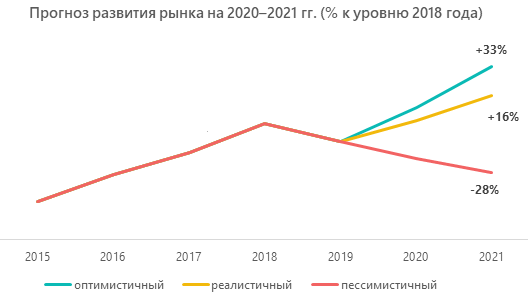

Прогноз развития рынка на 2021 г.

Несмотря на то, что в 2019 году на рынке активированного угля наблюдался спад, в среднесрочном периоде с 2015 по 2019 год его объем вырос в 1,6 раза. Прогнозная динамика рынка рассчитывалась в трех вариантах, исходя из прогнозов развития основных спросообразующих отраслей, мнений опрошенных экспертов, а также экономической и эпидемиологической ситуации в России и в мире.

- В оптимистичном варианте заложено сохранение тренда на увеличение потребления активированного угля на уровне 2016–2018 гг., открытие новых производственных мощностей в России и отсутствие заметного влияния пандемии коронавируса на потребление.

- Реалистичный сценарий предполагает, что темп роста в отрасли будет примерно соответствовать среднегодовому с учетом снижения в 2019 году, а все влияние пандемии сведется только к уже произошедшему падению во время весеннего карантина.

- В рамках пессимистичного сценария предполагается, что темпы снижения внутреннего производства, происходившего в 2019 году, сохранятся, а последствия второй волны пандемии будут более существенными. Восстановление рынка при этом займет несколько лет.

Ilya specializes in marketing research projects, business plans and strategic consulting.