Анализ рынка расходных материалов для анестезиологии и реанимации: резкий рост в 2020 году — еще не предел

Фармацевтический рынок — на данный момент одна из самых непрозрачных отраслей экономики России. Объемы продаж и рыночные доли здесь во многом зависят от наличия административного ресурса и связей с государственными организациями и медицинскими учреждениями. В силу этих причин российское производство развивается медленно, а продукция отечественных предприятий уступает импортной по целому ряду потребительских свойств. Тем не менее аналитики относят рынок расходных материалов для анестезиологии и реанимации к перспективным и считают, что меры государственной поддержки, которые внедряются сейчас в сфере здравоохранения, позволят ему расти и дальше, даже относительно экстремально высоких показателей, достигнутых в 2020 году.

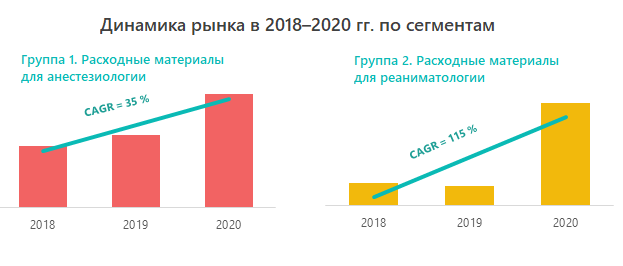

Объем и динамика рынка в 2018–2020 гг.

Российский рынок расходных материалов для анестезиологии и реаниматологии стабильно развивался в течение всего рассматриваемого периода. Особенно активный рост ожидаемо произошел в 2020 году в связи с начавшейся пандемией коронавируса.

Дополнительное влияние на динамику показателей в стоимостном выражении оказало ослабление рубля (курс российской валюты снизился с 62,9 в 2018 г. до 72,3 рубля за доллар в 2020 году), поскольку рынок в значительной степени зависит от импорта. Доля российских производителей составляет 21%, несмотря на государственные меры поддержки отрасли.

Как отмечают эксперты, большая часть изделий рассматриваемых групп уступает импортным по качеству и техническому уровню, поэтому российские медицинские учреждения предпочитают закупать иностранную продукцию в тех случаях, когда это возможно.

Факторы и тенденции на рынке

Текущая ситуация на рынке определяется двумя главными факторами: значительной зависимостью от импорта в обоих рассматриваемых сегментах и спецификой продукции, в силу которой основной объем реализации проходит через систему госзакупок. В рассматриваемом периоде аналитики отмечают следующие наметившиеся тенденции:

- рост потребления расходных медицинских материалов в связи с пандемией COVID-19. Нормы медицинской помощи пациентам с этим заболеванием были увеличены в соответствии с методическими рекомендациями «Анестезиолого-реанимационное обеспечение пациентов с новой коронавирусной инфекцией COVID-19». Для их реализации было дополнительно закуплено 10 тысяч инфузионных насосов и более 12 тысяч аппаратов ИВЛ;

- расширение государственной поддержки отечественных производителей. Так, в рамках госпрограммы «Развитие фармацевтической и медицинской промышленности» в 2021 году для разработчиков новых медицинских изделий и лекарственных препаратов предусмотрены специальные гранты размером до 260 млн рублей;

- постепенное увеличение доли российских производителей. Пока она остается относительно небольшой (21%), но за последние 5 лет выросла в 1,5 раза (в 2014–2015 гг. — около 15%);

- консолидация рынка. Мелкие игроки объединяются друг с другом для того, чтобы более эффективно конкурировать с крупными предприятиями в рамках тендерных закупок. Тенденция к группировке игроков вызвана также спецификой российского рынка медизделий, в частности высоким риском попадания под санкции и важностью наличия связей и с государственными организациями.

Анализ внешнеторговых поставок

В рамках исследования были рассмотрены грузовые таможенные декларации, проведенные в базе данных ФТС России по десяти кодам ТН ВЭД (39, 84 и 90 группы) и отобранные по признаку наличия в них изучаемого оборудования.

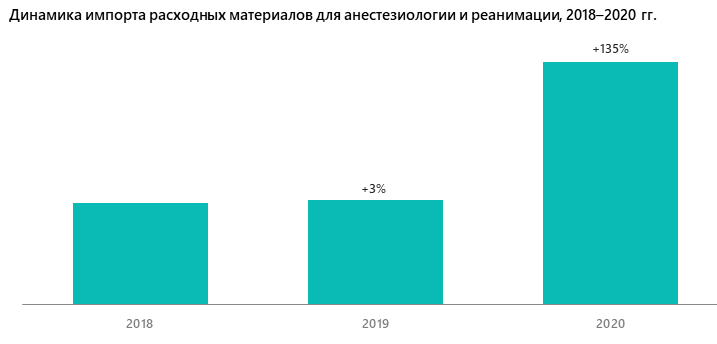

Динамика и структура импорта

Относительно стабильные показатели объема импорта в 2018–2019 гг. в 2020-м были превышены чуть менее чем в 2,5 раза. Причина — резкий рост спроса на медицинские изделия и препараты в связи с пандемией.

Более детальный анализ показал, что основной вклад в рост импорта в 2020 году внесли средства для введения лекарственных препаратов и вывода жидкостей из организма (катетеры для периферических сосудов, наборы для катетеризации центральных вен, наборы для эпидуральной анестезии — в исследовании выделены как группа товаров 1), объем ввоза которых увеличился более чем в 3,5 раза. По категории дыхательных анестезиологических приборов (группа товаров 2) рост составил 40%. Импорт товаров из первой группы в 2020 году занял 56% в общем объеме ввоза изучаемой продукции.

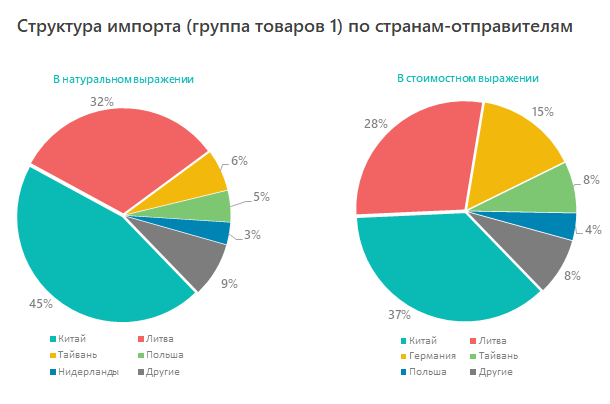

Первая группа товаров в основном поступала в Россию из Китая и Литвы. Совокупная доля этих стран в общем объеме поставок оценивается в 77% в натуральном и 65% в стоимостном выражении. По группе товаров 2 лидер — Германия (67% и 63% соответственно).

Среди получателей импортной продукции крупные производители и дистрибьюторы медицинского оборудования и расходных материалов для лечения людей. Значимые объемы импорта зафиксированы по более чем 60 компаниям.

Динамика экспорта

Экспорт расходных материалов для анестезиологии и реанимации показал похожую динамику. После небольшого снижения в 2019 году последовал рост почти в 4 раза. Основные получатели продукции из России — страны ближнего зарубежья (Украина, Молдова, Азербайджан, Абхазия). Зафиксированы также небольшие поставки расходных материалов для анестезиологии и реанимации (в основном приборов для поддержки дыхания) в Сербию.

Конкурентный анализ и производство

Несмотря на преобладание иностранной продукции и связанное с этим большое число дистрибьюторов крупных иностранных компаний, работающих на российском рынке, Федеральная антимонопольная служба России в 2019 году подтвердила его высокую концентрацию и отсутствие реальной конкуренции. По мнению регулятора, на всей территории страны работают картели, а размер доли рынка и объем продаж большинства игроков определяются их связями с государственными заказчиками.

По оценкам аналитиков, производством медицинских изделий в России занимается около 1800 предприятий, из которых относительно устойчивые финансовые показатели имеют 250–300, при этом только часть из них декларирует эту деятельность как основную.

Указанные факторы, наряду с технологическим превосходством импортной продукции, тормозят развитие отечественного производства, поэтому оно растет гораздо медленнее рынка в целом. По результатам исследования в пересчете на год рост в 2018–2020 гг. в стоимостном выражении составил 70%, из которых около 15% пришлось на удорожание импортной продукции, связанное с ростом курсов иностранных валют.

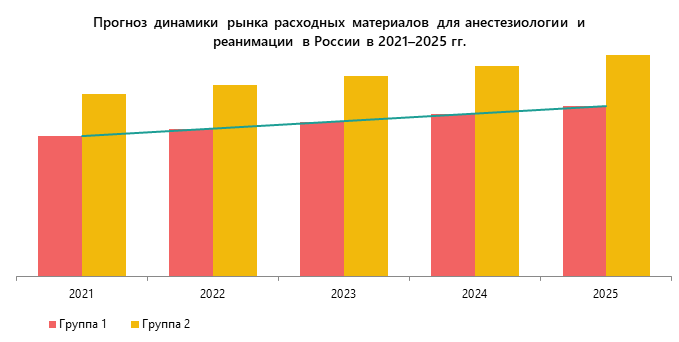

Перспективы и прогноз развития рынка на 2021–2025 гг.

По оценкам аналитиков, насыщенность российского рынка расходных материалов для анестезиологии и реанимации в настоящее время составляет примерно 70%. Тем не менее эксперты считают его перспективным, прежде всего из-за высокой численности населения страны и стремления государства снизить зависимость от импорта медицинских препаратов за счет внедрения мер поддержки производителей. Увеличивается финансирование системы здравоохранения, происходят нормативные изменения, направленные на защиту отечественных предприятий и стимулирующие иностранные компании локализовать свое производство в России, активно развиваются программы добровольного медицинского страхования.

Прогноз развития рынка, построенный на основе данных, полученных в настоящем исследовании, и с учетом перечисленных выше факторов, предполагает среднегодовой рост рынка на уровне 5% в течение пяти ближайших лет.

Таким образом, объем рынка в каждом из рассматриваемых сегментов к 2025 году вырастет примерно на 22%.

Dmitry specializes in marketing research projects, business plans and strategic consulting.