Анализ рынка строительно-отделочных материалов в 2020 году: влияние кризиса и тенденции развития

Потребление строительно-отделочных материалов в основном зависит от состояния отрасли жилищного строительства, а также от покупательной способности населения (реальные доходы, социальные программы: снижение ипотечных ставок, социальное жилье, изменения в материнском капитале, реновация жилищного фонда, инфраструктурные проекты).

В начале кризиса, вызванного распространением вируса COVID-19, спрос на товары для ремонта заметно увеличился в связи с ростом курсов валют и объявлением нерабочих дней в апреле. Дальнейшая динамика рынка будет определяться темпами снятия введенных ограничений и восстановления экономики, а также возможностями производителей по налаживанию экспортных поставок. По результатам проведенного исследования аналитики предлагают прогнозные сценарии развития отрасли строительно-отделочных материалов в четырех ее сегментах.

Содержание

- Как рынок реагировал на предыдущие кризисы.

- Текущая ситуация и основные тренды на рынке строительно-отделочных материалов.

- Готовые исследования рынка строительных материалов.

- Прогноз развития рынка в разных сегментах:

Как рынок реагировал на предыдущие кризисы

Несмотря на череду банкротств строительных компаний в 2008 и особенно в 2015-2016 гг. (по итогам 2015 года число банкротств застройщиков выросло до 2700), основные игроки рынка строительно-отделочных материалов в периоды прошлых экономических кризисов демонстрировали положительную динамику.

Аналитики объясняют это тем, что крупные компании имеют больше возможностей для поддержки бизнеса в условиях экономической нестабильности: им проще привлекать заемные средства и выстраивать прямые отношения с торговыми сетями и крупными застройщиками, так как они обладают достаточным залоговым обеспечением, хорошей репутацией и мощной производственной базой. В периоды падения рынка его лидеры используют имеющийся запас прочности для вытеснения более слабых конкурентов и увеличения своей доли.

Дополнительную поддержку производителям в кризисные годы оказывало государство, которое стимулировало развитие строительного сектора, а следовательно и всех предприятий — поставщиков стройматериалов, через финансирование проектов посредством прямого госзаказа. Например, объем ввода жилых домов в 2015 г. не только не уменьшился, но и показал рост в 1,3% до 85,3 млн кв. м. В последующие годы объемы строительства были также выше, чем в докризисный период.

Кроме того, именно в эти периоды на рынке происходили структурные изменения. С 2008 года начался рост крупных торговых сетей, которые постепенно отбирают покупателей у строительных рынков, а застройщики стали предлагать квартиры с готовой отделкой, т. е. сформировался новый канал реализации строительно-отделочных материалов. В 2015 году был запущен процесс импортозамещения, увеличилась доля российских товаров, крупные ретейлеры выпустили на рынок собственные торговые марки и перешли к их активному продвижению.

Текущая ситуация и основные тренды на рынке строительно-отделочных материалов

Пандемия коронавируса и экономический кризис, безусловно, оказывают значительное влияние на рынок. С одной стороны, продолжающееся падение доходов населения вызывает снижение спроса на строительно-отделочные материалы и его смещение в более дешевые сегменты. С другой стороны, в условиях резкого роста курсов валют в конце первого квартала 2020 года было заметно значительное оживление, т. к. потребители активизировали закупки, опасаясь грядущего подорожания. Период нерабочих дней многие использовали для проведения ремонта, на который раньше у них не хватало времени.

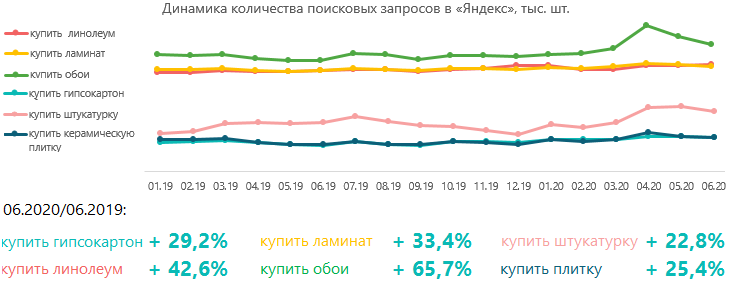

Анализ статистики поисковых запросов «Яндекса» подтверждает, что интерес потребителей к покупке строительно-отделочных материалов с начала 2020 года вырос по отношению к аналогичному периоду прошлого года. По данным сервиса Wordstat, наибольший рост количества запросов был зафиксирован в отношении штукатурки и обоев именно в период нерабочих дней — в апреле.

Среди других трендов аналитики выделяют:

- увеличение средней площади частных домов (ипотека здесь практически не используется, население строит дома за свой счет) и одновременное снижение средней площади квартир, а также расширение предложения студий;

- рост доли квартир с отделкой и возможное введение критериев классификации стандартного жилья (в ближайшее время стандартным можно будет называть только то жилье, которое включает определенный комплекс отделочных работ). При этом 90% людей, купивших квартиры с отделкой, переделывают ремонт частично или полностью;

- расширение программы реновации жилья в регионы;

- повышение требований покупателей жилья и потребителей строительной продукции, вызывающее появление материалов с улучшенными характеристиками, что способствует развитию экспорта;

- ужесточение конкуренции среди торговых сетей, работающих в сегменте строительно-отделочных материалов. Консолидация и ослабление позиций региональных сетей на рынке DIY продолжается. Лидер рынка «Леруа Мерлен» уничтожает noname-магазины формата «у дома» и увеличивает свою долю;

- ухудшение условий ведения бизнеса. За последние 8 лет средний срок оборачиваемости дебиторской задолженности увеличился с 40 до 55 дней. Кроме того, снизилась маржинальность бизнеса из-за роста ставки НДС до 20%, повышения стоимости сырья и компонентов и увеличения затрат на логистику.

Новые экономические условия заметно изменили один из каналов продаж строительно-отделочных материалов — торговые сети на рынке DIY. Выиграли компании, которые до кризиса активно развивали онлайн-продажи и делали ставку на омниканальность, что позволило им оперативно отреагировать на сложившуюся ситуацию, повысить скорость доставки и значительно увеличить свой оборот. Некоторые производители, заметив эту тенденцию, задумались об увеличении доли продаж через этот канал.

Посмотрите на выполненные агентством исследования рынка строительных материалов

Прогноз развития рынка в разных сегментах

В рамках исследования подробно изучались 4 сегмента рынка строительно-отделочных материалов. По каждому из них были разработаны 3 прогнозных сценария развития.

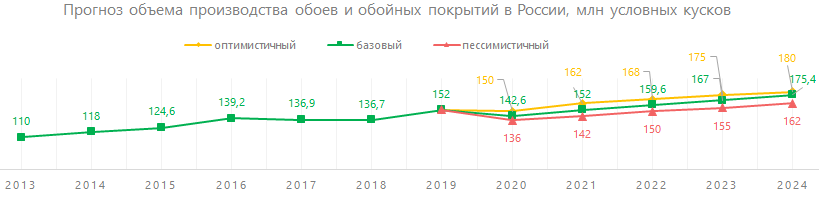

Обои и обойные покрытия

В последние годы в этом сегменте в России происходило активное импортозамещение. Сильное ослабление рубля в 2014–2016 гг. ограничило доступность импортных обоев и обойных покрытий.

Ухудшение российско-украинских отношений вызвало снижение объема поставок обоев крупнейшими украинскими компаниями. В результате у российских производителей появилась возможность для замещения части импорта.

Дополнительным фактором поддержки производства стало увеличение экспорта обоев и обойных покрытий почти в 2 раза (на 35 млн условных кусков) за 2015–2019 гг. Тренд на сокращение импорта и увеличение экспорта сохранится в ближайшие годы. В случае полного запрета ввоза обоев с Украины, развития экспортных поставок и увеличения процента сдачи жилья с чистовой отделкой возможно развитие рынка по оптимистичному сценарию. После небольшого спада в 2020 г. можно рассчитывать на рост производства с CAGR 4–8%.

Негативный сценарий может осуществиться в случае дальнейшего падении покупательной способности населения, ухудшения экономической обстановки, а также сокращения строительства в связи с переходом на продажу через эскроу-счета, если строительные компании не найдут выхода из сложившейся ситуации. В этом случае рынок продемонстрирует больший спад, а выход на прежние показатели будет более сложным и долгим.

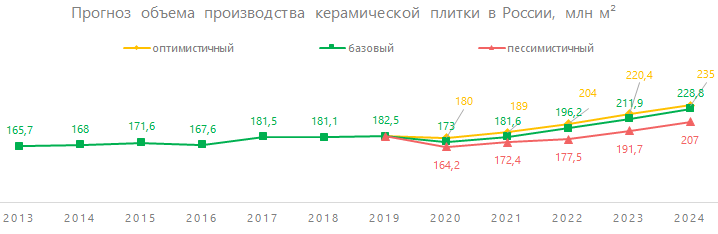

Керамическая плитка

Процент потребления материала эконом- и средне-низкого ценового сегмента растет, доля высокого и премиального сегментов продолжает уменьшаться. При этом на российский рынок в последние годы активно выходят индийские компании, применяющие стратегию демпинга. Российские производители опасаются снижения цен на керамическую плитку в форматах 60х60 60х120 мм.

Снижение объемов потребления связано с отсутствием роста реальных доходов и высокой закредитованностью населения на фоне резкого сокращения объема сбережений. При дальнейшем ухудшении экономической ситуации в стране возможно развитие рынка по пессимистичному сценарию со спадом производства до уровня 2013 г.

Оптимистичный сценарий возможен в случае, если профицит государственного бюджета будет способствовать развитию социальных программ, которые помогут удержать рынок (снижение ипотечных ставок, социальное жилье, изменения в материнском капитале, реновация жилищного фонда, инфраструктурные проекты, введение критериев классификации стандартного жилья).

Напольные покрытия

По оценкам экспертов, в 2019–2024 гг. структура производства напольных покрытий по видам в сравнении с 2018 г. изменится незначительно. В 2024 г. на напольную керамическую плитку придется 38%, на ламинат — 29%, на линолеум — 27%, на щитовой паркет — 6%.

Многие ведущие зарубежные производители строят заводы на территории России. Это связано с более низкой стоимостью рабочей силы и ресурсов, особенно в условиях слабого рубля, а также с минимизацией логистических затрат.

Сценарии развития сегмента напольных покрытий рассчитывались исходя из следующих условий:

- Оптимистичный сценарий развития этого сегмента рынка (рост на 20% к 2022 году) возможен при условии введения государственных программ поддержки, способных повлиять на доступность жилья, запуска новых производственных мощностей и реализации других факторов, способствующих развитию отрасли.

- При ухудшении экономической ситуации в стране (снижении покупательной способности населения, падении ВВП и других показателей ниже прогнозируемого уровня) возможна реализация пессимистичного сценария — падение на 5% в 2020 г. и выход на докризисный уровень в следующем году.

- Базовый сценарий предполагает рост на 4-5% в год, по аналогии с динамикой рынка в предыдущие кризисы.

Лакокрасочные материалы

В последние пять лет наблюдается положительная динамика российского рынка: выпуск инновационных ЛКМ увеличился в 20 раз, производство «органики» выросло на 5%, водно-дисперсионных покрытий — на 8%.

Продолжается рост российского рынка индустриальных покрытий, при этом наблюдается снижение выпуска декоративных покрытий. Растет рентабельность предприятий (в середине 2020 года в среднем по отрасли она составила 14,5%).

Прогнозные сценарии развития сегмента ЛКМ построены при тех же предположениях, что и для сегмента напольных покрытий.

Ilya specializes in marketing research projects, business plans and strategic consulting.