Бизнес-план: организация добычи торфа в Псковской области

- Год выхода отчёта: 2016

Оглавление

1. РЕЗЮМЕ ПРОЕКТА 8

2. СУЩНОСТЬ ПРЕДЛАГАЕМОГО ПРОЕКТА 10

2.1 Общее описание проекта 10

2.2 Описание предполагаемой продукции 11

2.3 Информация об участниках проекта 13

2.4 Месторасположение проекта 13

3. Маркетинговый план 14

3.1 Обзор рынка торфа 14

3.2 Обзор потенциальных потребителей 14

3.3 Обзор потенциальных конкурентов 15

3.1 Ценообразование 15

4. ОРГАНИЗАЦИОННЫЙ ПЛАН 17

4.1 План по персоналу 17

4.2 План-график работ по проекту 17

4.3 Источники, формы и условия финансирования 18

5. ПРОИЗВОДСТВЕННЫЙ ПЛАН 19

5.1 Описание производственных объектов 19

5.2 Описание необходимого оборудования 19

5.2.1 Основное технологическое оборудование для добычи 19

5.2. Описание технологического процесса добычи торфа 20

5.4. Сырье, материалы и комплектующие 21

6. ФИНАНСОВЫЙ ПЛАН 22

6.1 Исходные данные и допущения 22

6.2 Номенклатура и цены 24

6.3 Инвестиционные издержки 24

6.4 Потребность в первоначальных оборотных средствах 25

6.5 Налоговые отчисления 25

6.6 Операционные издержки (постоянные и переменные) 28

6.7 План продаж и выручки 29

6.8 Прогноз прибылей и убытков 30

6.9 Прогноз движения денежных средств 31

6.10 Анализ эффективности проекта 32

6.10.1 Методика оценки эффективности проекта 32

6.10.2 Показатели эффективности проекта 34

6.10.1 Чистая приведенная стоимость (NPV) 35

6.10.2 Внутренняя норма доходности (IRR) 35

6.10.3 Индекс доходности инвестиций (PI) 35

6.10.4 Срок окупаемости (PBP) 35

6.10.5 Дисконтированный срок окупаемости (DPBP) 35

6.10.6 Иные показатели 35

7. АНАЛИЗ РИСКОВ ПРОЕКТА 36

7.1 Анализ чувствительности проекта 36

7.2 Качественный анализ рисков 36

7.3 Точка безубыточности проекта 38

8. ПРИЛОЖЕНИЯ 39

8.1 Отчет о движении денежных средств (по месяцам)*** 39

Перечень иллюстраций (диаграммы, схемы, рисунки)

Рисунок 1. Изменение NPV по ходу реализации проекта, тыс. руб. 9

Рисунок 2. График отгрузок добываемого торфа в период 2018-2022 гг., тонн 10

Рисунок 3. Фрезерный топливный уголь 11

Рисунок 4. Структура использования добываемого фрезерного торфа в РФ 12

Рисунок 5. Местоположение участка добычи торфа в *** 13

Рисунок 6. Добыча торфа в России, 2012-2015 гг. 14

Рисунок 7. Структура использования добываемого фрезерного торфа в РФ 14

Рисунок 8. Схема-описание основных объектов и этапов производства и логистики торфа до потребителей 19

Рисунок 9. Энергонасыщенный трактор МТЗ-2022 20

Рисунок 10. Структура инвестиций в проект, % 25

Рисунок 11.Совокупный объем выручки проекта, млн руб. 29

Рисунок 12. Изменение NPV по ходу реализации проекта, тыс. руб. 31

Рисунок 13. График определения точки безубыточности по выручке, тыс. руб. 38

Приложения (таблицы)

Таблица 1. Ключевые показатели проекта 8

Таблица 2. Компании-экспортеры кускового торфа в 2015 г., тонн 15

Таблица 3. Актуальная стоимость фрезерного торфа в Финляндии 15

Таблица 4. Формирование ФОТ постоянные сотрудники 17

Таблица 5. Формирование ФОТ сезонные сотрудники 17

Таблица 6. Календарный план реализации проекта 18

Таблица 7. Необходимая техника и оборудование на участок добычи фрезерного торфа 19

Таблица 8. Определение стоимости собственного капитала 23

Таблица 9. Определение ставки дисконтирования 23

Таблица 10. Актуальная стоимость фрезерного торфа в Финляндии 24

Таблица 11. Инвестиционные издержки проекта 24

Таблица 12. Тарифные ставки для страховых взносов в 2016 году 26

Таблица 13. Отчет о прибылях и убытках 2016-2022 гг., тыс. руб. 30

Таблица 14. Отчет ДДС 2016-2022 гг., тыс. руб. 31

Таблица 15. Показатели эффективности инвестиций 2016-2022 гг. 34

Таблица 16. Чувствительность NPV (с диаграммой), тыс. руб. 36

Таблица 17. Основные риски проекта 36

РЕЗЮМЕ ПРОЕКТА

Целью данного бизнес-плана является обоснование экономической эффективности создания производственного предприятия по производству топливного фрезерного торфа в Новгородской области, СЗФО.

Заказчик проекта располагает перспективным ЗУ площадью 1 000 Га в Псковской области для добычи топливного торфа.

Основные характеристики проекта:

1. Ежегодный уровень добычи и отгрузки запланирован на уровне *** тыс. тонн. Однако при заложенной в проекте технике по добыче и ж/д инфраструктуры можно будет повысить уровень добычи предприятия до *** тыс. тонн.

2. Средние цены реализации продукции составят: *** Евро/тонна

3. Начало производства: подготовка полей к добыче запланирована на апрель-май 2017 года, добыча и отгрузка готовой продукции начнется с июня 2017 года.

4. Для реализации проекта будут организованы *** постоянных рабочих мест (средний уровень з/п *** тыс. руб.) и *** сезонных рабочих мест (средний уровень з/п *** тыс. руб.).

5. Географический охват проекта: поставка материала любым потребителям на территории ***.

В расчетной части бизнес-плана были произведены расчеты экономических показателей с горизонтом планирования 2016-2022 гг. и получены следующие результаты.

Таблица 1. Ключевые показатели проекта

|

Показатели эффективности инвестиций |

Значение, тыс. руб. |

|

Чистая прибыль |

|

|

Чистый денежный поток NPV |

|

|

Внутренняя норма доходности IRR (мес.), % |

|

|

Индекс доходности PI, ед. |

|

|

Период окупаемости PB, лет. |

|

|

Дисконтированный период окупаемости DPB, лет. |

|

|

Инвестиции в проект |

|

|

Средняя рентабельность продаж по проекту, % |

|

|

Ставка дисконтирования, % |

12,4% |

Источник: анализ и расчеты MegaResearch

Дополнительно, на основании отчетов П и У и ДДС, сформирована диаграмма изменения NPV, представленная ниже на Рисунке.

Рисунок 1. Изменение NPV по ходу реализации проекта, тыс. руб.

***

Источник: анализ и расчеты MegaResearch

Отсюда становится понятно, что проект является инвестиционно привлекательным, поскольку характеризуется:

1. Высоким уровнем чистого дисконтированного дохода NPV: *** млн руб.

2. Небольшим сроком окупаемости проекта для производственного проекта: *** года.

СУЩНОСТЬ ПРЕДЛАГАЕМОГО ПРОЕКТА

Общее описание проекта

Важнейшими параметрами данного проекта будут сезонность добычи и отгрузки фрезерного торфа.

***

Рисунок 2. График отгрузок добываемого торфа в период 2018-2022 гг., тонн

***

Источник: Информация Заказчика, анализ и расчеты MegaResearch

Таким образом, в теплый период года за счет снижения спроса со стороны тепловых станций Финляндии объемы отгрузок будут существенно снижаться.

По мнению специалистов, со временем топливный торф может стать реальной̆ альтернативой̆ традиционным видам топлива – углю, газу и мазуту. «Молодой̆ уголь», как еще называют торф, характеризуется высоким содержанием углерода, малым содержанием серы (не более 0,3%), вредных негорючих остатков и примесей̆. Кроме того, его использование дает целый̆ ряд преимуществ:

низкая себестоимость производства;

полное горение (малый остаток золы), а следовательно – безопасность для дымоходов;

высокая теплоотдача;

экологическая чистота сгорания (в атмосферу не выделяются токсичные вещества);

простота и безопасность в использовании;

сохранение качеств при длительном хранении.

Существует ряд определяющих причин по размещению производства в Новгородской области:

благоприятный инвестиционный климат в области вплоть до включения в ряд инвест-проектов Новгородской области, представляемый в правительство РФ и Минэкономразвития как бюджетообразующий;

низкая стоимость размещения производства в сравнении с прилегающими регионами, включая обеспечение энергоресурсами, землепользование;

близость к портам, наличие свободных подъездных путей;

возможность использовать уже готовые (ранее разрабатываемые) торфоразработки.

Описание предполагаемой продукции

Фрезерный торф представляет собой торфяную крошку, получаемую методом фрезеровки. Он может быть самых различных форм и размеров (от 4 до 40 мм). В основном используется как топливо, по своим горючим свойствам очень близок к углю.

Рисунок 3. Фрезерный топливный уголь

Источник: fb.ru

Торф является полезным ископаемым, получаемым в длительном процессе распада болотных растений. Он представляет собой пластичную волокнистую массу. По природе происхождения можно разделить на низинный, переходный и верховой. Они, в свою очередь, могут быть лесными, топяными и лесотопяными. Также можно разделить виды торфа на сильноразложившийся, слаборазложившийся и среднеразложившийся (по степени разложения), в зависимости от этого цвет может меняться от светлого коричневого до почти черного. По информации портала peatsociety.org, коло 3% земной поверхности покрыто торфяными залежами.

Рисунок 4. Структура использования добываемого фрезерного торфа в РФ

Источник: анализ MegaResearch , pelletsgold . com

Большая часть фрезерного торфа, составляющая 57%, применяется как топливо на электростанциях. Остальная часть используется в качестве топливного материала в промышленности, в котельных, перерабатывается в топливные брикеты, применяется в сельском хозяйстве для компостирования и подстилки в животноводстве.

В Финляндии 93% потребляемого фрезерного торфа идет как топливо для электростанции, в меньшей доле на тепловые станции, и только оставшиеся 7% применяются поимущественно в сельском хозяйстве.

Преимущества торфяного топлива приведены ниже:

• торфяное топливо снижает затраты на отопление по сравнению с дровами и углем;

• торфяное топливо – это 100 % органический продукт;

• торфяное топливо – более экологично при сжигании в сравнении с углем из-за малого содержания серы и золы (шлаков);

• торфяное топливо не вызывает воспламенения в дымоходах, так как в дыме практически не содержится тяжелого креозота;

• торфяное топливо безопасно для кожи и глаз человека, т.к. не вспыхивает и не искрит;

• торфяное топливо при горении не выделяет токсичных газов.

В зависимости от качества фрезерный торф используется также в металлургии как сырье при производстве газа и кокса, этилового спирта, щавелевой кислоты, также при создании кормовых дрожжей, питательных брикетов, торфяных горшочков, как основной компонент при создании питательных грунтов для овощеводства и садоводства.

Информация об участниках проекта

Заказчиком и инициатором данного бизнес-плана является компания ***.

Месторасположение проекта

Добычу торфа планируется организовать на месторождении ***.

Рисунок 5. Местоположение участка добычи торфа в ***

***

Источник: Яндекс. карты

Для осуществления добычи торфа будет арендован на 49 лет ЗУ площадью 1 000 Га, месторождение ***.

Маркетинговый план

Обзор рынка торфа

Наибольшие мировые запасы торфа сосредоточены в России и Канаде. Согласно данным Международного Торфяного Общества (InternationalPeatSociety, IPS) запасы торфа в России - 150-170 млрд тонн. Такие показатели превышают залежи нефти и газа, и не в один раз. Но, несмотря на то, что в некоторых областях добыча торфа приостановлена, увеличение добычи в других областях может это компенсировать.

Ниже рассмотрим объем добычи торфа в России в период с 2012-2015 гг.

Рисунок 6. Добыча торфа в России, 2012-2015 гг.

Источник: ФСГС РФ, аналитика MegaResearch

Как можно заметить, объем добычи торфа в России начиная с 2014 года претерпевает снижение.

***

Обзор потенциальных потребителей

Ниже на Рисунке представим структуру использования фрезерного торфа в РФ.

Рисунок 7. Структура использования добываемого фрезерного торфа в РФ

***

Источник: анализ MegaResearch , pelletsgold . com

Большая часть фрезерного торфа, составляющая 57%, применяется как топливо на электростанциях. Остальная часть используется в качестве топливного материала в промышленности, в котельных, перерабатывается в топливные брикеты, применяется в сельском хозяйстве для компостирования и подстилки в животноводстве.

Обзор потенциальных конкурентов

В России представлена продукция значительного числа отечественных предприятий. В основном, это мелкие производства, имеющие узкий сбытовой круг. Вместе с тем, существуют и крупные предприятия, активно ведущие маркетинговую и сбытовую деятельность, в том числе и на экспорт.

Таблица 2. Компании-экспортеры кускового торфа в 2015 г., тонн

|

Компания-экспортер |

Вес, тонн |

Статистическая стоимость, USD |

|

ООО «ТОРФ» |

||

|

ООО «КАРЕЛТОРФ» |

||

|

ЗАО «ТОРФПРОМЭКСПОРТ» |

||

|

ОАО ТОРФОПРЕДПРИЯТИЕ «НЕСТЕРОВСКОЕ» |

||

|

Итого |

Источник: ФТС РФ, аналитика MegaResearch

Таком образом, крупнейшим экспортером в 2015 году стала компания ***.

Ценообразование

Приведем актуальную стоимость на фрезерный торф в Финляндии на условиях поставки на электростанции.

Таблица 3. Актуальная стоимость фрезерного торфа в Финляндии

|

Стоимость торфа |

Ед. изм. |

Значение |

|

Рыночная стоимость готовой продукции на DDP (тепловые/электростанции Финляндии) |

Евро/тонна |

|

|

Стоимость 1 МВт на условиях DDP Электростанции Финляндии для 4-го квартала 2015 года |

Евро/МВт |

Источник: pxnet2.stat.fi

Важно отметить, что в ЕС и в Финляндии в частности цены на такие виды топлива как торф и пелетты на подвержены такой волатильности, как например, на нефть или на природный газ.

ОРГАНИЗАЦИОННЫЙ ПЛАН

План по персоналу

В расчетной части проекта была создана вкладка «Персонал», где отражены расходы на ФОТ предприятия. При составлении штатного расписания были предусмотрены как постоянные сотрудники в штат компании, так и сезонные работники участка добычи и отгрузки готовой продукции.

Таблица 4. Формирование ФОТ постоянные сотрудники

***

Источник: Расчеты MegaResearch

Таким образом, при общем количестве работников *** чел. общий ФОТ постоянных сотрудников проекта составил *** млн руб. в год.

Таблица 5. Формирование ФОТ сезонные сотрудники

***

Источник: Расчеты MegaResearch

ФОТ сезонных работников формировался по следующему принципу:

- участок добычи (работа июнь-сентябрь),

- подготовка полей к добыче торфа апрель-июнь,

- отгрузка торфа - круглый год, в зависимости от заключенных контрактов с потребителями в Финляндии.

Таким образом, при общем количестве сезонных работников *** чел., общий ФОТ составил *** млн руб. в год.

Дополнительно, ниже на Рисунке, приводим диаграмму распределения общего ФОТ предприятия *** млн руб. по месяцам.

План-график работ по проекту

Был сформирован план-график мероприятий по запуску проекта.

Условно говоря, проект можно разделить на две принципиально разные фазы:

- фаза создания и запуска бизнеса;

- фаза реализации проекта.

Совместно с Заказчиком были определены основные календарные даты фазы создания и запуска бизнеса.

Таблица 6. Календарный план реализации проекта

***

Источник: анализ MegaResearch

Обратим внимание, что в данном проекте заложены достаточно малые временные интервалы на осуществление мероприятий по организации бизнеса, поэтому от Заказчика проекта потребуется предельная организованность и контроль всех мелких аспектов.

Таким образом, начало промышленной добычи торфа запланировано на май 2017 года, а первые отгрузки готовой продукции в Финляндию соответственно на июнь 2017 года.

Источники, формы и условия финансирования

Объем инвестиций (финансирования) проекта составит: *** млн руб.

Финансирование проекта предполагается по схеме: ***.

ПРОИЗВОДСТВЕННЫЙ ПЛАН

Описание производственных объектов

Ниже на Рисунке представим краткое описание основных объектов производства и логистики торфа.

Рисунок 8. Схема-описание основных объектов и этапов производства и логистики торфа до потребителей

***

Источник: анализ MegaResearch

Ниже в п.5.2. приведем более подробное описание каждого производственного этапа движения продукции.

Описание необходимого оборудования

Основное технологическое оборудование для добычи

Ниже в Таблице представим основное технологическое оборудование/технику для добычи торфа.

Таблица 7. Необходимая техника и оборудование на участок добычи фрезерного торфа

***

Источник: информация от Заказчика

Основной единицей технологического оборудования на участке добычи будет трактор МТЗ-2022, потребуется 12 ед. данной техники.

Рисунок 9. Энергонасыщенный трактор МТЗ-2022

Источник: belarus.md

МТЗ-2022 - это надежный, мощный трактор, к которому можно агрегатировать практически любое навесное и прицепное оборудование. Трактор МТЗ 2022.3 с шестицилиндровым мотором мощностью 212 л.с. без проблем функционирует в любых климатических и полевых условиях.

5.2. Описание технологического процесса добычи торфа

В настоящее время применяют следующие виды технологий добычи торфа:

фрезерный способ;

добыча кускового торфа.

Фрезерный способ:

Продукция фрезерного способа добычи торфа — фрезерный торф. Фрезерный способ это послойно-поверхностный способ разработки торфяной залежи, при котором добыча торфа осуществляется с поверхности тонкими слоями за короткие циклы. Технологический процесс добычи фрезерного торфа состоит из следующих операций:

5.4. Сырье, материалы и комплектующие

Топливный фрезерный торф для пылевидного сжигания регламентируется по ГОСТ 50902-96.***

ФИНАНСОВЫЙ ПЛАН

Исходные данные и допущения

При экономической оценке проекта был принят 7-летний горизонт планирования (срок 2016-2022 гг.). Ставка дисконтирования (14,2%), заложенная в расчеты приведенной стоимости (NPV), отражает наше допущение о том, что проект характеризуется средним и ниже уровнем риска (чувствительностью проекта к изменениям рынка в целом).

Допущения о ценах

Для целей проекта была проанализирована стоимость фрезерного топливного торфа в ЕС и в Финляндии.

Допущения об инвестиционных издержках

Для определения суммы первоначальных затрат был проанализирован весь инвестиционный цикл, в соответствии с которым учтены все основные и дополнительные расходы.

Допущения о налоговых отчислениях

Для целей проекта было решено использовать основную систему налогообложения (ОСН). Учтена возможность возврата НДС при экспорте продукции в Финляндию.

Допущение о планах продаж

Планы выручки основаны на планах реализации продукции производства.

Допущения о выручке, прогнозах прибылей и убытков (ППиУ) и движения денежных средств (ДДС)

Для построения планов выручки, ППиУ и ДДС были использованы все вышеперечисленные цели.

Допущение о ставке дисконтирования

В проекте была принята ставка дисконтирования 14,2% в год. Ниже приведем обоснование расчета данного показателя.

Метод кумулятивного построения основан на суммировании безрисковой ставки дохода и надбавок за риск инвестирования в оцениваемое предприятие. Метод наилучшим образом учитывает все виды рисков инвестиционных вложений, связанных как с факторами общего для отрасли и экономики характера, так и со спецификой оцениваемого предприятия. Расчёты производят по формуле:

где r – ставка дисконтирования; rб – базовая (безрисковая или наименее рискованная) ставка; Ri – премия за i-вид риска; n – количество премий за риск. Представим ниже расчет по данной методологии.

Таблица 8. Определение стоимости собственного капитала

|

Составляющие |

% |

|

Размер безрисковой ставки РФ* |

12,0% |

|

Размер поправки за страновой риск |

1,0% |

|

Размер поправки за отраслевой риск |

1,0% |

|

Размер поправки за прочий риск |

1,5% |

|

Стоимость собственного капитала |

15,5% |

Источник: анализ и расчеты MegaResearch

Далее, на основании этого определялась норма ставки дисконтирования.

Таблица 9. Определение ставки дисконтирования

|

Составляющие |

% |

|

Доля заемного капитала |

70,0% |

|

Доля собственного капитала |

30,0% |

|

Налог |

20,0% |

|

Стоимость собственного капитала |

15,5% |

|

Стоимость заемного капитала |

15,0% |

|

Итого ставка дисконтирования |

14,2% |

Источник: анализ и расчеты MegaResearch

Таким образом, экспертный расчет ставки дисконтирования составил 14,2% годовых.

Номенклатура и цены

В расчетной части проекта была принята стоимость фрезерного торфа в соответствии с текущим ценообразованием на продукцию на условиях доставки до электростанций Финляндии.

Таблица 10. Актуальная стоимость фрезерного торфа в Финляндии

***

Источник: pxnet2.stat.fi

Важно отметить, что в ЕС и в Финляндии в частности цены на такие виды топлива как торф и пелетты на подвержены такой волатильности, как например, на нефть или на природный газ.

Инвестиционные издержки

При формировании инвестиций проекта были определены основные категории инвестиционных вложений:

1. Подготовительные и проектно-изыскательские работы;

2. Участок добычи фрезерного торфа;

3. СМР, коммуникации, дополнительные постройки;

4. Участок вывоза фрезерного торфа - Узкоколейная ж/д;

5. Участок отгрузки фрезерного торфа - Ширококолейная ж/д;

6. Транспорт;

7. Непредвиденные расходы;

8. Формирование первоначальных оборотных средств.

В финансовой части проекта была сформирована вкладка «Инвестиции», в которой учтены все расходы по вышеуказанным категориям.

Таблица 11. Инвестиционные издержки проекта

***

Источник: анализ и расчеты MegaResearch

* Данные могут быть изменены в процессе проектирования и закупки оборудования.

Таким образом, общая сумма инвестиций проекта до запуска проекта, с учетом формирования оборотных средств, составит ***млн руб.

Проанализируем распределение инвестиций по категориям, для чего была сформирована диаграмма, представленная ниже на Рисунке.

Рисунок 10. Структура инвестиций в проект, %

***

Источник: анализ и расчеты MegaResearch

Как видно из диаграммы, большую часть инвестиций проекта будет направлена на участок добычи торфа – ***% всех инвестиций, формирование первоначальных оборотных средств – ***% всех инвестиций.

Потребность в первоначальных оборотных средствах

В составе инвестиций были заложены первоначальные оборотные средства в размере *** тыс. руб. Именно данный объем первоначальных оборотных средств позволит проекту «пережить» до лета 2017 года с положительным балансом наличности у предприятия и оплачивать все текущие обязательства, в том числе и кредит.

Налоговые отчисления

Налоги в операционной деятельности. По ходу своей деятельности предприятие будет платить:

1. НДС – налог на добавленную стоимость - 18%. Начисляется и уплачивается ежеквартально.

Показан в отчетах П и У и ДДС расчетной части проекта.

2. Налог на имущество - 2,2%. Уплачивается по итогам года. Налоговой базой в данном случае является остаточная стоимость имущества предприятия. В расчетной части бизнес-плана для каждого года реализации проекта рассчитана амортизация, далее сформирована остаточная стоимость имущества предприятия, и, таким образом, определен налог на имущество.

3. Налог на прибыль предприятия - 20%. Уплачивается ежеквартально. Налоговой базой для определения налога является сумма поступивших доходов за минусом суммы произведенных расходов. Налог на прибыль показан в отчете прибылей и убытков.

Показан в отчетах П и У и ДДС расчетной части проекта.

4. Социальные налоги.

Социальные налоги. Уплачиваются в бюджет ежемесячно. Исчисляются от сумм окладов сотрудников. Рассчитаны в разделе «Персонал» расчетной части проекта.

В 2014 и 2015 годах страховые взносы нужно платить по следующим тарифам:

пенсионный фонд (ПФР) – 22%;

фонд медицинского страхования (ФФОМС) – 5,1%;

фонд социального страхования (ФСС) – 2,9% (без учёта взносов от несчастных случаев).

ИТОГО 30% от оклада работника.

В 2016 году изменены лимиты для начисления взносов в каждый из фондов:

ПФР – 796 тыс. руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%);

ФСС – 718 тыс. руб. (в случае превышения, взносы больше не уплачиваются);

ФФОМС – предельная величина отменена.

Таблица 12. Тарифные ставки для страховых взносов в 2016 году

|

Категория плательщиков |

ПФР |

ФФОМС |

ФСС |

Итого |

|

Организации и ИП на ОСН, УСН, ЕНВД и ЕСХН за исключением льготников |

||||

|

ИП на ПСН (торговля, общепит, сдача в аренду имущества) |

||||

|

В случае превышения лимита в 718 тыс. руб. |

||||

|

В случае превышения лимита в 796 тыс. руб. |

Источник: КонсультантПлюс

Рассчитаны страховые выплаты в разделе «Персонал» расчетной части проекта.

Рассчитаны страховые выплаты в разделе «Персонал» расчетной части проекта. Принцип формирования данных налогов в 2016 не претерпел изменений.

5. Налоговый вычет накопленного НДС по основным средствам

Как правило, в цену купленного объекта основных средств входит НДС. Его принимают к вычету только в том случае, если данный объект будет использоваться для производства товаров (работ, услуг), реализация которых облагается НДС (п. 2 ст. 171 НК РФ) при наличии счета-фактуры (п. 1 ст. 172 НК РФ), оформленного в соответствии с требованиями ст.169 НК РФ.

Исключения, когда НДС, уплаченный при приобретении основных средств, должен учитываться в их стоимости, оговорены в п. 2 ст. 170 НК РФ. Это происходит в случаях, когда основное средство не используется в деятельности, облагаемой НДС, а именно когда оно приобретено:

– для использования в деятельности, не подлежащей налогообложению (освобожденной от налогообложения);

– лицами, не являющимися налогоплательщиками НДС либо освобожденными от исполнения обязанностей налогоплательщика по исчислению и уплате налога;

– для производства и (или) реализации товаров (работ, услуг), местом реализации которых не признается территория Российской Федерации;

– для производства и (или) реализации товаров (работ, услуг), операции по реализации (передаче) которых не признаются реализацией товаров (работ, услуг) в соответствии с п. 2 ст. 146 НК РФ.

Сумма накопленного НДС при приобретении ОС составила *** млн руб.

6. Возврат ранее уплаченного НДС при экспорте продукции

Проектом предусмотрена статься внереализационного дохода (возврат ранее уплаченного НДС). В налоговом потоке финансовой части проекта выбран срок 3 месяца на процедуру возврата ранее уплаченного НДС при осуществлении экспортных поставок.

7. НДПИ – 4%. Налог на добычу полезных ископаемых. Глава 26 НК РФ устанавливает различные налоговые ставки в зависимости от вида полезных ископаемых. Так, налогообложение производится по ставке 4.0% при добыче торфа, угля каменного и бурого, антрацита и горючих сланцев, апатитовых и фосфоритовых руд. Сумма исчисляется от объема реализованной продукции за минусом НДС. Уплачивается ежемесячно. В проекте расчет НДПИ идет с продукции, отгружаемой со станции Рогавка.

Операционные издержки (постоянные и переменные)

В расчетной части был сформирован перечень постоянных и переменных затрат в операционной деятельности предприятия.

Все текущие затраты были распределены на постоянные и переменные и далее по категориям:

- административные;

- общехозяйственные;

- сбытовые;

- себестоимость (переменные издержки).

Результаты расчетов приводятся ниже в Таблице. ***

План продаж и выручки

Выручка компании формируется исходя из графика отгрузки фрезерного торфа в течение года, представленного в п.2.1., а также с учетом отпускных цен у финских потребителей, представленных в п.6.2.

Ниже на Рисунке представим динамику общей совокупной выручки предприятия.

Рисунок 11.Совокупный объем выручки проекта, млн руб.

***

Источник: анализ и расчеты MegaResearch

Таким образом, в 2017 году предусмотрена валовая выручка на уровне *** млн руб. Далее, начиная с 2018 года, выручка составит *** млн руб./год.

Прогноз прибылей и убытков

В расчетной части сформирован прогноз прибылей и убытков. Источниками формирования данных для данного отчета послужили все численные данные, полученные в предыдущих разделах финансового плана проекта.

Таблица 13. Отчет о прибылях и убытках 2016-2022 гг., тыс. руб.

|

Статья доходов / расходов |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

Выручка от реализации |

||||||

|

Прямые издержки |

||||||

|

Валовый доход |

||||||

|

Общехозяйственные постоянные издержки |

||||||

|

Налоги(кроме налога на прибыль) |

||||||

|

EBITDA |

||||||

|

EBITDA, % (к выручке) средняя |

||||||

|

Амортизация ОС |

||||||

|

EBIT |

||||||

|

Выплата процентов по кредитам и займам |

||||||

|

Прибыль (Убыток) до налогообложения |

||||||

|

Налог на прибыль |

||||||

|

Нераспределенная прибыль |

||||||

|

Рентабельность продаж |

Источник: анализ и расчеты MegaResearch

Таким образом, данный проект будет иметь чистую прибыль *** млн руб. для 2017 года. Для 2022 года чистая прибыль составит *** млн руб.

Прогноз движения денежных средств

В расчетной части бизнес-плана был сформирован отчет движения денежных средств.

Дополнительно, с учетом ставки дисконтирования и длительности проекта, было произведено дисконтирование чистого денежного потока.

Таблица 14. Отчет ДДС 2016-2022 гг., тыс. руб.

|

Денежный поток |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

|

ИНВЕСТИЦИОННЫЙ ДЕНЕЖНЫЙ ПОТОК (ИДП) |

|||||||

|

ОПЕРАЦИОННЫЙ ДЕНЕЖНЫЙ ПОТОК (ОДП) |

|||||||

|

Доход итого |

|||||||

|

Затраты итого |

|||||||

|

ФИНАНСОВЫЙ ДЕНЕЖНЫЙ ПОТОК (ФДП) |

|||||||

|

Собственные средства |

|||||||

|

Средства партнёра-инвестора |

|||||||

|

Чистый денежный поток (ЧДП) |

|||||||

|

ЧДП накопительно |

|||||||

|

NPV проекта |

Источник: анализ и расчеты MegaResearch

Таким образом, можно видеть, как растет показатель NPV и как окупаются инвестиции проекта.

Дополнительно сформирован график изменения NPV проекта, который представлен ниже на Рисунке.

Рисунок 12. Изменение NPV по ходу реализации проекта, тыс. руб.

***

Источник: анализ и расчеты MegaResearch

Таким образом, можно видеть, как меняется NPV проекта: с – *** млн руб. во 2 квартале 2017 года до *** млн руб. по итогам 2022 года.

Анализ эффективности проекта

Методика оценки эффективности проекта

Показатели эффективности инвестиционного проекта позволяют определить эффективность вложения средств в тот или иной проект. При анализе эффективности инвестиционных проектов используются следующие показатели эффективности инвестиций: Чистый дисконтированный (приведенный) доход (денежный поток); Чистая приведенная стоимость, NPV; период (срок) окупаемости, PB; Дисконтированный период окупаемости, DPB; Внутренняя норма доходности (рентабельности), Норма возврата инвестиций, IRR (модифицированная норма возврата инвестиций, MIRR); Индекс прибыльности, индекс рентабельности, индекс доходности, PI.

Чистый дисконтированный доход (чистая приведённая стоимость) (англ. Net present value, общепринятое сокращение — NPV (ЧДД)) – сумма дисконтированных одновременных разностей между выгодами и затратами по проекту. Сумма денежных потоков (поступлений и платежей), связанных с операционной и инвестиционной деятельностью, приведенных (дисконтированных) на момент начала осуществления инвестиций.

Чистый дисконтированный доход NPV рассчитывается по формуле 1.

(1.)

(1.)

Где i — ставка дисконтирования;

CFt – чистый денежный поток периода t;

T – длительность проекта в периодах.

Расчёт NPV — стандартный метод оценки эффективности инвестиционного проекта и показывает оценку эффекта от инвестиции, приведённую к настоящему моменту времени с учётом разной временной стоимости денег. Если NPV больше 0, то инвестиция прибыльна, а если NPV меньше 0, то инвестиция убыточна.

С помощью NPV можно также оценивать сравнительную эффективность альтернативных вложений (при одинаковых начальных вложениях более выгоден проект с наибольшим NPV).

Положительные качества NPV:

чёткие критерии принятия решений

показатель учитывает стоимость денег во времени (используется коэффициент дисконтирования в формулах).

Отрицательные качества NPV:

показатель не учитывает риски.

не учитываются вероятность исхода события, так как все денежные потоки и коэффициент дисконтирования являются прогнозными значениями.

Метод периода окупаемости (PB)

Срок окупаемости (Payback period, PB) – ожидаемый период возмещения первоначальных вложений из чистых денежных поступлений. Время, за которое поступления от оперативной деятельности предприятия превысят затраты на инвестиции.

Период окупаемости PB рассчитывается по формуле 2.

PB= Investments/ACF (2)

Где Investments – начальные инвестиции;

ACF – Annual Cash Flow (среднегодовая сумма чистого денежного потока).

Метод дисконтированного периода окупаемости (DPB)

Дисконтированный срок окупаемости (DPB) – срок окупаемости (см. выше), но с учетом дисконтирования.

Дисконтированный срок окупаемости DPB рассчитывается по формуле 3.

(3)

(3)

Где t — , t + - период, когда наблюдался отрицательный и положительный NPV.

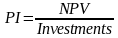

Индекс прибыльности, индекс рентабельности, индекс доходности, PI

Индекс прибыльности (profitability index, PI) – дисконтированная стоимость денежных поступлений от проекта (NPV) на единицу вложений. Показывает относительную прибыльность проекта.

Индекс прибыльности PI рассчитывается по формуле 4.

(4)

(4)

Значения PI:

Для эффективного проекта PI должен быть больше 1.

Индексы доходности дисконтированных затрат и инвестиций превышают 1, если для этого потока NPV положителен.

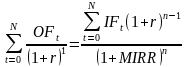

Внутренняя норма рентабельности (IRR)

При неоднородных денежных потоках, как в рассматриваемом проекте, может применяться соответствующий аналог IRR – модифицированная внутренняя норма доходности (MIRR).

Алгоритм расчета предусматривает выполнение нескольких процедур. Прежде всего рассчитываются суммарная дисконтированная стоимость всех оттоков и суммарная наращенная стоимость всех притоков, причем и дисконтирование, и наращение осуществляются по цене источника финансирования проекта. Наращенная стоимость притоков называется терминальной стоимостью. Далее определяется ставка дисконтирования, уравнивающая суммарную приведенную стоимость оттоков и терминальную стоимость, которая в данном случае как раз и представляет собой MIRR. Итак, общая формула расчета имеет вид:

(6)

(6)

Где OF, — отток денежных средств в N-м периоде (по абсолютной величине);

IF, — приток денежных средств в N-м периоде;

г — стоимость источника финансирования данного проекта;

п — продолжительность проекта.

Заметим, что формула имеет смысл, если терминальная стоимость превышает сумму дисконтированных оттоков.

Показатели эффективности проекта

Основные финансовые показатели показаны в Таблице ниже.

Таблица 15. Показатели эффективности инвестиций 2016-2022 гг.

|

Показатели эффективности инвестиций |

Значение, тыс. руб. |

|

Чистая прибыль |

|

|

Чистый денежный поток NPV |

|

|

Внутренняя норма доходности IRR (мес.), % |

|

|

Индекс доходности PI, ед. |

|

|

Период окупаемости PB, лет. |

|

|

Дисконтированный период окупаемости DPB, лет. |

|

|

Инвестиции в проект |

|

|

Средняя рентабельность продаж по проекту, % |

|

|

Ставка дисконтирования, % |

12,4% |

Источник: анализ и расчеты MegaResearch

Рассмотрим все приведенные показатели более подробно.

Чистая приведенная стоимость (NPV)

Рассчитанный показатель NPV *** млн руб., что говорит об успешности проекта.

Внутренняя норма доходности (IRR)

При проведении расчета внутренняя норма доходности IRR =***%, что говорит о высоком уровне доходности данного инвестиционного проекта.

Индекс доходности инвестиций (PI)

Получившийся индекс доходности PI= ***. Это означает, что каждый вложенный рубль в проект принесет *** рубля за рассматриваемый срок реализации проекта с учетом механизма дисконтирования.

Срок окупаемости (PBP)

Срок окупаемости рассчитан в отчете ДДС и составляет *** года.

Дисконтированный срок окупаемости (DPBP)

Дисконтированный срок окупаемости рассчитан в отчете ДДС и составляет *** года.

Иные показатели

Рентабельность продаж по операционной деятельности получилась равной ***%, что является низким показателем для добычи полезных ископаемых.

АНАЛИЗ РИСКОВ ПРОЕКТА

Анализ чувствительности проекта

Был произведен анализ чувствительности проекта.

При определении анализа чувствительности проекта были проанализированы три важнейших параметра проекта:

Влияние объемов производства на NPV;

Влияние текущих расходов на NPV;

Влияние величины отпускных цен на NPV.

Чувствительность NPV к изменениям этих параметров представлена ниже.

Таблица 16. Чувствительность NPV (с диаграммой), тыс. руб.

|

Показатели |

-20% |

-10% |

0% |

10% |

20% |

|

Влияние объемов производства на NPV |

|||||

|

Влияние текущих расходов на NPV |

|||||

|

Влияние величины отпускных цен на NPV |

Источник: анализ и расчеты MegaResearch

Как можно понять из представленной после Таблицы диаграммы, наиболее чувствительно NPV реагирует на изменение отпускных цен. Так, при росте цена на ***%, NPV растет на ***%.

Качественный анализ рисков

Как и любая компания, функционирующая на рынке, данный проект находится в условиях рисков. Основные возможные риски вероятность их реализации, степень опасности и пути снижения рисков показаны в таблице ниже.

Таблица 17. Основные риски проекта

|

Риск |

Вероятность и степень опасности. Проявления негативного влияния |

Средства нивелирования риска |

|

Производственные риски |

||

|

Рыночные риски |

||

|

Финансовые риски |

||

Источник: анализ и расчеты MegaResearch

Таким образом, по мнению аналитиков MegaResearch наиболее существенными рисками проекта будут:

- ***.

Точка безубыточности проекта

В расчетной части была сформирована вкладка «Точка безубыточности», где определена точка безубыточности по выручке предприятия за год. Данные представлены ниже на Рисунке.

Рисунок 13. График определения точки безубыточности по выручке, тыс. руб.

***

Источник: анализ и расчеты MegaResearch

За основу для определения точки безубыточности были взяты данные расчетной части 2018 года (первый полный год работы). Предприятие работает с нулевой прибылью при объеме продаж *** млн руб., что на ***% меньше показателя выручки 2018 года. Это говорит о большом «запасе прочности» проекта.

ПРИЛОЖЕНИЯ

Отчет о движении денежных средств (по месяцам)***

10

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые бизнес-планы по теме «Топливо и энергетика»

Alexander specializes in marketing research projects, business plans and strategic consulting.