Анализ российского рынка полимерных кровельных мембран: в ближайшие 10–15 лет есть потенциал для 4-кратного роста

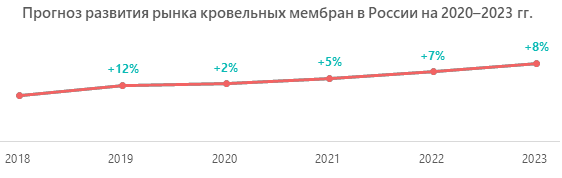

По продолжительности использования полимерных мембран для обустройства кровли Россия отстает от Европы примерно на 30 лет, по доле этого материала в структуре рулонных кровельных покрытий — в 4 раза. Поэтому есть все основания предполагать, что в ближайшие 10–15 лет этот рынок в РФ будет активно развиваться. Аналитики отмечают, что основные проблемы, которые препятствовали росту потребления кровельных мембран в массовом сегменте, успешно решаются. В 2020 году рынок ощутит на себе последствия пандемии коронавируса, из-за чего увеличение его объема ожидается на уровне 2%. Прогноз на 2021–2023 гг. более оптимистичен — рост на 5–8% в год.

Основные характеристики анализируемого рынка

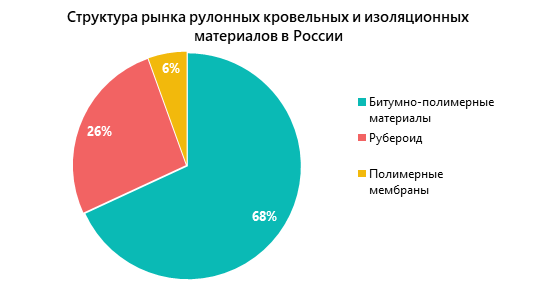

Кровельные мембраны входят в группу битуминозных гидроизоляционных материалов, которая также включает в себя рубероид и его многочисленные битумно-полимерные аналоги на основе стеклоткани, стеклохолста и полиэстера. Аналитики отмечают, что доля полимерных мембран на протяжении последних лет растет, хотя и несколько меньшими темпами, чем ожидалось. В 2019 г. мембраны трех рассматриваемых типов (ПВХ, ЭПДМ и ТПО) в совокупности заняли 6% рынка кровельных гидроизоляционных материалов России, причем объем их производства вырос на 10%. Довольно значительная часть продукции (около 15%) экспортируется.

Несмотря на то, что наряду с крупными российскими производителями (Группа компаний «Технониколь», ЗАО «Стройпластполимер») на рынке представлены ведущие известные бренды из Швейцарии (Sika), Англии (Resitrix), Чехии (Fatrafol), Германии (Bauder, Optigrun, Hertalan) и других европейских стран, объем импорта не превышает 1%. Это объясняется тем, что ведущие иностранные компании построили свои заводы на территории России.

Оценка уровня конкуренции на рынке полимерных кровельных мембран

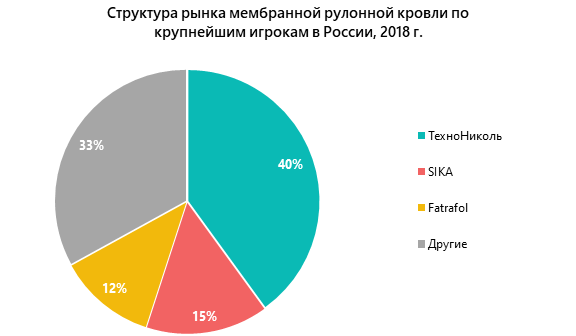

По оценкам аналитиков, лидером рынка является ГК «Технониколь», продукция которой в 2018 году занимала около 40%. Около 15% рынка принадлежала компании SIKA, чуть больше 10% — чешской Fatra Inc. Доли остальных игроков не превышали 10%.

Таким образом, рынок мембранных кровель на данный момент можно считать высококонцентрированным (индекс Херфиндаля-Хиршмана превышает 2000 единиц, индекс концентрации CR3 приближается к 70%). Это говорит о том, что рыночная власть лидеров довольно велика и именно они диктуют свои условия остальным игрокам, которые вынуждены подстраиваться под них или работать в параллельных сегментах, где влияние крупных компаний не так ощутимо. В данном случае эта тенденция хорошо заметна при анализе структуры производства по типу мембран:

- ПВХ. Здесь доминирует ГК «Технониколь», которая выпускает не только мембраны, но и галтели, базальтовую вату, прижимные рейки, планки, телескопические дюбели, а также индукционную систему крепления ПВХ-мембран, разработанную специально для регионов с повышенными ветровыми нагрузками. Мягкую кровлю ПВХ выпускают также заводы «Пластфоил» и «Декопран»;

- ЭПДМ. Самый большой объем продаж в этом сегменте у компании «Карлайл» (Carlisle), которая выпускает полную линейку продукции от обычных мембран толщиной 1 мм до армированных кровельных покрытий, имеющих толщину 2,28 мм. Вторым по значимости производителем является канадская компания Firestone Building Products, которая входит в состав концерна Bridgestone и предлагает ассортимент ЭПДМ-мембран, практически полностью аналогичный продукции Carlisle. Примечательно, что ГК «Технониколь» данный вид мембран не производит;

- ТПО. Значимые игроки по объему продаж — «Карлайл» (Carlisle), Firestone, Bauder, SIKA. Лидер рынка — «Технониколь» запустил производство ТПО-мембран в 2013 году под брендом Logicroof, в 2018 году он был переименован в «Сантофоил».

Основные тенденции развития российского рынка мембранной кровли

По итогам анализа рынка полимерных кровельных мембран России были выявлены следующие основные тенденции:

- увеличение спроса на кровельные мембраны со стороны разных сегментов рынка. Если раньше эти материалы в основном укладывали на крыши крупных промышленных и коммерческих зданий, то сейчас их активно используют на объектах среднего и небольшого размера, в том числе и в частном домостроении;

- рост доли ТПО-мембран в общем объеме потребления мягкой рулонной кровли. Они превосходят другие виды кровельных мембран по прочности, устойчивости к химически активных средам и эластичности при низких температурах, поэтому становятся все более популярными у застройщиков;

- рост популярности плоских кровель как в сегменте промышленного строительства, так и в частном секторе. Появление новых технологий, нацеленных на энергоэффективность и экологичность («зеленая кровля», кровля со встроенными солнечными батареями и т. д.), оказывает заметное влияние на увеличение спроса на мембраны, которые в данном случае являются оптимальным гидроизоляционным материалом в составе кровельного пирога;

- более частое использование полимерных мембран для реконструкции кровель. Традиционные битумные материалы требуют ремонта и обновления каждые 2-3 года, поэтому все больше домовладельцев делают выбор в пользу современных покрытий со сроком службы в 20 и более лет;

- общая цифровизация отрасли и увеличение доли онлайн-продаж в структуре реализации полимерных кровельных покрытий.

Факторы, сдерживающие рост рынка мягкой кровли мембранного типа в России

Специалисты отмечают, что одна из главных проблем, возникающих при обустройстве кровли, — это ограниченность бюджетов заказчиков. Мембранные кровли требуют не только квалифицированного монтажа, но и регулярного обслуживания в процессе эксплуатации. Если потребители пытаются экономить на услугах профессиональных кровельщиков и не соблюдают рекомендации производителей по периодичности обслуживания, износостойкость кровли и срок ее службы неизбежно снижаются. Соответственно, падает и привлекательность материала в глазах потенциальных покупателей, которые получают о нем негативную информацию и не всегда могут объективно оценить причины ее возникновения.

Еще несколько лет назад серьезным препятствием на пути распространения кровель из полимерных мембран была высокая стоимость инструментов для ее укладки — автоматический аппарат, качественно сваривающий кромки полотен, стоил около 1 млн руб. Из-за этого стоимость монтажных работ была высокой и мембранные покрытия применялись в основном на крупных объектах коммерческой недвижимости. Сейчас в продаже появились недорогие сварочные аппараты, работающие в ручном или полуавтоматическом режиме, что значительно расширило круг потребителей данных материалов.

Еще одним ограничивающим фактором можно считать отсутствие у кровельщиков необходимой квалификации. Укладка мембран требует особых навыков, которые невозможно получить при обращении с традиционными кровельными материалами. Эта проблема успешно решается, ведущие производители самостоятельно подготавливают специалистов на базе своих учебных центров и предлагают заказчикам комплексные решения, которые включают не только все необходимые компоненты для обустройства кровли под ключ, но и авторизованный монтаж, сопровождающийся расширенной гарантией на материалы.

Прогноз развития рынка на 2020–2023 гг.

В связи с тем, что российский рынок полимерных кровельных мембран начал развиваться с середины 90-х годов прошлого века, а в Европе эти материалы применяются уже более 50 лет, можно предположить, что в России темпы роста потребления мембранных покрытий будут соответствовать европейским, но с довольно заметным отставанием.

Эксперты оценивают долю полимерных мембран в общей структуре рынка материалов для плоских кровель в Евросоюзе примерно в 25%. Таким образом, в России на данный момент имеется 4-кратное отставание по этому показателю, поэтому в ближайшие 10–15 лет в данном сегменте можно ожидать эволюционного роста.

В рамках прогнозного периода аналитики предполагают поступательный рост объема рынка на 5–8% ежегодно с 2021 по 2023 год. В 2020 году в связи с пандемией коронавируса прирост потребления кровельных мембран ожидается на уровне 2%.

Dmitry specializes in marketing research projects, business plans and strategic consulting.