Анализ рынка удобрений для ЛПХ: потребители предпочитают недорогие проверенные средства

Несмотря на ограничения, которые вводились в период первой волны пандемии, и продолжающееся падение доходов населения, производство удобрений для владельцев личных подсобных хозяйств в 2020 году осталось на прежнем уровне, а по итогам последних трех лет выросло почти на 8%. Основным драйвером роста, по мнению аналитиков, стало снижение качества на фоне роста стоимости овощей и фруктов в российских магазинах. Эти тенденции фиксируются и в 2021 году, так что экономическая ситуация будет стимулировать многих людей выращивать плодоовощную продукцию самостоятельно. Поэтому рынок удобрений для ЛПХ, скорее всего, продолжит свой рост и в ближайшие годы.

Объем и динамика рынка

По оценкам аналитиков, доля иностранных производителей в сегменте удобрений для ЛПХ не превышает 5-6%. В основном импортная продукция представлена жидкими удобрениями для декоративных и садовых растений, а также многокомпонентными минеральными составами, содержащими определенный набор микроэлементов и ядохимикатов.

Объемы российского производства в официальных статистических данных напрямую не указываются. Поэтому для расчетов использовалась усредненная оценка экспертов рынка относительно доли ЛПХ в общем объеме потребления удобрений и азотных соединений, который ежегодно фиксируется и публикуется Росстатом.

По данным исследования, объем производства удобрений для ЛПХ в России в период 2018–2020 гг. увеличивался на 3,9% ежегодно. Рост в стоимостном выражении был практически в 2 раза выше — 7,3% в год. С учетом произошедшего в 2020 году снижения стоимости некоторых позиций можно сделать вывод о том, что темпы роста цен на продукцию рассматриваемом периоде примерно соответствовали инфляции.

Оценка структуры производства в 2019 году

В рамках исследования производилась сегментация рынка по основным продуктовым и логистическим показателям. Основные источники информации — открытые данные производителей и потребителей, а также экспертные оценки представителей ведущих игроков.

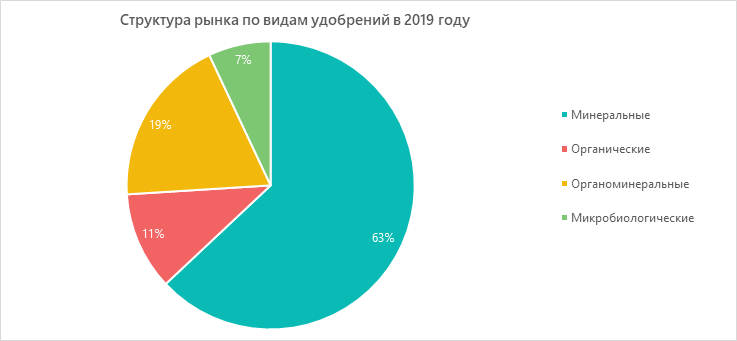

По видам удобрений

Владельцы личных приусадебных хозяйств в основном используют минеральные удобрения. Органические удобрения производят небольшие предприятия, не оказывающие заметного влияния на рынок. Наиболее востребованными видами минеральных подкормочных составов являются гранулированные, пролонгированные и органоминеральные удобрения. Самые популярные — нитрофоска, азофоска и карбид мочевины.

Структура рынка по видам удобрений в 2019 году

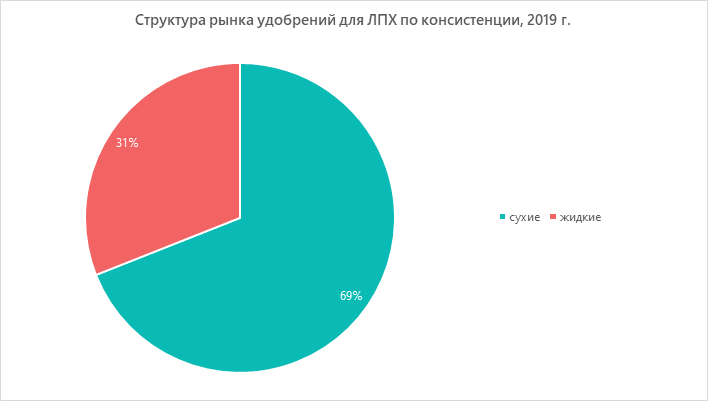

По консистенции (жидкие и сухие)

Для подкормки растений на собственных участках и огородах потребители чаще используют сухие удобрения. Это связано с тем, что они дешевле и проще в обращении (их удобнее засыпать при перекапывании земли под посадку семян ранней весной и осенью). Жидкие удобрения в основном вносятся летом для стимулирования роста и повышения урожайности, а также при внекорневой обработке.

Структура рынка удобрений для ЛПХ по консистенции, 2019 г.

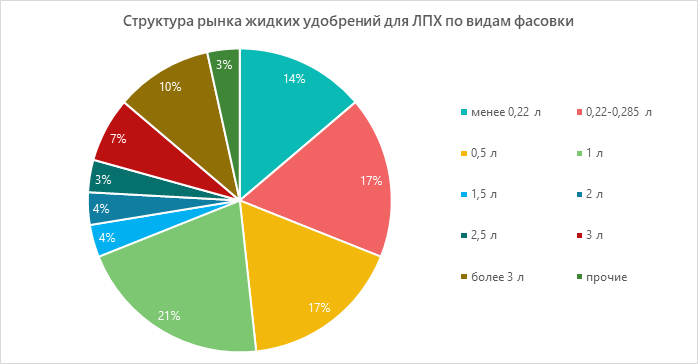

По видам фасовки

Рассматриваемый рынок ориентирован в основном на конечных потребителей, поэтому более популярны здесь мелкие форматы упаковки (концентрированные комплексы микроэлементов в пакетах по 10, 20 и 50 г, а также сухие удобрения по 1 кг, 1,5 кг и 2,5 кг). В сегменте жидких удобрений преобладают товары в контейнерах емкостью до 1 литра.

Структура рынка жидких удобрений для ЛПХ по видам фасовки

По каналам сбыта

В отличие от многих других товаров массового потребления, доля федеральных торговых сетей в объеме реализации удобрений для ЛПХ не является преобладающей (37%). Значительная часть (около 43%) этой продукции продается через дистрибьюторов, в садовых центрах и розничных магазинах. При этом она широко представлена во всех крупнейших DIY-сетях. Еще 15% приходится на локальные сети. Доля онлайн-продаж составляет около 5% и продолжает увеличиваться, что, впрочем, характерно для всего сегмента FMCG и DIY.

Анализ конкуренции на рынке

Для оценки степени конкуренции использовался общепринятый показатель — индекс Херфиндаля-Хиршмана, который рассчитывается как сумма квадратов долей игроков рынка. Следует отметить, что исследуемый рынок в достаточной степени дефрагментирован: доля пяти ведущих игроков составляет около 50%. При этом здесь присутствует много мелких компаний, производящих небольшие объемы продукции.

Рассчитанный по игрокам, дающим сколько-нибудь значимый вклад в общий объем рынка, индекс Херфиндаля-Хиршмана не превышает 1000 единиц. Следовательно, рынок является низкоконцентрированным, т. е. степень его монополизации невысока, а уровень конкуренция, наоборот, довольно значительный.

На основе анализа коммерческих предложений лидеров рынка можно выделить следующие сильные стороны этих компаний:

- высокое качество продукции, которое подтверждается положительными отзывами потребителей, полученными в ходе проведенного опроса;

- доступные цены. В сегменте B2C это один из основных факторов выбора. Крупные компании имеют возможность предлагать товары по более низким ценам, проводить акции и стимулировать покупателей выбрать именно их продукцию при помощи комплекса маркетинговых мероприятий;

- инновационная деятельность по разработке новых сочетаний микрокомпонентов с учетом специфики обрабатываемых культур и особенностей российского климата. Лидеры рынка сотрудничают с научно-исследовательскими центрами и имеют свои лаборатории для тестирования продукции;

- маркетинговая активность: продвижение корпоративных сайтов, размещение на них полезного для потребителей контента (текстовые и видеоматериалы, рассказывающие о преимуществах продукции и критериях ее выбора), внедрение программ защиты от подделок, участие в выставках, промоакции и сезонные предложения и т. д.

Сдерживающие факторы и драйверы роста рынка в текущих экономических условиях

Аналитики отмечают, что более активному развитию рынка удобрений для ЛПХ в России препятствуют следующие негативные факторы:

- консерватизм потребителей. Большинство владельцев дачных и приусадебных участков предпочитают покупать хорошо известные и проверенные средства, а к новинкам относятся довольно сдержанно;

- отсутствие культуры потребления удобрений. Садоводы часто относятся к подкормке растений как к экстренной мере, когда урожаю уже нанесен существенный урон;

- падение доходов населения. Замедление роста экономических показателей, вызванное пандемией коронавируса, отражается на платежеспособности потребителей, которые могут отказаться от покупки удобрений как товара не первой необходимости.

Вместе с тем произошедшее в 2020-2021 гг. подорожание продуктов питания, в том числе фруктов и овощей, будет стимулировать часть населения к самостоятельному выращиванию максимально возможного их количества, что, в свою очередь, должно способствовать увеличению спроса на все виды удобрений.

Аналитики отмечают, что по итогам 2020 года пандемия COVID-19 на рассматриваемый рынок практически не повлияла. Продолжающееся импортозамещение в сельском хозяйстве и во всех его смежных сегментах вызывает рост внутреннего производства и снижение доли импорта. В силу упомянутых выше факторов положительная динамика может сохраниться и в ближайшей перспективе, хотя спрос может еще больше сместиться в сторону более дешевых и популярных видов удобрений.

Alexander specializes in marketing research projects, business plans and strategic consulting.