Обзор и анализ рынка имущественного страхования

Совокупный объем сборов по страховым премиям на рынке страхования имущества в 2023 году превысил 250 млрд руб. Это на 18% больше, чем годом ранее. Основной вклад в столь значительный рост дал сегмент услуг для физических лиц. Аналитики Центрального банка России связывают это с восстановлением кредитной активности населения, так как страхование товаров, приобретаемых на заемные средства, во многих случаях обязательно.

Тенденции и перспективы развития рынка страхования имущества

Несмотря на в целом положительную динамику, в отрасли есть разнонаправленные тенденции, связанные как с последствиями событий, произошедших в 2022 году, так и с дальнейшим восстановлением российской экономики и ее переходом к фазе роста:

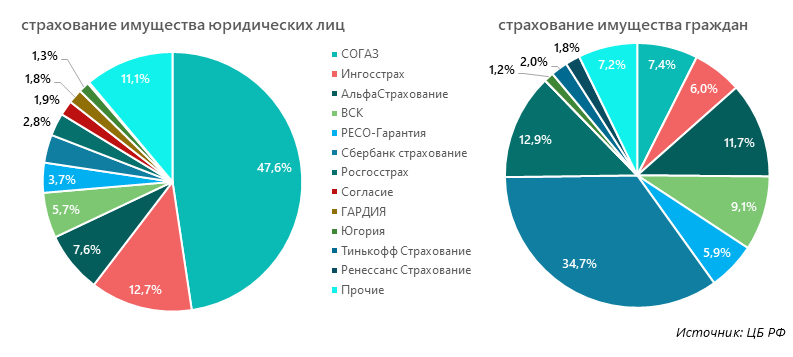

- замедление темпов роста премий по страхованию имущества юридических лиц. Тройка лидеров этого сегмента (АО «СОГАЗ», СПАО «Ингосстрах» и АО «АльфаСтрахование») показала заметное (до -13%) падение выручки по данному направлению, хотя количество заключенных договоров у них выросло. Лучше рынка себя чувствовали ООО «СК «Сбербанк страхование» (+59%) и АО «ВСК (+54%), но по объемам продаж они пока уступают лидерам;

- рост стоимости страхования товаров на складе. В 2022 году зафиксировано более 20 пожаров, самый крупный из них произошел на складе Ozon. Огневые риски по-прежнему высоки, спрос на страховую защиту растет, что вызывает ее удорожание;

- опережающая динамика в сегменте страхования строительно-монтажных рисков, вызванная увеличением объемов строительства в стране;

- рост объемов страхования грузов, связанный с общим увеличением деловой активности, переориентацией транспортных потоков и повышением среднего логистического плеча;

- цифровизация и рост альтернативных каналов продаж на рынке имущественного страхования. В последние годы усиливается спрос на персонализированные предложения и сложные продукты, то есть на индивидуальный подход, который могут предложить страховые консультанты и брокеры, активно использующие современные информационные технологии и возможности дистанционного оформления полисов и урегулирования убытков.

Стоит также отметить, что рынок страхования имущества продолжает консолидироваться. Например, суммарная доля топ-10 компаний, предлагающих страховые услуги для юридических лиц, в 2023 году составила 88,9%, в сегменте страхования имущества граждан — 92,8%.

Сравнение рынков имущественного и личного страхования

Разделение на рынок имущественного страхования и рынок личного страхования закреплено в Гражданском кодексе Российской Федерации (статья 927, п. 1).

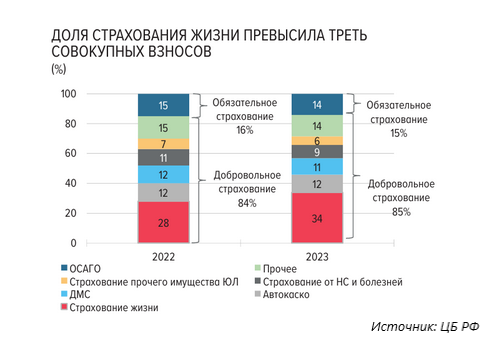

Наиболее востребованным видом личного страхования в 2023 году было страхование жизни. Оно подразделяется на накопительное, инвестиционное и кредитное, совокупный объем этого рынка составил примерно треть от общей суммы выплаченных страховых премий. Драйверов роста здесь довольно много: это и стремление людей совместить получение очевидных преимуществ страхового продукта с желанием преумножить свои доходы, и общий рост осведомленности о разнообразии страховых услуг, и повышение кредитной активности населения в условиях действия программ льготной ипотеки и розничного кредитования. Однако отмена этих программ и ожидаемое ужесточение кредитно-денежной политики в 2024 году могут вызвать замедление роста в сегменте страхования жизни и здоровья.

Напротив, рынок имущественного страхования, скорее всего, продолжит рост более быстрыми темпами. Этому будет способствовать повышение активности практически во всех его спросообразующих сегментах: количество и объемы перевозок грузов будут расти, стоимость автомобилей и запчастей к ним постоянно увеличивается, как и тарифы на страхование товаров на складах и строений граждан.

Проблемы и риски на рынке страхования имущества

По итогам проведенного анализа рынка имущественного страхования в России можно выделить следующие факторы, тормозящие его развитие:

- высокая инфляция и увеличение ключевой ставки ЦБ. Снижение реальных располагаемых доходов населения может вызвать сокращение расходов на товары и услуги не первой необходимости, к которым относятся и страховые продукты;

- отмена льготной ипотеки. Снижение количества выданных ипотечных кредитов в первую очередь вызовет сокращение спроса на страхование жизни и здоровья и опосредованно может повлиять на снижение объемов частного строительства, а следовательно, и потенциальный объем рынка страхования загородного жилья;

- рост стоимости автомобилей. Прогрессивная шкала увеличения ставок утилизационного сбора до 2030 г., разработанная Минпромторгом России, будет способствовать планомерному подорожанию автомобилей и, скорее всего, снижению темпов роста их продаж. Соответственно, ухудшится динамика по количеству выданных полисов каско;

- низкая финансовая грамотность потребителей. Несмотря на определенный рост осведомленности населения о перспективных современных программах, общий уровень доверия к услугам страхования и компаниям, их предлагающим, остается невысоким;

- дальнейшая консолидация рынка. Для игроков, не входящих в десятку лидеров, это может создавать дополнительные риски потери прибыли и сокращения клиентской базы. По данным ЦБ РФ, в конце 2023 года на рынке работало 135 страховых компаний, в то время как в 2018 году их было около двухсот.

Регулирование и лидеры рынка имущественного страхования

Регулирование страховой деятельности на рынке осуществляет Банк России. В его обязанности входит предупреждение и пресечение возможных нарушений профильного законодательства, надзор за показателями деятельности и финансовой устойчивости страховых компаний, а также формирование нормативно-правовой базы для обеспечения эффективной работы всех участников рынка.

По данным ЦБ РФ, топ-5 игроков рынка страхования имущества выглядит следующим образом (в скобках указана суммарная выручка в 2023 году по выданным полисам страхования имущества юридических и физических лиц, а также доля компании на рынке):

- АО «СОГАЗ» (72,6 млрд руб., 28,9%).

- ООО «СК «Сбербанк страхование» (45,4 млрд руб., 18,1%).

- СПАО «Ингосстрах» (24,2 млрд руб., 9,6%).

- ООО «АльфаСтрахование» (23,9 млрд руб., 9,5%).

- АО «ВСК» (18,3 млрд руб., 7,3%).

Указанная структура отражает положение дел во всей страховой отрасли РФ, хотя доли тройки лидеров в рассматриваемом сегменте существенно выше, чем в целом по рынку.

Расширенный анализ рынка имущественного страхования или подробное исследование каких-либо его продуктовых, региональных или потребительских сегментов вы можете заказать в маркетинговом агентстве MegaResearch.

Olga specializes in marketing research projects, business plans and strategic consulting.