МИ российского рынка эфиров канифоли

- Год выхода отчёта: 2018

Оглавление

Общая информация по рынку эфиров канифоли в РФ 3

Оценка объема рынка 3

Оценка текущих тенденций и перспектив развития рынка. 7

Оценка факторов, влияющих на рынок 9

Конкурентный анализ на рынке эфиров канифоли в РФ в 2014 -2017 г. 11

Оценка объёма и динамики производства в 2014-2017 г. 11

Крупнейшие производители, представленные на рынке 12

Оценка объёма и динамики производства 13

Доли производителей на рынке эфиров канифоли 14

Анализ ценовой политики 15

Анализ потребления на рынке эфиров канифоли 16

Основные отрасли потребления и потребительские группы 16

Анализ факторов спроса 17

Критерии выбора поставщика у основных потребителей 18

Выводы по исследованию 21

Сдерживающие факторы на рынке 21

Перспективы и прогноз развития рынка 2018-2023 22

Ключевые выводы по исследованию 23

Таблицы

Таблица 1. Прогноз развития экономических факторов в России, 2018-2020 гг. 9

Таблица 2. Прогноз среднегодового курса рубля по отношению к доллару США, 2018-2023 гг. 9

Таблица 3. Объём продаж крупнейших игроков рынка в 2014-2017 гг. в натуральном выражении 13

Таблица 4. Средние цены на продукцию ведущих компаний – производителей 15

Таблица 5 Основные критерии выбора поставщика у потребителей. 18

Рисунки

Диаграмма 1. Структура рынка РФ по ассортименту в 2017 г., % 8

Диаграмма 2. Динамика и объём производства эфиров канифоли в РФ в 2014-2017 гг. 11

Диаграмма 3. Динамика и объём продаж основных производителей эфиров канифоли в РФ в 2014-2017 гг. 13

Диаграмма 4. Доли производителей на рынке, 2014-2017 гг. 14

Рисунок 5 Структура рынка эфиров канифоли РФ по отраслям потребления в 2017 г. 16

Рисунок 6 Основные критерии выбора поставщика у потребителей. 19

Общая информация по рынку эфиров канифоли в РФ

Оценка объема рынка

Основные отрасли применения эфиров канифоли – производство материалов для дорожной разметки, термо-клеев и лакокрасочных материалов.

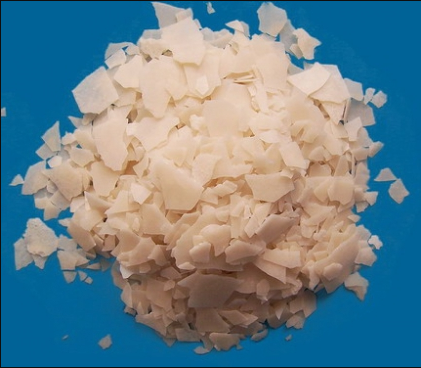

Основа для классификации эфиров канифоли – тип сырья для производства и способ получения этого сырья. Сам эфир получают в результате взаимодействия канифоли и спирта, в данном исследовании – глицерина (трехатомный) и пентаэритрита (четырехатомный спирт). В отличии от эфиров одноатомных спиртов и канифоли, представляющих собой вязкие жидкости с температурой кипения 210—300 °С, глицериновый и пентаэритритовый эфиры канифоли – это твердые смолы.

Основное сырье для производства – канифоль. Это хрупкое, стекловидное, аморфное вещество от тёмно-красного до светло-жёлтого цвета, входит в состав группы смол хвойных деревьев. По способу получения выделяют: живичную, экстракционную и талловую канифоль.

Живичную канифоль получают отгонкой скипидара из очищенной живицы (в данном случае в промышленности применяется сосновая живица). Экстракционную канифоль получают экстракцией органическими растворителями (чаще всего бензином) измельчённой смолистой древесины хвойных деревьев (обычно сосны обыкновенной). Талловую канифоль получают фракционной перегонкой таллового масла. Талловая канифоль является смесью кислот и изомеров смолы, это продукт вакуумной ректификации сырого таллового масла.

По стандартам цвет эфира канифоли не должен быть темнее для высшего сорта 60 единиц и для первого сорта – 80 единиц (по йодометрической шкале). Кислотное число, соответственно, не более 11 и 12, температура размягчения не ниже 77 и 75 °С, зольность не более 0,1 и 0,15%. Он должен полностью растворяться в спиртобензольной или спиртотолуольной смеси, способность к кристаллизации должна отсутствовать.

На рынке наиболее распространены следующие эфиры канифоли: живичный глицериновый и пентаэритритовый эфир канифоли, талловый глицериновый и пентаэритритовый эфир канифоли, а также эфиры канифоли на смеси живичной и талловой канифоли.

Эфиры канифоли обладают адгезией к широкому спектру материалов, благодаря своей полярности и совместимости с полимерами, поэтому многие термо-клеи делают на основе эфиров канифоли. Из крупнейших сфер применения необходимо отметить и изготовление дорожной разметки.

Объем рынка — это ключевой количественный показатель рынка, используемый для оценки его масштаба и инвестиционной привлекательности. Объем рынка эфиров канифоли в России демонстрирует то, сколько продукции в отчетном периоде времени приобрели российские потребители. Очевидно, что при проведении маркетингового исследования любого товарного рынка, задача определения объема и динамики рынка является важнейшей задачей, от правильности расчета показателя объема рынка зависят фундаментальные оценки различных рыночных аспектов.

Объем любого товарного рынка (рынок эфиров канифоли в России не является исключением) в классическом случае определяется по следующей формуле:

Объем рынка = Объем производства + Объемы импорта – Объемы экспорта + (Запасы товара на складах производителей на начало периода – Запасы товара на складах производителей на конец года)

В ходе исследования было установлено, что российский продукт в структуре рынка занимает основную долю, доля импортной продукции незначительна, экспорт также минимален. Кроме того, запасы произведенного, но не реализованного продукта, на конец того или иного отчетного периода ... Учитывая данные факты, формула для определения объема российского рынка эфиров канифоли была видоизменена до следующего вида:

Объем рынка = Объем производства + Объемы импорта – Объемы экспорта

Для определения объема рынка отдельно в ходе исследования были определены объемы внешнеторговых поставок эфиров канифоли на российский рынок, а также масштабы экспорта и реэкспорта продукции из России.

Так как в самом начале исследования в ходе проведенных экспертных интервью с профессиональными участниками рынка было установлено, что ...

Таблица 1. Объем и динамика рынка эфиров канифоли в РФ, 2014-2017 гг.

В итоге объем рынка эфиров канифоли в России в натуральном выражении в 2017 году составил …

Диаграмма 1. Объем и динамика рынка эфиров канифоли в натуральном выражении в РФ, 2014-2017 гг.

Диаграмма 2. Объем и динамика рынка эфиров канифоли в стоимостном выражении в РФ, 2014-2017 гг.

Оценка текущих тенденций и перспектив развития рынка.

Основная отрасль применения эфиров канифоли – лакокрасочные материалы, которые подразделяются на эмали, лаки, краски, грунты, шпатлевки. Традиционно, смолы – обязательная составная часть многих лакокрасочных продуктов, они придают твердость и блеск лаковой пленке.

На рынке наиболее распространены следующие эфиры канифоли: живичный глицериновый и пентаэритритовый эфир канифоли, а также таловый глицериновый и пентаэритритовый эфир канифоли.

Эфиры канифоли применяются не только в лакокрасочных производствах, сфер применения достаточно много. Эфиры канифоли обладают адгезией к широкому спектру материалов, благодаря своей полярности и совместимости с полимерами, поэтому многие термо-клеи делают на основе эфиров канифоли. Из крупнейших сфер применения необходимо отметить изготовление дорожной разметки. Ограниченное количество смол используется для различных резинотехнических изделий, герметиков, липких лент, для полиграфии (краски и клеи), восков для депиляции и пр.

В промышленности достаточно продуктов-заменителей, поэтому спрос на рассматриваемом рынке эластичный по цене. Рецептура многих красок, лаков, эмалей изменяется значительно. Спрос на рынке довольно равномерный, нет явных лидеров среди потребителей. Рассмотрим на примере лакокрасочного сегмента. Эфиры канифоли используются в конкретных продуктах, и их количество ограничено, содержание вещества также разное. Некоторые компании вообще не создают складских запасов и закупают под потребителя.

Сезонность на рынке наблюдается отчетливо. Это связано с …

Основное сырье для производства эфиров канифоли – канифоль. Это хрупкое, стекловидное, аморфное вещество от тёмно-красного до светло-жёлтого цвета, входит в состав группы смол хвойных деревьев. По способу получения выделяют: живичную, экстракционную и таловую канифоль.

Живичную канифоль получают отгонкой скипидара из очищенной живицы (в данном случае в промышленности применяется сосновая живица). Экстракционную канифоль получают экстракцией органическими растворителями (чаще всего бензином) измельчённой смолистой древесины хвойных деревьев (обычно сосны обыкновенной). Таловую канифоль получают фракционной перегонкой талового масла. Таловая канифоль является смесью кислот и изомеров смолы, это продукт вакуумной ректификации сырого талового масла.

Крупных производителей сырья – таловой канифоли – в РФ всего два: …

Наиболее широкое применение на рынке получил глицериновый эфир канифоли. Он занимает …

Диаграмма 1. Структура рынка РФ по ассортименту в 2017 г., %

Источник: опрос экспертов рынка, аналитика MegaResearch

Оценка факторов, влияющих на рынок

Среди основных внешних и внутренних факторов, влияющих на рынок эфиров канифоли в России, выделяются следующие:

Экономические факторы.

Основными экономическими факторами, которые влияют на рассматриваемый рынок, являются общий темп роста ВВП, строительства, оптовой и розничной торговли и строительства и реконструкции дорог. Прогноз развития данных факторов покажем по данным прогноза социально-экономического развития Российской Федерации на 2018 год и на плановый период 2019 и 2020 годов.

Таблица 1. Прогноз развития экономических факторов в России, 2018-2020 гг.

|

Название |

2018 |

2019 |

2020 |

|

Темп роста ВВП, %

|

|

|

|

|

Темп роста строительства и реконструкции дорог, % |

|

|

|

|

Темп роста строительства, %

|

|

|

|

|

Темп роста оптовой и розничной торговли, % |

|

|

|

Источник: Минэкономразвития РФ, Росавтодор

Темпы роста экономики России в 2018 – 2020 годы составят …

С учетом прогнозируемых темпов роста экономики в стране, промышленности в целом, и отдельных ее отраслях, в среднесрочной перспективе прогнозируется …

Курс рубля по отношению к основным мировым валютам.

…

Таблица 2. Прогноз среднегодового курса рубля по отношению к доллару США, 2018-2023 гг.

|

Показатель |

2017 год |

2018 год |

2019 год |

2020 год |

2021 год |

2022 год |

2023 год |

|

Среднегодовой курс доллара США, руб. |

|

|

|

|

|

|

|

Источник: ФРС, Минэкономразвития РФ, оценка MegaResearch

В итоге прогнозируется …

…

…

…

...

Конкурентный анализ на рынке эфиров канифоли в РФ в 2014 -2017 г.

Оценка объёма и динамики производства в 2014-2017 г.

Рынок эфиров канифоли довольно закрытый, с точки зрения внешней торговли. Объем импорта не превышает 10%, экспорт отсутствует. Поэтому важнейшая часть рынка – это именно внутреннее производство.

Общий объем производства на рынке формируют 4 компании, которые рассмотрены в разделе 2.2: …

На диаграмме ниже представлена общая динамика производства эфиров канифоли (глицериновый и пентаэритритовый эфир) в России.

Диаграмма 2. Динамика и объём производства эфиров канифоли в РФ в 2014-2017 гг.

Источник: ФСГС РФ, ФТС РФ, аналитика MegaResearch

В целом все игроки рынка указывают на …

Крупнейшие производители, представленные на рынке

Далее представлены данные по крупнейшим производителям эфиров канифоли, представленным на рынке России, компаниям: Химтавр, Оргсинтез, ... Эти компании обеспечивают более 80% объема рынка эфиров канифоли.

|

ОАО Оргсинтез |

|

|

Сайт: |

|

|

Адрес: Н. Новгород, Московское ш. 83а |

|

Одно из крупнейших предприятий, представленных на рынке. Производит эфиры канифоли на основе таловой и живичной канифоли. Создано на базе живично- терпентинового завода. Продукция реализуется через компанию - дистрибьютора «Сиблес», которая находится в Санкт-Петербурге. Основные потребители – предприятия по производству РТИ и ЛКМ.

|

ОАО Химтавр |

|

|

Сайт: |

|

|

Адрес: Москва, ул. Искры, 17 А, Стр. 3 |

|

Развивающееся предприятие, занимается производством и дистрибуцией химической продукции. Производит эфиры канифоли, мебельные клеи, клеи - расплавы, органические растворители и добавки для бетона. Также, занимается продажей химической продукции компании «Химтэкс», в т. ч. канифоли, по цене 125 р/кг. Основные потребители продукции – производители мебели.

…

Оценка объёма и динамики производства

В таблице и диаграмме ниже представлены объёмы продаж крупнейших игроков рынка (как компаний - производителей из РФ, так и компаний из-за рубежа) с 2014 по 2017 г. в натуральном выражении. Данные показатели рассчитаны с учетом общей выручки компаний, данных открытых источников и по оценкам самих игроков рынка.

Таблица 3. Объём продаж крупнейших игроков рынка в 2014-2017 гг. в натуральном выражении

|

Название |

2014, тонн |

2015, тонн |

2016, тонн |

2017, тонн |

|

ОАО Оргсинтез |

|

|

|

|

|

ООО ХимТавр |

|

|

|

|

|

ХХХ |

|

|

|

|

|

ХХХ |

|

|

|

|

|

ХХХ |

|

|

|

|

|

ХХХ |

|

|

|

|

Источник: ФСГС РФ, ФТС РФ, аналитика MegaResearch

Диаграмма 3. Динамика и объём продаж основных производителей эфиров канифоли в РФ в 2014-2017 гг.

Источник: ФСГС РФ, ФТС РФ, аналитика MegaResearch

Доли производителей на рынке эфиров канифоли

Ниже на диаграмме показана динамика долей ведущих производителей глицериновых и пентаэритритовых эфиров канифоли на рынке в натуральном выражении в исследуемый период времени.

Диаграмма 4. Доли производителей на рынке, 2014-2017 гг.

Источник: ФСГС РФ, ФТС РФ, аналитика MegaResearch

На диаграмме показано, что лидером рынка в натуральном выражении является …

Анализ ценовой политики

Большинство компаний напрямую работают с потребителями, у них либо есть собственный транспорт, либо используют наемный. Склады расположены в Московской и Нижегородской области, где расположены и крупные заказчики.

Первая сделка происходит по 100% предоплате, в дальнейшем большинство производителей по крупным сделкам используют схему 70/30%.

В таблице ниже представлены текущие (актуальность – июль 2018 года) цены на эфиры канифоли.

Таблица 4. Средние цены на продукцию ведущих компаний – производителей

|

Название производителя |

Средние цены на продукцию, руб\т |

|

Лесохимик |

|

|

Химтавр |

|

|

ХХХ |

|

|

ХХХ |

|

|

ХХХ |

|

|

ХХХ |

|

|

ХХХ |

|

Источник: данные компаний-производителей, ФТС РФ

В таблице представлены средние цены на продукцию основных игроков рынка в рублях за одну тонну.

Таким образом, диапазон цен …

Самый дорогой эфир канифоли среди отечественных производителей у компании …

Большинство игроков рынка считают, что главными факторами, влияющими на стоимость конечной продукции, являются …

Анализ потребления на рынке эфиров канифоли

Основные отрасли потребления и потребительские группы

К основным отраслям относятся:

-

лакокрасочная промышленность;

-

производство пластиката для дорожной разметки;

-

производство термоклеев;

-

резинотехнические покрытия и прочие отрасли.

Большая часть эфиров канифоли применяется для производства лаков, эмалей, красок. Вместе с производством пластиката для разметки дорог эти две отрасли составляют …

Рисунок 5 Структура рынка эфиров канифоли РФ по отраслям потребления в 2017 г.

Источник: опрос экспертов рынка, аналитика MegaResearch

Доля эфиров для изготовления термоклея составляет порядка …

…

Анализ факторов спроса

Основные факторы спроса на российском рынке эфиров канифоли (глицериновый и пентаэритритовый):

-

Увеличение цен на эфиры канифоли;

-

Ограниченный складской заказ у потребителей (фактически, многие закупают под заказ, а запасы не формируют);

-

Непрогнозируемая сезонность спроса;

-

…

-

…

-

…

Критерии выбора поставщика у основных потребителей

Ниже представлена информация по критериям выбора поставщика эфиров канифоли на рынке России среди крупных потребителей.

Таблица 5 Основные критерии выбора поставщика у потребителей.

|

№ |

Компания |

Тип продукции |

Критерии |

|

1 |

|

|

|

|

2 |

|

|

|

|

3 |

|

|

|

|

4 |

|

|

|

|

5 |

ООО «Белколор»

|

Глицериновый эфир, таловый, гранулы или кусками. |

Доставка и отгрузка, второй вариант – склад в Москве, в Подмосковье, цена. |

|

6 |

|

|

|

|

7 |

«Бэст-Колор» |

Пентаэритритовый, таловый, в бочках. |

Либо доставка и отгрузка за счет продавца, либо склад в ближайшем Подмосковье. |

|

8 |

|

|

|

Источник: интервью с игроками рынка, ООО «Технопласт», ООО «РостХим», ЗАО «НПК Ярли» ОАО «Русские краски» ООО «Белколор», ЗАО «Эмпилс» «Бэст-Колор» ООО «Ярославская лакокрасочная компания»

На диаграмме ниже представлены ключевые критерии, на которые ориентируются потребители при выборе поставщика.

Рисунок 6 Основные критерии выбора поставщика у потребителей.

Источник: интервью с игроками рынка, ООО «Технопласт», ООО «РостХим», ЗАО «НПК Ярли» ОАО «Русские краски» ООО «Белколор», ЗАО «Эмпилс» «Бэст-Колор» ООО «Ярославская лакокрасочная компания»

Выводы по исследованию

Сдерживающие факторы на рынке

...

Перспективы и прогноз развития рынка 2018-2023

...

Ключевые выводы по исследованию

...

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Кислоты/ соли/ спирты/ эфиры»

Olga specializes in marketing research projects, business plans and strategic consulting.