Анализ рынка маргарина для В2В сегмента в России, 2014-2016 гг.-1

- Год выхода отчёта: 2016

АНАЛИЗ РЫНКА МАРГАРИНА

В СЕГМЕНТЕ B2B В РОССИЙСКОЙ ФЕДЕРАЦИИ, 2014-2016

________________________________________________________________________________________

МАРКЕТИНГОВОЕ ИССЛЕДОВАНИЕ

Рынок маргарина в сегменте В2В в Российской Федерации

Февраль 2017 год

ОГЛАВЛЕНИЕ

Перечень иллюстраций (диаграммы, схемы, рисунки) 5

Приложения (таблицы) 8

1. Общая информация по рынку маргарина в сегменте B2B в Российской Федерации, 2014-2016 (оценка) 11

1.1. Основные характеристики анализируемого рынка 11

1.2. Оценка объема и динамики рынка, 2014-2016 (оценка) (в натуральном и стоимостном выражении) 12

1.3. Емкость рынка (в натуральном и стоимостном выражении) 14

1.4. Оценка текущих тенденций и перспектив развития рынка 16

1.5. Оценка факторов, влияющих на рынок 17

1.6. Структура рынка, 2015, 2016 (оценочные данные) (в натуральном и стоимостном выражении): 17

1.6.1. по крупнейшим игрокам 17

1.6.2. по видам маргарина (твердый, мягкий, жидкий) 19

1.6.3. по федеральным округам 21

1.6.4. по каналам сбыта (сетевой ритейл с собственным пищевым производством, предприятия общественного питания (столовые, кафе, рестораны и т.д.), промышленные предприятия (кондитерские, хлебобулочные, молочные и т.п.)) 24

2. Анализ внешнеторговых поставок на рынке маргарина в сегменте B2B в Российской Федерации, 2014 — третий квартал 2016 (оценка) 25

2.1. Объем и динамика импорта, 2014 — третий квартал 2016 (в натуральном и стоимостном выражении) 26

2.2. Структура импорта, 2015, 2016 (три квартала) (в натуральном и стоимостном выражении): 27

2.2.1. по странам производителям 27

2.2.2. по компаниям производителям 28

2.2.3. по компаниям получателям 30

2.2.4. по видам маргарина (твердый, мягкий, жидкий) 31

2.3. Объем и динамика экспорта, 2014 — третий квартал 2016 (в натуральном и стоимостном выражении) 32

2.4. Структура экспорта, 2015, 2016 (три квартала) (в натуральном и стоимостном выражении): 33

2.4.1. по странам получателям 33

2.4.2. по компаниям отправителям 35

2.4.3. по компаниям получателям 36

2.4.4. по видам маргарина (твердый, мягкий, жидкий) 38

3. Анализ производства на рынке маргарина в сегменте B2B в Российской Федерации, 2014-2016 (оценка) 40

3.1. Объем и динамика производства, 2014-2016 (оценка) (в натуральном и стоимостном выражении) 40

3.2. Структура производства, 2015 (в натуральном и стоимостном выражении): 42

3.2.1. по крупнейшим игрокам 42

3.2.2. по видам маргарина (твердый, мягкий, жидкий) 45

3.2.3. по федеральным округам 45

3.3. Крупнейшие игроки, представленные на рынке, ТОП-15: 48

3.3.1. Профиль компании (наименование, местоположение, контактные данные, краткое описание, основные направления деятельности, краткое описание производимой/продаваемой продукции, финансовые показатели деятельности (при наличии официальной отчетности)) 48

3.3.2. Оценка объема и динамики производства, 2014-2016 (оценка) (в натуральном и стоимостном выражении) 49

3.3.3. Ассортимент производимого маргарина 51

3.3.4. Текущие цены производителя на все виды маргарина 51

3.3.5. Каналы сбыта готовой продукции. География поставок 53

3.4. Факторы выбора для каждого канала сбыта, сложившиеся на рынке (сетевой ритейл с собственным пищевым производством, предприятия общественного питания (столовые, кафе, рестораны и т.д.), промышленные предприятия (кондитерские, хлебобулочные, молочные и т.п.) 55

4. Выводы по исследованию рынка маргарина в сегменте B2B в Российской Федерации, 2014-2016 (оценка) 56

4.1. Законодательное регулирование и государственные программы. Влияние программы импортозамещения и экономических санкций на отрасль 56

4.2. Перспективы и прогноз развития рынка на 2017-2021 57

4.3. Выводы по исследованию 58

Информация об исполнителе проекта 59

Перечень иллюстраций (диаграммы, схемы, рисунки)

Диаграмма 1. Объем и динамика рынка маргарина для В2В сегмента, 2014-2016 (оценка) гг. в натуральном выражении 11

Диаграмма 2. Объем и динамика рынка маргарина для В2В сегмента, 2014-2016 (оценка) гг. в стоимостном выражении 12

Диаграмма 3. Емкость рынка маргарина для В2В сегмента в натуральном выражении, 2016 год 14

Диаграмма 4. Емкость рынка маргарина для В2В сегмента в стоимостном выражении, 2016 год 14

Диаграмма 5. Структура рынка маргаринов для В2В по крупнейшим игрокам, 2016 (оценка) гг., % от натурального выражения 17

Диаграмма 6. Структура рынка маргаринов для В2В по крупнейшим игрокам, 2016 (оценка) гг., % от стоимостного выражения 18

Диаграмма 7. Структура рынка маргаринов для В2В по видам, 2016 (оценка) год, % от натурального выражения 19

Диаграмма 8. Структура рынка маргаринов для В2В по видам, 2016 (оценка) год, % от стоимостного выражения 20

Диаграмма 9. Структура рынка маргаринов для В2В по федеральным округам, 2016 (оценка) год, % от натурального выражения 21

Диаграмма 10. Структура рынка маргаринов для В2В по федеральным округам, 2016 (оценка) год, % от стоимостного выражения 22

Диаграмма 11. Структура рынка маргаринов для В2В по каналам сбыта, 2016 (оценка) год, % от натурального выражения 23

Диаграмма 12. Объем и динамика импорта маргаринов для B2B, 2014-2016 (3 кв.) гг., в натуральном выражении 25

Диаграмма 13. Объем и динамика импорта маргаринов для B2B, 2014-2016 (3 кв.) гг., в стоимостном выражении 26

Диаграмма 14. Структура импорта по странам производителям, 2016 г. (3 кв.), % от натурального выражения 27

Диаграмма 15. Структура импорта по компания производителям, 2016 г. (3 кв.), % от натурального выражения 28

Диаграмма 16. Структура импорта по компания получателям, 2016 г. (3 кв.), % от натурального выражения 30

Диаграмма 17. Объем и динамика экспорта маргаринов для B2B, 2014-2016 (3 кв.) гг., в натуральном выражении 31

Диаграмма 18. Структура экспорта по странам получателям, 2016 г. (3 кв.), % от натурального выражения 33

Диаграмма 19. Структура экспорта по компаниям отправителям, 2016 г. (3 кв.), % от натурального выражения 35

Диаграмма 20. Структура экспорта по компаниям получателям, 2016 г. (3 кв.), % от натурального выражения 37

Диаграмма 21. Структура экспорта по видам маргарина, 2016 г. (3 кв.), % от натурального выражения 38

Диаграмма 22. Объем и динамика производства маргаринов для B 2 B , 2014-2016 (оценка) гг. в натуральном выражении 40

Диаграмма 23. Объем и динамика производства маргаринов для B 2 B , 2014-2016 (оценка) гг. в стоимостном выражении 41

Диаграмма 24. Структура производства маргарина для В2В сегмента по производителям, 2015 год, % от натурального выражения 42

Диаграмма 25. Структура производства маргарина для В2В сегмента по производителям, 2015 год, % от стоимостного выражения 43

Диаграмма 26. Структура производства маргарина для В2В сегмента по видам, 2015 год, % от натурального выражения 44

Диаграмма 27. Структура производства маргаринов для В2В сегмента по федеральным округам, 2015 год, % от натурального выражения 45

Диаграмма 28. Структура производства маргаринов для В2В сегмента по федеральным округам, 2015 год, % от стоимостного выражения 46

Диаграмма 29. Структура производства маргарина для В2В сегмента по основным производителям, 2016 (оценка) год, % от натурального выражения 49

Диаграмма 30. Структура производства маргарина для В2В сегмента по основным производителям, 2016 (оценка) ГОД, % от стоимостного выражения 50

Приложения (таблиц

Таблица 1. Объем и динамика рынка маргарина для В2В сегмента, 2014-2016 (оценка) гг. в натуральном выражении 10

Таблица 2. Объем и динамика рынка маргарина для В2В сегмента, 2014-2016 (оценка) гг. в стоимостном выражении 11

Таблица 3. Показатели для расчета ёмкости рынка маргаринов для B 2 B сегмента 12

Таблица 4. Структура рынка маргаринов для В2В по крупнейшим игрокам, 2015-2016 (оценка) гг., в натуральном выражении 15

Таблица 5. Структура рынка маргаринов для В2В по крупнейшим игрокам, 2015-2016 (оценка) гг., в стоимостном выражении 16

Таблица 6. Структура рынка маргаринов для В2В по видам, 2015-2016 (оценка) гг., в натуральном выражении 18

Таблица 7. Структура рынка маргаринов для В2В по видам, 2015-2016 (оценка) гг., в стоимостном выражении 18

Таблица 8. Структура рынка маргаринов для В2В по федеральным округам, 2015-2016 (оценка) гг., в натуральном выражении 20

Таблица 9. Структура рынка маргаринов для В2В по федеральным округам, 2015-2016 (оценка) гг., в стоимостном выражении 21

Таблица 10. Коды ТНВЭД по виду продукции «Маргарин; пригодные для употребления в пищу смеси или готовые продукты из животных или растительных жиров, или масел или фракций различных жиров или масел данной группы» 23

Таблица 11. Объем и динамика импорта маргаринов для B 2 B , 2014-2016 (3 кв.) гг. в натуральном выражении 24

Таблица 12. Объем и динамика импорта маргаринов для B 2 B , 2014-2016 (3 кв.) гг. в стоимостном выражении 24

Таблица 13. Структура импорта по странам производителям, 2015-2016 (3 кв.) гг. 25

Таблица 14. Структура импорта по компаниям производителям, 2015-2016 (3 кв.) гг. 26

Таблица 15. Структура импорта по компаниям получателям, 2015-2016 (3 кв.) гг. 28

Таблица 16. Структура импорта по видам маргарина, 2015-2016 (3 кв.) гг. 29

Таблица 17. Объем и динамика экспорта маргаринов для B 2 B , 2014-2016 (3 кв.) гг. в натуральном выражении 30

Таблица 18. Объем и динамика экспорта маргаринов для B 2 B , 2014-2016 (3 кв.) гг. в стоимостном выражении 31

Таблица 19. Объем и динамика экспорта маргаринов для B2B, 2014-2016 (3 кв.) гг., в стоимостном выражении 31

Таблица 20. Структура экспорта по странам получателям, 2015-2016 (3 кв.) гг. 32

Таблица 21. Структура экспорта по компаниям отправителям, 2015-2016 (3 кв.) гг. 33

Таблица 22. Структура экспорта по компаниям получателям, 2015-2016 (3 кв.) гг. 35

Таблица 23. Структура экспорта по видам маргарина, 2015-2016 (3 кв.) гг. 36

Таблица 24. Объем и динамика производства маргаринов для B 2 B , 2014-2016 (оценка) гг. в натуральном выражении 38

Таблица 25. Объем и динамика производства маргаринов для B 2 B , 2014-2016 (оценка) гг. в стоимостном выражении 39

Таблица 26. Структура производства маргаринов для В2В сегмента по крупнейшим получателям, 2015 год, в натуральном выражении 40

Таблица 27. Структура производства маргаринов для В2В сегмента по крупнейшим получателям, 2015 год, в стоимостном выражении 42

Таблица 28. Структура производства маргаринов для В2В сегмента по крупнейшим получателям, 2015 год 43

Таблица 29. Структура производства маргаринов для В2В сегмента по федеральным округам, 2015 год, в натуральном выражении 44

Таблица 30. Структура производства маргаринов для В2В сегмента по федеральным округам, 2015 год, в стоимостном выражении 45

Таблица 40. Оценка объема и динамики производства маргарина для В2В сегмента основными производителями в РФ, 2014-2016 (оценка) гг., в натуральном выражении 47

Таблица 41. Оценка объема и динамики производства маргарина для В2В сегмента основными производителями в РФ, 2014-2016 (оценка) гг., в стоимостном выражении 48

Таблица 42. Текущие цены производителей маргарина для В2В сегмента 49

Таблица 43. География поставок продукции основных компаний-производителей 51

Y

1. Общая информация по рынку маргарина в сегменте B2B в Российской Федерации, 2014-2016 (оценка)

1.1. Основные характеристики анализируемого рынка

Масложировая промышленность является одной из ведущих отраслей пищевой промышленности Российской Федерации, в состав которой входят предприятия, оснащенные передовым оборудованием и вырабатывающие высококачественную, и разнообразную продукцию с использованием современных технологий производства.

Производство продукции на основе растительных масел (маргаринов, жиров специального назначения (кондитерских, хлебопекарных, кулинарных), заменителей молочного жира, заменителей и эквивалентов масла какао) является одним из наиболее динамично развивающихся сегментов масложировой отрасли. Основными потребителями маргариновой продукции и жиров специального назначения являются кондитерская, молочная, хлебопекарная, пищеконцентратная, консервная и другие отрасли пищевой промышленности, а также предприятия общественного питания.

У России есть существенное преимущество в производстве маргарина, так как она является второй страной в мире по производству ключевого элемента – подсолнечного масла. За последние три года страна существенно увеличила производство всего маргарина (как для розницы, так и для промышленного производства), став нетто-экспортером в 2014 году, сообщает Oil World. В 2014 году в России по некоторым оценкам 1 было произведено ... тонн маргариновой продукции, ... тонн спредов, ... тонн жиров и смесей топленых. Экспорт маргариновой продукции в 2014 году составил ... тонн, импорт - ... тонн. В 2015 и 2016 гг. также наблюдался …

К маргариновой продукции отраслевые организации относят маргарин (промышленный и фасованный для розницы), спред и, зачастую, заменители молочного жира. В данном исследовании рассмотрен маргарин для сегмента B 2 B (фасовка: монолиты), а также включены маргарины упаковкой 1000 гр. Маргарин, фасованный в пачки 1000 гр., по мнению экспертов отрасли, закупают мелкие пекарни и кондитерские.

Основными производителями маргарина для B 2 B являются крупные масложировые холдинги: …

На рынке существует большое множество промышленных маргаринов, которые можно разделить по их назначению: маргарины для песочного теста, маргарины для слоеного теста, маргарины для производства кремов и пр. Ведущие компании соперничают друг с другом в инновациях и качестве производства промышленных маргаринов.

1.2. Оценка объема и динамики рынка, 2014-2016 (оценка) (в натуральном и стоимостном выражении)

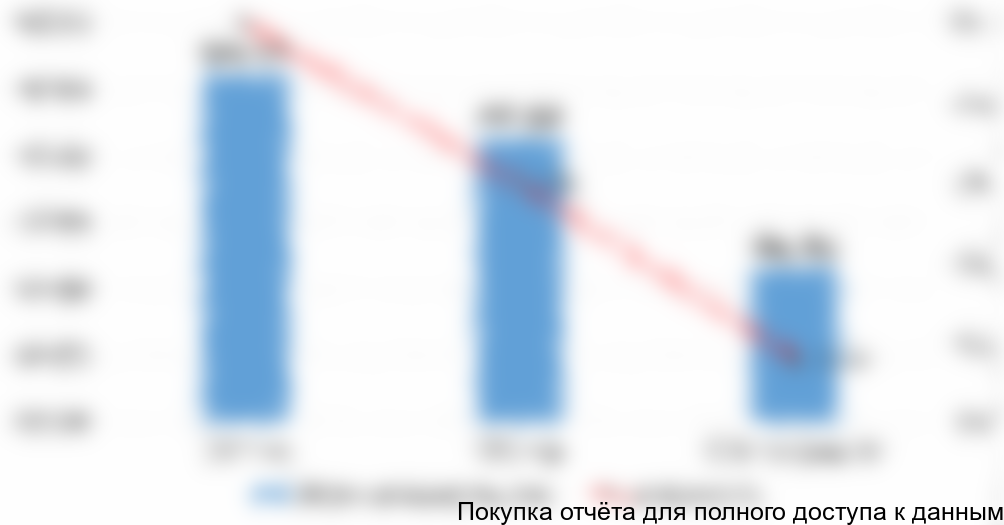

Объем рынка маргаринов для B 2 B сегмента в 2016 году оценивается экспертами отрасли и аналитиками компании MegaResearch на уровне ... тонн в натуральном выражении. Объем рынка сократился с 2014 года на **%. Подробнее см. на диаграмме и в таблице ниже.

Таблица 1. Объем и динамика рынка маргарина для В2В сегмента, 2014-2016 (оценка) гг. в натуральном выражении

|

2014, тонн |

2015, тонн |

динамика, % |

2016, тонн |

динамика, % |

|

|

Импорт |

|||||

|

Экспорт |

|||||

|

Отечественное производство |

|||||

|

Объем рынка |

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 1. Объем и динамика рынка маргарина для В2В сегмента, 2014-2016 (оценка) гг. в натуральном выражении

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

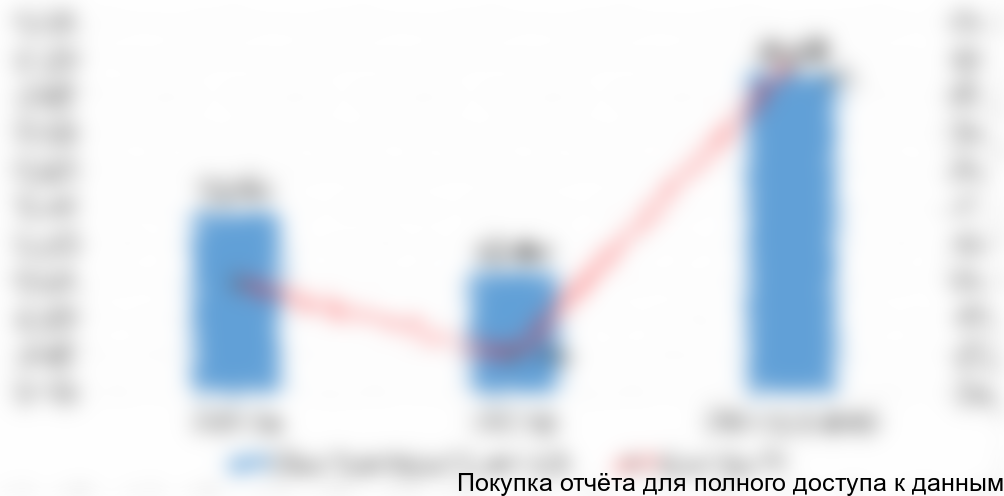

В стоимостном выражении объем рынка также показал небольшую отрицательную динамику в 2015 году – …

Таблица 2. Объем и динамика рынка маргарина для В2В сегмента, 2014-2016 (оценка) гг. в стоимостном выражении

|

2014, млн. руб. |

2015, млн. руб. |

динамика, % |

2016, млн. руб. |

динамика, % |

|

|

Импорт |

|||||

|

Экспорт |

|||||

|

Отечественное производство |

|||||

|

Объем рынка |

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 2. Объем и динамика рынка маргарина для В2В сегмента, 2014-2016 (оценка) гг. в стоимостном выражении

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

1.3. Емкость рынка (в натуральном и стоимостном выражении)

Емкость рынка – это важный показатель для оценки привлекательности рынка, который демонстрирует потенциальный объем рынка (объем потребления) в долгосрочной перспективе при наилучших условиях. Фактически показатель емкости рынка демонстрирует то, каким может быть объем рынка в течение определенного периода времени при наиболее благоприятном развитии факторов, которые оказывают влияние на рынок.

Оценить потенциальную емкость рынка маргаринов для В2В сегмента можно исходя из среднего ежегодного показателя по потреблению кондитерских изделий на душу населения, которое, по информации Центра исследований кондитерского рынка, составляет около … кг/чел. Также, для оценки емкости рынка был рассчитан показатель среднего расхода промышленных маргаринов на 10 кг готовой продукции, который составил … кг.

Таблица 3. Показатели для расчета ёмкости рынка маргаринов для B 2 B сегмента

|

Показатели |

Значения |

|

Среднее потребление кондитерских изделий (без учета шоколада и карамели) на душу населения в РФ в год, кг/чел |

|

|

Численность населения в РФ, 2016 год |

|

|

Средний расход сырья на 10 кг готовой продукции, кг |

|

|

Среднее потребление кондитерских изделий россиянами, 2016 год, кг |

|

|

Потенциальная емкость рынка промышленных маргаринов в РФ, 2016 год, тонн |

|

|

Объем рынка промышленных маргаринов в РФ, 2016 год, тонн |

Источник: Центр исследований кондитерского рынка, официальный сайт НМЖК, мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Исходя из данных приведенных выше, потенциальная емкость рынка маргаринов для В2В сегмента в России в 2016 году составила …

Диаграмма 3. Емкость рынка маргарина для В2В сегмента в натуральном выражении, 2016 год

Источник: Центр исследований кондитерского рынка, официальный сайт НМЖК, мнения экспертов отрасли, оценка и расчеты компании MegaResearch

В стоимостном выражении емкость рынка маргаринов для В2В сегмента составила …

Диаграмма 4. Емкость рынка маргарина для В2В сегмента в стоимостном выражении, 2016 год

Источник: Центр исследований кондитерского рынка, официальный сайт НМЖК, мнения экспертов отрасли, оценка и расчеты компании MegaResearch

1.4. Оценка текущих тенденций и перспектив развития рынка

Основные тенденции рынка:

[информация представлена в полной версии исследования]

1.5. Оценка факторов, влияющих на рынок

Основными факторами, влияющими на рынок маргаринов для В2В сегмента, являются:

…

1.6. Структура рынка, 2015, 2016 (оценочные данные) (в натуральном и стоимостном выражении):

1.6.1. по крупнейшим игрокам

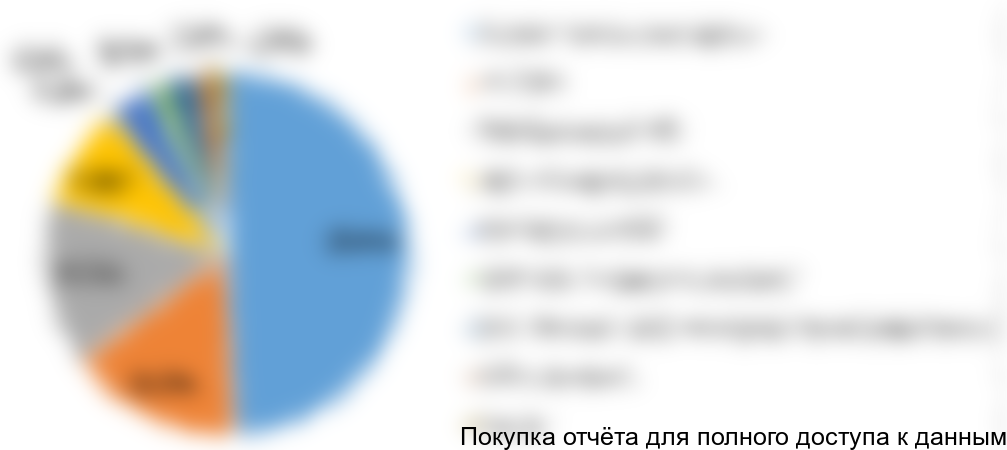

Основную долю в объеме рынка маргаринов для В2В сегмента в натуральном выражении в 2015-2016 гг. занимает …

Таблица 4. Структура рынка маргаринов для В2В по крупнейшим игрокам, 2015-2016 (оценка) гг., в натуральном выражении

|

Производители |

2015, тонн |

доля, % |

2016, тонн |

доля, % |

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

НПО «Маргарон» |

||||

|

ОАО "Производственный холдинг Здрава" |

||||

|

Прочие |

||||

|

Общий объем рынка |

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 5. Структура рынка маргаринов для В2В по крупнейшим игрокам, 2016 (оценка) гг., % от натурального выражения

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

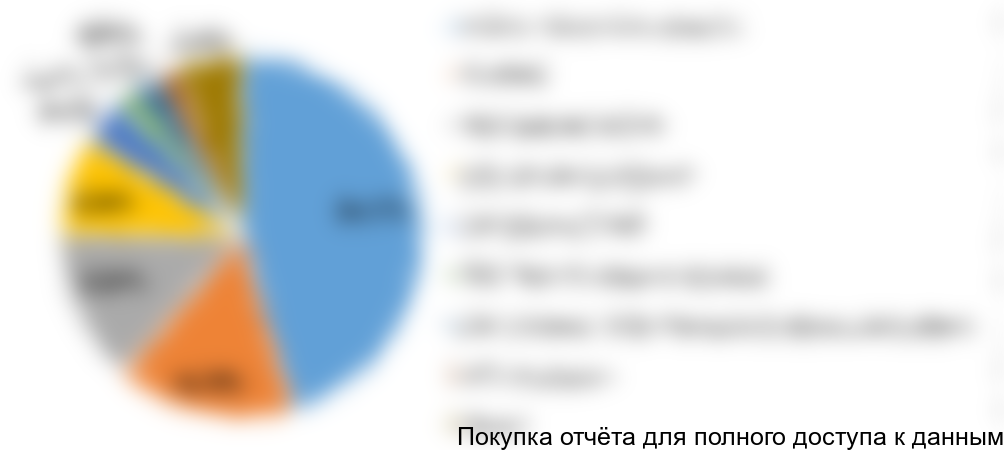

Рейтинг крупнейших игроков рынка маргарина для В2В по показателям объема в стоимостном выражении совпадает с показателями в натуральных единицах. Так наибольшую долю в объеме рынка занимает …

Таблица 5. Структура рынка маргаринов для В2В по крупнейшим игрокам, 2015-2016 (оценка) гг., в стоимостном выражении

|

Производители |

2015, млн. руб. |

доля, % |

2016, млн. руб. |

доля, % |

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

ХХХ |

||||

|

НПО «Маргарон» |

||||

|

ОАО "Производственный холдинг Здрава" |

||||

|

Прочие |

||||

|

Общий объем рынка |

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 6. Структура рынка маргаринов для В2В по крупнейшим игрокам, 2016 (оценка) гг., % от стоимостного выражения

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

1.6.2. по видам маргарина (твердый, мягкий, жидкий)

По консистенции выделяют следующие маргарины:

твёрдые – …

мягкие – …

жидкие. …

Основную долю в объеме рынка уже на протяжении многих лет занимают …

Таблица 6. Структура рынка маргаринов для В2В по видам, 2015-2016 (оценка) гг., в натуральном выражении

|

Вид |

2015 год |

2016 год (оценка) |

||

|

тонн |

доля, % |

тонн |

доля, % |

|

|

ТВЕРДЫЙ |

||||

|

МЯГКИЙ |

||||

|

ЖИДКИЙ |

||||

|

Общий объем рынка |

||||

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 7. Структура рынка маргаринов для В2В по видам, 2016 (оценка) год, % от натурального выражения

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Подробнее со структурой рынка маргарина для В2В в стоимостном выражении можно ознакомиться на диаграмме и в таблице ниже.

Таблица 7. Структура рынка маргаринов для В2В по видам, 2015-2016 (оценка) гг., в стоимостном выражении

|

объем рынка |

2015 год |

2016 год (оценка) |

|||

|

млн. руб. |

доля, % |

млн. руб. |

доля, % |

||

|

ТВЕРДЫЙ |

|||||

|

МЯГКИЙ |

|||||

|

ЖИДКИЙ |

|||||

|

Общий объем рынка |

|||||

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 8. Структура рынка маргаринов для В2В по видам, 2016 (оценка) год, % от стоимостного выражения

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

1.6.3. по федеральным округам

В 2016 году наибольшую долю в объеме рынка маргаринов для В2В занимал …

Таблица 8. Структура рынка маргаринов для В2В по федеральным округам, 2015-2016 (оценка) гг., в натуральном выражении

|

Федеральные округа |

2015 год |

2016 год (оценка) |

||

|

тонн |

доля, % |

тонн |

доля, % |

|

|

ЦФО |

||||

|

ПФО |

||||

|

СЗФО |

||||

|

ЮФО |

||||

|

УФО |

||||

|

СФО |

||||

|

СКФО |

||||

|

ДФО |

||||

|

КФО |

||||

|

Общий объем рынка |

||||

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 9. Структура рынка маргаринов для В2В по федеральным округам, 2016 (оценка) год, % от натурального выражения

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

В стоимостном выражении основные доли от общего объёма рынка маргаринов для В2В также занимают …

Таблица 9. Структура рынка маргаринов для В2В по федеральным округам, 2015-2016 (оценка) гг., в стоимостном выражении

|

Федеральные округа |

2015 год |

2016 год (оценка) |

|||

|

млн. руб. |

доля, % |

млн. руб. |

доля, % |

||

|

ЦФО |

|||||

|

ПФО |

|||||

|

СЗФО |

|||||

|

ЮФО |

|||||

|

УФО |

|||||

|

СФО |

|||||

|

СКФО |

|||||

|

ДФО |

|||||

|

КФО |

|||||

|

Общий объем рынка |

|||||

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 10. Структура рынка маргаринов для В2В по федеральным округам, 2016 (оценка) год, % от стоимостного выражения

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

1.6.4. по каналам сбыта (сетевой ритейл с собственным пищевым производством, предприятия общественного питания (столовые, кафе, рестораны и т.д.), промышленные предприятия (кондитерские, хлебобулочные, молочные и т.п.))

Российский хлебобулочный и кондитерский рынки можно сравнить с американским. В США на долю промышленного производства приходится …

В 2016 году на долю промышленных предприятий приходилось около …

Диаграмма 11. Структура рынка маргаринов для В2В по каналам сбыта, 2016 (оценка) год, % от натурального выражения

Источник: ФТС РФ, ФСГС РФ, аналитические данные отраслевых организаций (Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Эксперты отрасли отмечают, что ...

2. Анализ внешнеторговых поставок на рынке маргарина в сегменте B2B в Российской Федерации, 2014 — третий квартал 2016 (оценка)

Согласно данным Федеральной Таможенной статистики, маргарин в товарной номенклатуре внешнеэкономической деятельности (ТНВЭД) имеют код 1517 « Маргарин; пригодные для употребления в пищу смеси или готовые продукты из животных или растительных жиров, или масел или фракций различных жиров или масел данной группы ».

Таблица 10. Коды ТНВЭД по виду продукции «Маргарин; пригодные для употребления в пищу смеси или готовые продукты из животных или растительных жиров, или масел или фракций различных жиров или масел данной группы»

|

Код ТНВЭД |

Пояснение кодам ТНВЭД |

|

1517101000 |

|

|

1517909300 |

|

|

1517109000 |

|

|

1517909900 |

Источник: ФТС РФ

Ниже в пунктах 2.1 - 2.4 рассмотрены объемы импорта и экспорта продукции по кодам ТНВЭД обозначенным выше .

2.1. Объем и динамика импорта, 2014 — третий квартал 2016 (в натуральном и стоимостном выражении)

Объем импорта маргарина для В2В сегмента по итогам 2015 года составил …

Таблица 11. Объем и динамика импорта маргаринов для B 2 B , 2014-2016 (3 кв.) гг. в натуральном выражении 2

|

|

2014 год |

2015 год |

2016 год, 3 кв |

||||

|

кг |

кг |

динамика, % |

кг |

динамика, % |

|||

|

ИМПОРТ |

|||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 12. Объем и динамика импорта маргаринов для B2B, 2014-2016 (3 кв.) гг., в натуральном выражении

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

В стоимостном выражении объем импорта маргаринов для В2В сегмента в 2015 году составил ...

Таблица 12. Объем и динамика импорта маргаринов для B 2 B , 2014-2016 (3 кв.) гг. в стоимостном выражении

|

|

2014 год |

2015 год |

2016 год, 3 кв |

||

|

USD |

USD |

динамика, % |

USD |

динамика, % |

|

|

ИМПОРТ |

|||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 13. Объем и динамика импорта маргаринов для B2B, 2014-2016 (3 кв.) гг., в стоимостном выражении

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

2.2. Структура импорта, 2015, 2016 (три квартала) (в натуральном и стоимостном выражении):

2.2.1. по странам производителям

Наибольший объем ввезенного маргарина для В2В сегмента в 2015 году был изготовлен …

Таблица 13. Структура импорта по странам производителям, 2015-2016 (3 кв.) гг.

|

Страна производства |

2015 год |

2016 год 3 кв . |

||||||

|

кг |

доля, % |

USD |

доля, % |

кг |

доля, % |

USD |

доля, % |

|

|

ИТАЛИЯ |

||||||||

|

ПОЛЬША |

||||||||

|

ГЕРМАНИЯ |

||||||||

|

СЕРБИЯ |

||||||||

|

УКРАИНА |

||||||||

|

НИДЕРЛАНДЫ |

||||||||

|

БЕЛЬГИЯ |

||||||||

|

ШВЕЦИЯ |

||||||||

|

КОРЕЯ |

||||||||

|

ТУРЦИЯ |

||||||||

|

ПРОЧИЕ (+Разные) |

||||||||

|

Общий объем импорта |

||||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 14. Структура импорта по странам производителям, 2016 г. (3 кв.), % от натурального выражения

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

2.2.2. по компаниям производителям

В 2015 году основной объем импортируемого маргарина был произведен …

В 2016 году …

Таблица 14. Структура импорта по компаниям производителям, 2015-2016 (3 кв.) гг.

|

Компания производитель |

2015 год |

2016 год 3 кв . |

|||||||

|

кг |

доля, % |

USD |

доля, % |

кг |

доля, % |

USD |

доля, % |

||

|

LOTTE FOODS CO LTD |

|||||||||

|

VANDEMOORTELE NEDERLAND BV |

|||||||||

|

НЕ УКАЗАНО |

|||||||||

|

Общий объем импорта |

|||||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 15. Структура импорта по компания производителям, 2016 г. (3 кв.), % от натурального выражения

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

2.2.3. по компаниям получателям

В 2015 году наибольший объем импорта маргарина для В2В сегмента был получен компаний …

В 2016 году объем получения импортного маргарина компанией …

Таблица 15. Структура импорта по компаниям получателям, 2015-2016 (3 кв.) гг.

|

Компания получатель |

2015 год |

2016 год 3 кв . |

||||||

|

кг |

доля, % |

USD |

доля, % |

кг |

доля, % |

USD |

доля, % |

|

|

ООО "ПАРТИКА" |

||||||||

|

ООО "ИНФИНИТИ" |

||||||||

|

Другие получатели |

||||||||

|

Общий объем импорта |

||||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 16. Структура импорта по компания получателям, 2016 г. (3 кв.), % от натурального выражения

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

2.2.4. по видам маргарина (твердый, мягкий, жидкий)

Наибольший объем импортируемого маргарина за период 2015 - 3 кв. 2016 гг. приходился на …

Таблица 16. Структура импорта по видам маргарина, 2015-2016 (3 кв.) гг.

|

Вид |

2015 год |

2016 год 3 кв . |

||||||

|

кг |

доля, % |

USD |

доля, % |

кг |

доля, % |

USD |

доля, % |

|

|

ТВЕРДЫЙ |

||||||||

|

ЖИДКИЙ |

||||||||

|

МЯГКИЙ |

||||||||

|

Общий объем импорта |

||||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

2.3. Объем и динамика экспорта, 2014 — третий квартал 2016 (в натуральном и стоимостном выражении)

Объем экспорта маргарина для В2В сегмента по итогам 2015 года составил …

Таблица 17. Объем и динамика экспорта маргаринов для B 2 B , 2014-2016 (3 кв.) гг. в натуральном выражении

|

|

2014 год |

2015 год |

2016 год 3 кв. |

||

|

кг |

кг |

динамика, % |

кг |

динамика, % |

|

|

ЭКСПОРТ |

|||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 17. Объем и динамика экспорта маргаринов для B2B, 2014-2016 (3 кв.) гг., в натуральном выражении

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

В стоимостном выражении объем экспорта маргарина для В2В сегмента в 2015 году составил …

Таблица 18. Объем и динамика экспорта маргаринов для B 2 B , 2014-2016 (3 кв.) гг. в стоимостном выражении

|

|

2014 год |

2015 год |

2016 год 3 кв. |

|||

|

USD |

USD |

динамика, % |

USD |

динамика, % |

||

|

ЭКСПОРТ |

||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Таблица 19. Объем и динамика экспорта маргаринов для B2B, 2014-2016 (3 кв.) гг., в стоимостном выражении

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

2.4. Структура экспорта, 2015, 2016 (три квартала) (в натуральном и стоимостном выражении):

2.4.1. по странам получателям

Основными странами-получателями маргарина, экспортируемого из России, за исследуемый период выступают: …

Таблица 20. Структура экспорта по странам получателям, 2015-2016 (3 кв.) гг.

|

Страна получатель |

2015 год |

2016 год 3 кв . |

|||||||

|

кг |

доля, % |

USD |

доля, % |

кг |

доля, % |

USD |

доля, % |

||

|

УКРАИНА |

|||||||||

|

МОНГОЛИЯ |

|||||||||

|

СЕРБИЯ |

|||||||||

|

ТУРКМЕНИЯ |

|||||||||

|

УЗБЕКИСТАН |

|||||||||

|

ТАДЖИКИСТАН |

|||||||||

|

ГРУЗИЯ |

|||||||||

|

МОЛДОВА, РЕСПУБЛИКА |

|||||||||

|

КИТАЙ |

|||||||||

|

АЗЕРБАЙДЖАН |

|||||||||

|

РУМЫНИЯ |

|||||||||

|

Другие страны получения |

|||||||||

|

Общий объем экспорта |

|||||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 18. Структура экспорта по странам получателям, 2016 г. (3 кв.), % от натурального выражения

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

2.4.2. по компаниям отправителям

Основными компаниями-отправителями маргарина для В2В сегмента из РФ по итогам 9 мес. 2016 года являлись …

В 2015 году в тройку лидеров по компаниям-отправителям входила компания …

Таблица 21. Структура экспорта по компаниям отправителям, 2015-2016 (3 кв.) гг.

|

Компания отправитель |

2015 год |

2016 год 3 кв . |

||||||||

|

кг |

доля, % |

USD |

доля, % |

кг |

доля, % |

USD |

доля, % |

|||

|

АО "НИЖЕГОРОДСКИЙ МАСЛОЖИРОВОЙ КОМБИНАТ" |

||||||||||

|

ООО "АГРОКОСМ-РУСЬ" |

||||||||||

|

Другие отправители |

||||||||||

|

Общий объем экспорта |

||||||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 19. Структура экспорта по компаниям отправителям, 2016 г. (3 кв.), % от натурального выражения

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

2.4.3. по компаниям получателям

16,7% маргарина для В2В сегмента в натуральном выражении экспортированного из РФ за 3 квартала 2016 года было получено …

Таблица 22. Структура экспорта по компаниям получателям, 2015-2016 (3 кв.) гг.

|

Компания-получатель |

2015 год |

2016 год 3 кв . |

|||||||

|

кг |

доля, % |

USD |

доля, % |

кг |

доля, % |

USD |

доля, % |

||

|

ООО "ШВИДИ" |

|||||||||

|

ДП "ТОР" |

|||||||||

|

Другие получатели |

|||||||||

|

Общий объем экспорта |

|||||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 20. Структура экспорта по компаниям получателям, 2016 г. (3 кв.), % от натурального выражения

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

2.4.4. по видам маргарина (твердый, мягкий, жидкий)

Основной объем экспортируемого из РФ маргарина для В2В сегмента – …

Таблица 23. Структура экспорта по видам маргарина, 2015-2016 (3 кв.) гг.

|

Вид маргарина |

2015 год |

2016 год 3 кв . |

|||||||

|

кг |

доля, % |

USD |

доля, % |

кг |

доля, % |

USD |

доля, % |

||

|

ТВЕРДЫЙ |

|||||||||

|

МЯГКИЙ |

|||||||||

|

ЖИДКИЙ |

|||||||||

|

Общий объем экспорта |

|||||||||

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

Диаграмма 21. Структура экспорта по видам маргарина, 2016 г. (3 кв.), % от натурального выражения

Источник: ФТС РФ, анализ и расчеты компании MegaResearch

3. Анализ производства на рынке маргарина в сегменте B2B в Российской Федерации, 2014-2016 (оценка)

3.1. Объем и динамика производства, 2014-2016 (оценка) (в натуральном и стоимостном выражении)

Ввиду отсутствия официальных статистических данных по производству маргарина для В2В сегмента, оценка объемов и динамики данного показателя производилась на основании информации специализированных отраслевых порталов, данных из официальных отчетов компаний-производителей, мнений экспертов и участников отрасли.

За исследуемый период объем отечественного производства маргарина для В2В сегмента показывает отрицательную динамику, так в 2015 году объем производства сократился на …

Таблица 24. Объем и динамика производства маргаринов для B 2 B , 2014-2016 (оценка) гг. в натуральном выражении

|

2014, тонн |

2015, тонн |

динамика, % |

2016, тонн |

динамика, % |

|

|

Производство |

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 22. Объем и динамика производства маргаринов для B 2 B , 2014-2016 (оценка) гг. в натуральном выражении

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

В стоимостном выражении объем производства маргарина для В2В сегмента покажет, по мнению аналитиков компании MegaResearch, …

Таблица 25. Объем и динамика производства маргаринов для B 2 B , 2014-2016 (оценка) гг. в стоимостном выражении

|

2014, млн. руб. |

2015, млн. руб. |

динамика, % |

2016, млн. руб. |

динамика, % |

|

|

Производство |

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

Диаграмма 23. Объем и динамика производства маргаринов для B 2 B , 2014-2016 (оценка) гг. в стоимостном выражении

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, оценка и расчеты компании MegaResearch

3.2. Структура производства, 2015 (в натуральном и стоимостном выражении):

3.2.1. по крупнейшим игрокам

В 2015 году, по оценкам компании MegaResearch, наибольшую долю в объеме российского производства маргарина для В2В сегмента занимали: …

ОАО «…» за этот период произвел …

Таблица 26. Структура производства маргаринов для В2В сегмента по крупнейшим получателям, 2015 год, в натуральном выражении

|

Производители |

2015 год |

|

|

тонн |

доля, % |

|

|

НПО «Маргарон» |

||

|

ОАО "Производственный холдинг Здрава" |

||

|

Прочие |

||

|

Общий объем производства |

||

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

Диаграмма 24. Структура производства маргарина для В2В сегмента по производителям, 2015 год, % от натурального выражения

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

Основные крупные производители маргарина для В2В сегмента занимают те же места в рейтинге по объему производства в стоимостном выражении, что и в натуральном. Чуть ниже доля …

Таблица 27. Структура производства маргаринов для В2В сегмента по крупнейшим получателям, 2015 год, в стоимостном выражении

|

Производители |

2015 год |

|

|

тыс. руб. |

доля, % |

|

|

Прочие |

||

|

Общий объем производства |

||

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

Диаграмма 25. Структура производства маргарина для В2В сегмента по производителям, 2015 год, % от стоимостного выражения

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

3.2.2. по видам маргарина (твердый, мягкий, жидкий)

Структура производства маргарина по видам в 2015 году определялась на основе ассортимента компаний производителей, данных о производстве промышленного маргарина по видам ФСГС РФ, а также на основании экспертных интервью с представителями компаний-производителей. Данные в натуральном и стоимостном выражении представлены в таблице ниже.

Таблица 28. Структура производства маргаринов для В2В сегмента по крупнейшим получателям, 2015 год

|

Вид маргарина |

тонн |

доля, % |

млн. руб. |

доля, % |

|

ТВЕРДЫЙ |

||||

|

МЯГКИЙ |

||||

|

ЖИДКИЙ |

||||

|

Общий объем производства |

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

Основной объем произведенного в 2015 году маргарина приходился на …

Диаграмма 26. Структура производства маргарина для В2В сегмента по видам, 2015 год, % от натурального выражения

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

3.2.3. по федеральным округам

Наибольшие мощности по производству маргарина сосредоточены в …

Таблица 29. Структура производства маргаринов для В2В сегмента по федеральным округам, 2015 год, в натуральном выражении

|

Федеральный округ |

2015 год |

|

|

тонн |

доля, % |

|

|

ПФО |

||

|

ЦФО |

||

|

УФО |

||

|

СФО |

||

|

СЗФО |

||

|

Другие ФО |

||

|

Общий объем производства |

||

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

Диаграмма 27. Структура производства маргаринов для В2В сегмента по федеральным округам, 2015 год, % от натурального выражения

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

В стоимостном выражении наибольшие доля в объеме производства маргарина для В2В сегмента также занимают …

Таблица 30. Структура производства маргаринов для В2В сегмента по федеральным округам, 2015 год, в стоимостном выражении

|

|

2015 год |

|

|

млн. руб. |

доля, % |

|

|

ПФО |

||

|

ЦФО |

||

|

УФО |

||

|

СФО |

||

|

СЗФО |

||

|

Другие ФО |

||

|

Общий объем производства |

||

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

Диаграмма 28. Структура производства маргаринов для В2В сегмента по федеральным округам, 2015 год, % от стоимостного выражения

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

3.3. Крупнейшие игроки, представленные на рынке, ТОП-15:

3.3.1. Профиль компании (наименование, местоположение, контактные данные, краткое описание, основные направления деятельности, краткое описание производимой/продаваемой продукции, финансовые показатели деятельности (при наличии официальной отчетности))

[информация представлена в полной версии исследования]

3.3.2. Оценка объема и динамики производства, 2014-2016 (оценка) (в натуральном и стоимостном выражении)

За исследуемый период с 2015 по 2016 гг. только три компании из рассмотренных нарастили объемы производства маргарина для В2В сегмента, это лидер отрасли …

Таблица 40. Оценка объема и динамики производства маргарина для В2В сегмента основными производителями в РФ, 2014-2016 (оценка) гг., в натуральном выражении

|

Производители |

2014 год |

2015 год |

2016 год |

|||||

|

тонн |

доля, % |

тонн |

доля, % |

тонн |

доля, % |

|||

|

Прочие |

||||||||

|

Общий объем производства |

||||||||

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

В долевом соотношении, лидерами отрасли по объемам выпуска маргарина для В2В сегмента в натуральном выражении в 2016 году являются: …

Диаграмма 29. Структура производства маргарина для В2В сегмента по основным производителям, 2016 (оценка) год, % от натурального выражения

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

В стоимостном выражении динамика объемов производства маргарина для В2В сегмента за 2014-2016 гг. практически совпадает с динамикой в натуральных показателях. Подробнее см. в таблице и на диаграмме ниже.

Таблица 41. Оценка объема и динамики производства маргарина для В2В сегмента основными производителями в РФ, 2014-2016 (оценка) гг., в стоимостном выражении

|

Производители |

2014 год |

2015 год |

2016 год |

|||||

|

тыс. руб. |

доля, % |

тыс. руб. |

доля, % |

тыс. руб. |

доля, % |

|||

|

Прочие |

||||||||

|

Общий объем производства |

||||||||

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

Диаграмма 30. Структура производства маргарина для В2В сегмента по основным производителям, 2016 (оценка) ГОД, % от стоимостного выражения

Источник: ФСГС РФ, аналитические данные отраслевых организаций ( Масложировой союз России, Масложировая Ассоциация Таможенного Союза и др.), мнения экспертов отрасли, официальные сайты производителей, оценка и расчеты компании MegaResearch

3.3.3. Ассортимент производимого маргарина

Ассортимент производимого маргарина для сегмента В2В с указанием цен на продукцию представлен в разделе 3.3.4 данного отчета.

3.3.4. Текущие цены производителя на все виды маргарина

Текущие цены производителей на маргарины для В2В сегмента указаны в таблице ниже.

Таблица 42. Текущие цены производителей маргарина для В2В сегмента

|

Наименование компании-производителя |

Наименование продукта |

Цена с НДС, руб./кг |

|

ЭФКО (дилер. ООО Русагриком) |

Маргарин для слоёного теста"Экослайс 1103-41."10кг |

|

|

ЭФКО (дилер. ООО Русагриком) |

Маргарин ст. мол. "Экоуниверсал"1003-32(Эфко),20кг |

Источник: данные производителей, прайс-листы дилеров

3.3.5. Каналы сбыта готовой продукции. География поставок

Все анализируемые предприятия осуществляют сбыт продукции посредством собственных отделов продаж, а также через развитую дистрибьюторскую сеть. География поставок продукции по компаниям указана в таблице ниже.

Таблица 43. География поставок продукции основных компаний-производителей

|

Производитель |

География поставок продукции |

Источник: официальные сайты производителей, экспертные интервью

3.4. Факторы выбора для каждого канала сбыта, сложившиеся на рынке (сетевой ритейл с собственным пищевым производством, предприятия общественного питания (столовые, кафе, рестораны и т.д.), промышленные предприятия (кондитерские, хлебобулочные, молочные и т.п.)

[информация представлена в полной версии исследования]

4. Выводы по исследованию рынка маргарина в сегменте B2B в Российской Федерации, 2014-2016 (оценка)

4.1. Законодательное регулирование и государственные программы. Влияние программы импортозамещения и экономических санкций на отрасль

[информация представлена в полной версии исследования]

4.2. Перспективы и прогноз развития рынка на 2017-2021

[информация представлена в полной версии исследования]

4.3. Выводы по исследованию

[информация представлена в полной версии исследования]

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Масложировая промышленность»

Olga specializes in marketing research projects, business plans and strategic consulting.