Маркетинговое исследование Влияние экономических и правовых условий в стране и регионах присутствия на деятельность кредитной организации

ВЛИЯНИЕ ЭКОНОМИЧЕСКИХ И ПРАВОВЫХ УСЛОВИЙ В СТРАНЕ И РЕГИОНАХ ПРИСУТСТВИЯ НА ДЕЯТЕЛЬНОСТЬ КРЕДИТНОЙ ОРГАНИЗАЦИИ

Маркетинговое исследование

Влияние экономических и правовых условий в стране и регионах присутствия на деятельность кредитной организации

Декабрь, 2016 г.

Оглавление

Оглавление 2

Методологические комментарии к исследованию 6

1. Общая текущая ситуация и тенденции развития рынка банковских услуг в России 8

2. Объем и структура рынка банковских услуг в России в 2014-2016 (п) гг. по видам: 10

3. Конкурентный анализ рынка: Основные игроки (Top-5 конкурентов), их доля на рынке в разрезе услуг (из пункта 2) 24

4. Анализ основных типов потребителей и их предпочтений на рынке банковских услуг 36

5. Основные мероприятия, нацеленные на завоевание ниши на рынке банковских услуг 38

6. Возможности и ограничения по расширению ниши и спектра банковских операций 39

7. Прогноз развития рынка банковских услуг в РФ в 2017-2018 гг. 40

Информация об исполнителе проекта 41

Перечень иллюстраций (диаграммы, схемы, рисунки)

Рисунок 1. Объем и динамика расчетных операций юридических лиц и ИП с 2014 по 9 мес.2016 года, в млрд руб. 11

Рисунок 2. Объем и динамика расчетных операций юридических лиц и ИП с 2014 по 9 мес.2016 года, в млн ед. 12

Рисунок 3. Объем и динамика рынка расчетного обслуживания юридических лиц и ИП с 2014 по 9 мес.2016 года, в млрд руб. 13

Рисунок 4. Наличный денежный оборот, проходящий через кассы структурных подразделений Банка России и кредитных организаций с 2014 по 9 мес.2016 года, в млрд руб. 14

Рисунок 5. Объем и динамика рынка кассового обслуживания юридических лиц и ИП с 2014 по 9 мес.2016 года, в млрд руб. 14

Рисунок 6. Объем и динамика переводов без открытия банковского счета для физических лиц с 2014 по 9мес.2016 года, в млрд руб. 15

Рисунок 7. Объем и динамика рынка кассового обслуживания физических лиц с 2014 по 9 мес.2016 года, в млрд руб. 16

Рисунок 8. Объем покупки-продажи валюты в рублевом эквиваленте с 2014 по 9 мес.2016 года, в млрд руб. 17

Рисунок 9. Объем и динамика услуг от предоставления в аренду специальных помещений и сейфов для хранения документов и ценностей в стоимостном выражении с 2014 по 9 мес.2016 года, в млрд руб. 18

Рисунок 10. Объем и динамика кредитования юридических лиц с 2014 по 9 мес.2016 года, в млрд руб. 19

Рисунок 11. Объем и динамика процентных доходов от кредитования юридических лиц с 2014 по 9 мес.2016 года, в млрд руб. 19

Рисунок 12. Объем и динамика оборота электронных платежей с 2014 по 9 мес.2016 года, в млрд руб. 20

Рисунок 13. Объем и динамика эмиссии предоплаченных карт с 2014 по 9 мес.2016 года, в тыс. шт. 21

Рисунок 14. Объем и динамика парка платежных терминалов с 2014 по 9 мес.2016 года, в шт. 22

Рисунок 15. Объем и динамика парка электронных терминалов и импринтеров с 2014 по 9 мес.2016 года, в шт. 22

Рисунок 16. Доля рынка ТОП-5 конкурентов по расчетному обслуживанию юридических лиц и ИП в стоимостном выражении в 2015 году 25

Рисунок 17. Доля рынка ТОП-5 конкурентов по кассовому обслуживанию юридических лиц и ИП в стоимостном выражении в 2015 году 26

Рисунок 18. Доля рынка ТОП-5 конкурентов по кассовому обслуживанию физических лиц в стоимостном выражении в 2015 году 27

Рисунок 19. Доля рынка ТОП-5 конкурентов по покупке-продаже валюты в стоимостном выражении в 2015 году 28

Рисунок 20. Доля рынка ТОП-5 конкурентов по предоставлению в аренду банковских ячеек в стоимостном выражении в 2015 году 30

Рисунок 21. Доля рынка ТОП-5 конкурентов по кредитованию юридических лиц в стоимостном выражении в 2015 году 31

Рисунок 22. Доля рынка ТОП-5 конкурентов по процентным доходам от кредитования юридических лиц в стоимостном выражении в 2015 году 32

Рисунок 23. Доля рынка ТОП-5 конкурентов по эмиссии предоплаченных карт в 2015 году 33

Рисунок 24. Доля рынка ТОП-5 банков конкурентов по парку платежных терминалов в 2015 году 34

Рисунок 25. Доля рынка ТОП-5 конкурентов по парку эквайринговых устройств в 2015 году 35

Перечень таблиц

Таблица 1. SWOT анализ текущего положения банковского рынка России 9

Таблица 2. Объемы выручки ТОП-5 конкурентов по расчетному обслуживанию юридических лиц и ИП, 2015г. 24

Таблица 3. Объемы выручки ТОП-5 конкурентов по кассовому обслуживанию юридических лиц и ИП, 2015г. 25

Таблица 4. Объем выручки ТОП-5 конкурентов по кассовому обслуживанию физических лиц в стоимостном выражении в 2015 году 27

Таблица 5. Объем конвертации ТОП-5 конкурентов по конвертации валюты в стоимостном выражении в 2015 году 28

Таблица 6. Объем выручки ТОП-5 конкурентов по предоставлению в аренду банковских ячеек в стоимостном выражении в 2015 году 29

Таблица 7 Объем выданных кредитов ТОП-5 конкурентов в стоимостном выражении в 2015 году 30

Таблица 8. Объем процентных доходов ТОП-5 конкурентов в стоимостном выражении в 2015 году 31

Таблица 9. Объем эмиссии предоплаченных карт ТОП-5 конкурентов в натуральном выражении в 2015 году 32

Таблица 10. Количество платежных терминалов ТОП-5 конкурентов в натуральном выражении в 2015 году 33

Таблица 11. Количество эквайринговых устройств ТОП-5 конкурентов в натуральном выражении в 2015 году 34

Таблица 12. Распределение планируемых к выводу на рынок услуг по типам потребителей 36

Методологические комментарии к исследованию

Настоящее исследование представляет собой маркетинговый обзор рынка банковских услуг и продуктов в России.

Период исследования – 2014-2016гг.

Актуальность исследования – декабрь 2016 года.

Объект и предмет исследования

Объект исследования является рынок банковских услуг.

Предметом исследования являются банковские услуги для юридических и физических лиц

Цели и задачи исследования

Цель исследования: получение актуальной аналитической информации о состоянии рынка.

Задачи исследования:

Оценить объем и динамику рынка;

Выявить крупнейших игроков рынка;

Выявить текущие тенденции рынка;

Методология исследования

В рамках исследования предполагается использовать следующие методы сбора информации:

Анализ открытых источников информации – «кабинетное исследование» (печатные деловые и специализированные СМИ, электронные деловые и специализированные издания, рекламные и информационные материалы компаний – участников рынка, аналитические обзорные статьи в прессе, результаты ранее проведенных маркетинговых исследований в данной области, материалы отраслевых учреждений и данные надзорных и контролирующих органов государственной власти).

Интервью с участниками рынка для подтверждения выявленных гипотез.

Источники информации

База данных государственных органов статистики (информация по производственным показателям крупных компаний, по показателям финансово-экономической деятельности более чем 4,5 млн. российских предприятий, отраслевые показатели);

Отраслевая статистика;

Данные государственных структур, в том числе Министерства экономического развития, Федеральной таможенной службы России (ФТС РФ), ОАО «РЖД»;

Специализированные базы данных Агентства «MegaResearch»;

Рейтинги;

Информационные ресурсы участников рынка;

Материалы сайтов исследуемой тематики (web-ресурсы производителей и поставщиков, электронные торговые площадки, доски объявлений, специализированные форумы, Интернет-магазины);

Региональные и федеральные СМИ;

Порталы раскрытия информации (отчетность открытых акционерных обществ);

Опросы основных участников рынка.

Общепринятые сокращения

РНКО – расчетная небанковская кредитная организация

Общая текущая ситуация и тенденции развития рынка банковских услуг в России

В конце 2014 года российская экономика подверглась воздействию ряду негативных внешних факторов, связанных с усилением геополитической напряженности, ухудшением внешнеторговых условий, а также введением США и Евросоюзом санкций, ограничивающих доступ российским банкам к международным рынкам капитала.

В результате падение ВВП России в 2015 году составило **%, в 2016 году падение ВВП ожидается на уровне **%. Все это сказалось и на падении эффективности деятельности банковского сектора, прибыль которого в 2015 году сократилась в … раза, с … рублей в 2014 году до … рублей в 2015 году.

Для банковского сектора мощными эффектами от ухудшения внешней конъюнктуры оказались девальвация национальной валюты, массовый отток рублевых вкладов населения в пользу валютных депозитов, которые были открыты в крупных государственных банках и покупки иностранной валюты, а также существенно снизилось кредитное качество заемщиков. Эти факторы разбалансировали банковский сектор и спровоцировали системный кризис. Об этом свидетельствуют данные представленные в настоящем исследовании, а также отчетность игроков банковского рынка.

Также стоит отметить, что последние 2 года сопровождались компанией по массовому отзыву лицензий кредитных организаций, в 2014 году лицензии были отозваны у 86 банков, а в 2015 – у 55.

Текущее положение банковского рынка наглядно можно представить в формате SWOT-анализа. В таблице, представленной ниже, приведены внутренние и внешние факторы банковского рынка. Внутренние факторы разложены на сильные и слабые стороны рынка, а внешние - на возможности и угрозы. Общепринятым наименованием процедуры выявления этих параметров является SWOT-анализ:

• Strengths (сильные стороны);

• Weaknesses (слабые стороны);

• Opportunities (возможности);

• Threats (угрозы).

Таблица 1. SWOT анализ текущего положения банковского рынка России

|

Внутренние факторы |

Внешние факторы |

|

Сильные стороны |

Возможности |

|

Отработанная система рефинансирования банков; Опыт кризиса 2008 — 2009 гг. (повышение качества риск-менеджмента); … … … |

Невысокий уровень проникновения банковских услуг в регионах; Проблемы европейских банков, снижение стоимости покупки бизнеса за рубежом; … … … … |

|

Слабые стороны |

Угрозы |

|

Высокая концентрация кредитных рисков (в том числе на связанных сторонах); … … … …. … … |

Недоступность европейских и американских долгосрочных финансовых ресурсов в силу санкций; Нестабильность на мировых финансовых рынках; … … |

Источник: РАНХиГС, анализ MegaResearch

Локомотивом банковского сектора в ближайшем будущем станет …

Что касается розничного кредитования, в том числе кредитно-карточного, то основные драйверы роста …

Из текущих тенденций можно выделить что наибольшей эффективности деятельности по показателю Чистая процентная маржа (ЧПМ), отражающий эффективность проводимых банком активных операций (определяемый как отношение разницы между процентными (комиссионными) доходами и процентными (комиссионными) расходами к активам банка) добились банки, …

Объем и структура рынка банковских услуг в России в 2014-2016 (п) гг. по видам:

Рынок банковских услуг имеет многомерную структуру внутреннего устройства, состоящую из разнородных рынков сбыта банковских услуг. В рамках настоящего исследования, с учетом расширения банковской деятельности РНКО, рассматриваются следующие рынки сбыта банковских услуг:

Рынок кредитных услуг. Исследуемым подвидом данной услуги является кредитование юридических лиц.

Рынок расчетно-кассовых услуг. В рамках данного рынка исследуется: расчетно-кассовое обслуживание, выпуск и обслуживание пластиковых карт (предоплаченных карт), валютное обслуживание, электронные платежи, платежные терминалы, эквайринг.

Прочие услуги. В качестве прочих услуг будет рассмотрено предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей.

Каждому из перечисленных видов услуг свойственен свой особый набор критериев оценки. Объем рынка услуги можно оценить в стоимостном (денежном) и в количественном выражении. На банковском рынке количество оказанных услуг измеряется произведенными транзакциями, количеством выданных кредитов, выпущенных пластиковых карт и т.д. Стоимостной оценкой рынка услуг является количество денежных средств, которые заплатил клиент банка за оказанные ему услуги. Эта особенность рынка банковских услуг учитывается при оценке объемов исследуемых рынков.

Расчетное обслуживание юридических лиц, индивидуальных предпринимателей (далее- ИП)

Расчетные услуги - это услуги по осуществлению расчетных операций через расчетные сети, участником которых является коммерческий банк в соответствии с используемом технологией расчетов. Каждый коммерческий банк обязательно является участником как минимум одной расчетной сети - сети ЦБ РФ. Проведение расчетов предполагает прием расчетных документов от плательщиков, их обработку, пересылку, доведение средств до конечного получателя, зачисление их на счет в банке и выдачу выписок о состоянии счета его владельцу.

В период с 2014 по 9 мес.2016 года в России объем и динамика расчетных операций юридических лиц и индивидуальных предпринимателей выглядела следующим образом:

Рисунок 1. Объем и динамика расчетных операций юридических лиц и ИП с 2014 по 9 мес.2016 года, в млрд руб.

Источник: анализ MegaResearch на основе статистики национальной платежной системы

Как видно из графика, в период с 2014 по 2015 год объем платежей от юридических лиц и ИП показал … По итогам 2016 года прогнозируется …

…

В тоже время количество платежных поручений, которое было исполнено для приведенных объемов средств …

Рисунок 2. Объем и динамика расчетных операций юридических лиц и ИП с 2014 по 9 мес.2016 года, в млн ед.

Источник: анализ MegaResearch на основе статистики национальной платежной системы

Количество платежных поручений с 2014 по 2015 год выросло на **%. В 2016 году, судя по наметившейся тенденции, их число возрастет на **% относительно уровня 2014 года.

Такая динамика для банковского бизнеса является положительным сигналом, по причине того, что комиссионные доходы прямо зависят от количества проведенных расчетных операций.

Объем и динамика рынка расчетного обслуживания юридических лиц и ИП приведена на рисунке ниже. Он складывается из доходов всех кредитных организаций России от ведения расчетных операций.

Рисунок 3. Объем и динамика рынка расчетного обслуживания юридических лиц и ИП с 2014 по 9 мес.2016 года, в млрд руб.

Источник: данные ЦБ РФ, анализ

MegaResearch

Источник: данные ЦБ РФ, анализ

MegaResearch

Согласно приведенным данным объем рынка расчетного обслуживания имеет …

Кассовое обслуживание юридических лиц, ИП (прием, выдача наличных денежных средств);

Кассовое обслуживание - это одна из основных услуг универсальных банков, которая востребована компаниями, у которых часть оборота идет в наличной форме, и для тех, кому наличные денежные средства требуются для ведения хозяйственной деятельности.

Оборот наличных денежных средств, который прошел через кассы структурных подразделений Банка России и кредитных организаций в период с 2014 по 9 мес.2016 года приведен на графике, представленном ниже.

Рисунок 4. Наличный денежный оборот, проходящий через кассы структурных подразделений Банка России и кредитных организаций с 2014 по 9 мес.2016 года, в млрд руб.

Источник: данные ЦБ РФ, анализ

MegaResearch

Источник: данные ЦБ РФ, анализ

MegaResearch

Оборот наличных денежных средств юридических лиц и ИП через кассы банковской системы России, год от года показывает …

Объем рынка услуги кассового обслуживания будет …

Рисунок 5. Объем и динамика рынка кассового обслуживания юридических лиц и ИП с 2014 по 9 мес.2016 года, в млрд руб.

Источник: данные ЦБ РФ, анализ

MegaResearch

Источник: данные ЦБ РФ, анализ

MegaResearch

Также как и в расчетном обслуживании, рынок показывает …

Кассовое обслуживание физических лиц – переводы без открытия счета;

Переводы без открытия счета осуществляются физическими лицами через банки, данные операции не должны быть связаны с предпринимательской деятельностью. Без открытия счета допускается осуществлять переводы, предназначенные для выплаты наличными, как на свое имя, так и в адрес других граждан. Также возможен перевод средств, предназначенный для зачисления на счета, открытые как на свое имя, так и на имя других физических и юридических лиц.

Объем и динамика переводов без открытия банковского счета физическими лицами, приведена на рисунке ниже.

Рисунок 6. Объем и динамика переводов без открытия банковского счета для физических лиц с 2014 по 9мес.2016 года, в млрд руб.

Источник: анализ

MegaResearch

на основе статистики национальной платежной системы

Источник: анализ

MegaResearch

на основе статистики национальной платежной системы

Динамика переводов без открытия счета физическими лицами показывает …

…

На рисунке, представленном ниже, показаны объем и динамика рынка кассового обслуживания физических лиц на основе комиссий, которые были уплачены потребителями за осуществления переводов.

Рисунок 7. Объем и динамика рынка кассового обслуживания физических лиц с 2014 по 9 мес.2016 года, в млрд руб.

Источник: данные ЦБ РФ, анализ

MegaResearch

Источник: данные ЦБ РФ, анализ

MegaResearch

Объем уплаченных комиссий прямым образом зависит от …

Валюта - покупка, продажа;

Обмен валюты заключается в конвертировании юридическими или физическими лицами денежных средств из одной валюты в другую.

Объем и динамика покупки-продажи валюты у банков юридическими и физическими лицами в рублевом эквиваленте приведен на рисунке ниже.

Рисунок 8. Объем покупки-продажи валюты в рублевом эквиваленте с 2014 по 9 мес.2016 года, в млрд руб.

Источник: отчетность банков, анализ

MegaResearch

Источник: отчетность банков, анализ

MegaResearch

Объем обменных операций резко вырос в 2015 году по причине того, что …

Предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей (банковские ячейки)

Банковская ячейка имеет множество названий - депозитарная ячейка, индивидуальный банковский сейф, абонементный сейф. Не зависимо от названия, банковская ячейка предназначена для сдачи клиентам внаём с целью хранения ценностей: денег, ценных бумаг, вещей и документов.

За последние три года этот рынок имеет следующую динамику и объемы:

Рисунок 9. Объем и динамика услуг от предоставления в аренду специальных помещений и сейфов для хранения документов и ценностей в стоимостном выражении с 2014 по 9 мес.2016 года, в млрд руб.

Источник: отчетность банков, анализ

MegaResearch

Источник: отчетность банков, анализ

MegaResearch

В 2015 году на рынке произошел небольшой спад в связи с тем, что …

Кредитование юридических лиц, участников расчетов с учетом специфики РНКО

Специфика РНКО в выдаче кредитов заключается в требованиях к нормативам достаточности собственного капитала и долгосрочной ликвидности, которые установлены ЦБ РФ. Ограничений на объем выдаваемых кредитов и их срокам не устанавливаются, поэтому рынок кредитования, на котором оперируют РНКО, не отличается от рынка, на котором оперирую банки.

Объем и динамика рынка кредитования юридических лиц, представлен на рисунке ниже.

Рисунок 10. Объем и динамика кредитования юридических лиц с 2014 по 9 мес.2016 года, в млрд руб.

Источник: данные ЦБ РФ, анализ

MegaResearch

Источник: данные ЦБ РФ, анализ

MegaResearch

Объем кредитования юридических лиц показывает …

Процентные доходы от кредитования юридических лиц имеют схожую динамику:

Рисунок 11. Объем и динамика процентных доходов от кредитования юридических лиц с 2014 по 9 мес.2016 года, в млрд руб.

Источник: данные ЦБ РФ, анализ

MegaResearch

Источник: данные ЦБ РФ, анализ

MegaResearch

Динамика процентных доходов также имеет положительную динамику, в 2015 году они возросли на **%, причиной тому …

Электронные платежи

Электронные платежи относятся к банковским операциям без открытия счета. Оператором электронных платежей (электронных денежных средств) может являться кредитная организация, в том числе небанковская кредитная организация.

Электронные платежи производятся внутри электронной платёжной системы. Электронная платёжная система - это система расчётов между финансовыми организациями, бизнес-организациями и Интернет-пользователями при покупке-продаже товаров и за различные услуги через Интернет.

Рисунок 12. Объем и динамика оборота электронных платежей с 2014 по 9 мес.2016 года, в млрд руб.

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Объем рынка электронных платежей в России показывает …

Существенный рост рынка …

Эмиссия предоплаченных карт;

Предоплаченная банковская карта - это обычная банковская карта, которую можно получить в упрощённом порядке, без открытия банковского счёта и посещения банка. Максимальный лимит предоплаченной карты в соответствии с российским законодательством составляет 600 тысяч рублей.

Объемы эмиссии предоплаченных карт c 2014 по 9 мес.2016 года выглядели следующим образом:

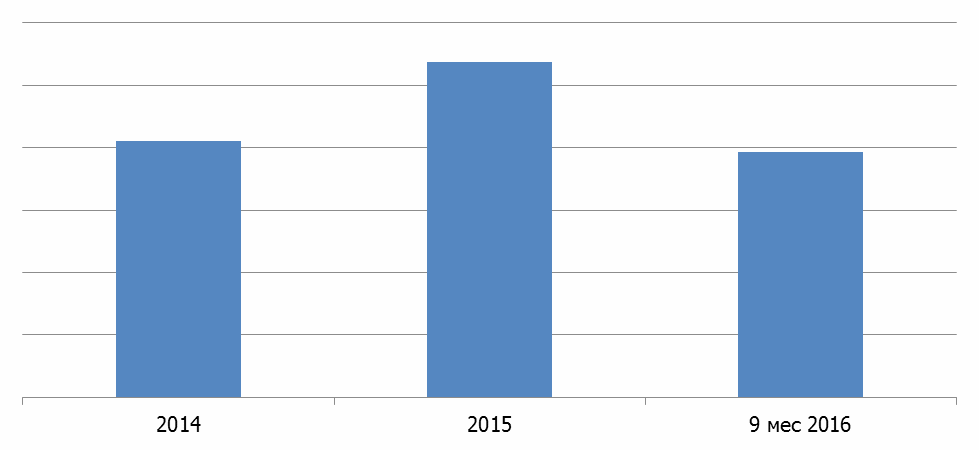

Рисунок 13. Объем и динамика эмиссии предоплаченных карт с 2014 по 9 мес.2016 года, в тыс. шт.

Источник: данные ЦБ РФ, анализ

MegaResearch

Источник: данные ЦБ РФ, анализ

MegaResearch

В 2015 году наблюдался всплеск эмиссии предоплаченных карт, их объем выпуска увеличился на 59%. В 2016 году ожидается объем выпуска на уровне 2014 года.

Платежные терминалы, в том числе торговый эквайринг.

Платёжный терминал – это аппаратно-программный комплекс, обеспечивающий приём платежей от физических лиц в режиме самообслуживания. Прием платежей может производиться путем внесения наличных денежных средств, а также безналичным способом с помощью банковской карты.

Объем и динамика парка платежных терминалов России представлена на рисунке ниже. Данные взяты на конец рассматриваемого периода.

Рисунок 14. Объем и динамика парка платежных терминалов с 2014 по 9 мес.2016 года, в шт.

Источник: данные ЦБ РФ, анализ

MegaResearch

Источник: данные ЦБ РФ, анализ

MegaResearch

Объема парка платежных терминалов показывает отрицательную динамику. В 2015 году падение составило **%, а в 2016 году падение составит **%. Участники рынка отмечают, что …

Объем и динамика электронных терминалов и импринтеров, посредством которых банки предоставляют услуги эквайринга в предприятиях торговли услуг, представлена на рисунке ниже.

Рисунок 15. Объем и динамика парка электронных терминалов и импринтеров с 2014 по 9 мес.2016 года, в шт.

Источник: данные ЦБ РФ, анализ

MegaResearch

Источник: данные ЦБ РФ, анализ

MegaResearch

По услугам эквайринга наблюдается обратная тенденция, с 2014 года наблюдается …

Рост данного сегмента рынка банковских услуг …

Конкурентный анализ рынка: Основные игроки (Top-5 конкурентов), их доля на рынке в разрезе услуг (из пункта 2)

Доли рассматриваемых рынков доли основных игроков целесообразно оценивать за полный последний год, для данного исследования таким годом является 2015 год.

Расчетное обслуживание юридических лиц, индивидуальных предпринимателей (далее - ИП)

Рассмотрим крупнейшие российские банки с наибольшим объемом доходов от расчетного обслуживания юридических лиц и ИП в 2015 году.

Таблица 2. Объемы выручки ТОП-5 конкурентов по расчетному обслуживанию юридических лиц и ИП, 2015г.

|

№ |

Наименование банка |

Объем выручки, млрд руб. |

|

1 |

СБЕРБАНК РОССИИ |

|

|

2 |

ГАЗПРОМБАНК |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

На рисунке, представленном ниже, приведены доли рынка крупнейших игроков.

Рисунок 16. Доля рынка ТОП-5 конкурентов по расчетному обслуживанию юридических лиц и ИП в стоимостном выражении в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Крупнейшим игроком рынка с долей в **% является СБЕРБАНК РОССИИ. Второе место с большим отрывом от лидера рынка у ГАЗПРОМБАНКА, его доля составляет **%. Третье место по объему доходов от расчетного обслуживания …

На долю 5 крупнейших игроков приходится **% рынка расчетного обслуживания юридических лиц и ИП.

Кассовое обслуживание юридических лиц, ИП (прием, выдача наличных денежных средств)

По кассовому обслуживанию перечень крупнейших игроков рынка не претерпел изменений, изменились лишь только объемы поступлений от этого вида услуг в доход банков.

Таблица 3. Объемы выручки ТОП-5 конкурентов по кассовому обслуживанию юридических лиц и ИП, 2015г.

|

№ |

Наименование банка |

Объем выручки, млрд руб. |

|

1 |

СБЕРБАНК РОССИИ |

|

|

2 |

ХХХ |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

На диаграмме представленной ниже, приведены доли рынка крупнейших банков по расчетному обслуживанию.

Рисунок 17. Доля рынка ТОП-5 конкурентов по кассовому обслуживанию юридических лиц и ИП в стоимостном выражении в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Как и в расчетном обслуживании лидерство за собой сохранил СБЕРБАНК РОССИИ, доля которого составляет **%. На втором месте …

Кассовое обслуживание физических лиц – переводы без открытия счета

Рынок кассового обслуживание юридических лиц без открытия счета имеет несколько другую структуру по составу крупнейших игроков, их объемы доходов на этом рынке и доли приведены в таблице и на рисунке ниже.

Таблица 4. Объем выручки ТОП-5 конкурентов по кассовому обслуживанию физических лиц в стоимостном выражении в 2015 году

|

№ |

Наименование банка |

Объем выручки, млрд руб. |

|

1 |

СБЕРБАНК РОССИИ |

|

|

2 |

ХХХ |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

Доли основных игроков распределились следующим образом.

Рисунок 18. Доля рынка ТОП-5 конкурентов по кассовому обслуживанию физических лиц в стоимостном выражении в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Наибольшую долю рынка имеет СБЕРБАНК РОССИИ, он занимает **% рынка кассового обслуживания физических лиц - переводов без открытия счета. Второе место принадлежит …

Валюта - покупка, продажа

На рынке покупки-продажи валюты доли игроков рассмотренных в предыдущих разделах претерпел значительные изменения.

Для выявления крупнейших игроков рынка были определены объемы конвертации валюты российских банков, в результате были выделены следующие лидеры:

Таблица 5. Объем конвертации ТОП-5 конкурентов по конвертации валюты в стоимостном выражении в 2015 году

|

№ |

Наименование банка |

Объем выручки, млрд руб. |

|

1 |

ХХХ |

|

|

2 |

ХХХ |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

Приведенные игроки рынка имеют следующие доли:

Рисунок 19. Доля рынка ТОП-5 конкурентов по покупке-продаже валюты в стоимостном выражении в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Как показал анализ крупнейшим игроком рынка является банк, …

Предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей (банковские ячейки)

Предоставление банковских ячеек в аренду является довольно распространенной услугой среди российских банков. Крупнейшими игроками на этом рынке являются следующие банки:

Таблица 6. Объем выручки ТОП-5 конкурентов по предоставлению в аренду банковских ячеек в стоимостном выражении в 2015 году

|

№ |

Наименование банка |

Объем выручки, млрд руб. |

|

1 |

ХХХ |

|

|

2 |

ХХХ |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

В процентном выражении доли рынка этих банков имеют следующие значения:

Рисунок 20. Доля рынка ТОП-5 конкурентов по предоставлению в аренду банковских ячеек в стоимостном выражении в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Основную долю рынка занимает …

Кредитование юридических лиц, участников расчетов с учетом специфики РНКО

Кредитование юридических лиц один из главных продуктов банковского рынка, от его объемов зависит развитие экономики страны. В качестве лидеров данного сектора рынка можно выделить следующие банковские организации.

Таблица 7 Объем выданных кредитов ТОП-5 конкурентов в стоимостном выражении в 2015 году

|

№ |

Наименование банка |

Объем выданных кредитов, млрд руб. |

|

1 |

ХХХ |

|

|

2 |

ХХХ |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

Доли рынка приведенных выше банков представлены на диаграмме ниже.

Рисунок 21. Доля рынка ТОП-5 конкурентов по кредитованию юридических лиц в стоимостном выражении в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Крупнейшей банковской организацией по объему кредитования является …

Таблица 8. Объем процентных доходов ТОП-5 конкурентов в стоимостном выражении в 2015 году

|

№ |

Наименование банка |

Объем доходов, млрд руб. |

|

1 |

ХХХ |

|

|

2 |

ХХХ |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

В процентном выражении представленные объемы доходов в общем объеме рынка выглядят следующим образом.

Рисунок 22. Доля рынка ТОП-5 конкурентов по процентным доходам от кредитования юридических лиц в стоимостном выражении в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Лидирует как по объему выданных кредитов, так и по процентному доходу …

Эмиссия предоплаченных карт

Оценка рынка предоплаченных карт производится в натуральном выражении, по этой причине в таблице, приведенной ниже, указаны объемы выпуска карт в натуральном выражении.

Таблица 9. Объем эмиссии предоплаченных карт ТОП-5 конкурентов в натуральном выражении в 2015 году

|

№ |

Наименование банка |

Объем эмиссии, тыс. шт. |

|

1 |

ХХХ |

|

|

2 |

ХХХ |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

Доли рынка перечисленных игроков приведены на диаграмме.

Рисунок 23. Доля рынка ТОП-5 конкурентов по эмиссии предоплаченных карт в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

На рынке предоплаченных карт, как и во многих других рынках банковских услуг доминирующее положение на рынке принадлежит …

Платежные терминалы, в том числе торговый эквайринг

Основные игроки рынка, обладающие наибольшим количеством платежных терминалов приведены в таблице, представленной ниже.

Таблица 10. Количество платежных терминалов ТОП-5 конкурентов в натуральном выражении в 2015 году

|

№ |

Наименование банка |

Кол-во платежных терминалов, шт. |

|

1 |

ХХХ |

|

|

2 |

ХХХ |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

В общем рынке приведенная численность платежных терминалов приведена на рисунке, представленном ниже.

Рисунок 24. Доля рынка ТОП-5 банков конкурентов по парку платежных терминалов в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Крупнейшей сетью терминалов обладает …

По паркам устройств, с помощью которых оказываются услуги эквайринга, пятерка крупнейших игроков имеет несколько иной состав:

Таблица 11. Количество эквайринговых устройств ТОП-5 конкурентов в натуральном выражении в 2015 году

|

№ |

Наименование банка |

Кол-во эквайринговых устройств, шт. |

|

1 |

ХХХ |

|

|

2 |

ХХХ |

|

|

3 |

ХХХ |

|

|

4 |

ХХХ |

|

|

5 |

ХХХ |

Источник: данные участников рынка, анализ MegaResearch

В процентном выражении доли представленных игроков выглядят следующим образом:

Рисунок 25. Доля рынка ТОП-5 конкурентов по парку эквайринговых устройств в 2015 году

Источник: данные участников рынка, анализ

MegaResearch

Источник: данные участников рынка, анализ

MegaResearch

Лидером рынка по объему электронных терминалов и импринтеров …

Анализ основных типов потребителей и их предпочтений на рынке банковских услуг

Потребителей банковских услуг, на которых будут ориентированы вновь запускаемые продукты можно разделить на два типа:

Юридические лица и индивидуальные предприниматели (ЮЛ и ИП).

Физические лица (ФЛ).

Для каждой из этих групп потребителей существует свой набор наиболее востребованных услуг.

Таблица 12. Распределение планируемых к выводу на рынок услуг по типам потребителей

|

№ |

Вид услуг |

Тип потребителя |

|

|

1 |

|||

|

2 |

|||

|

3 |

|||

|

4 |

|||

|

5 |

|||

|

6 |

|||

|

7 |

|||

|

8 |

|||

|

9 |

|||

Источник: анализ MegaResearch

Из представленного распределения услуг по типам потребителей видно, что …

Услуги, предполагаемые к запуску и нацеленные на физических лиц актуальны для потребителей всех возрастных и социальных групп населения.

С учетом развития уровня информационных технологий и спектра банковских услуг сегментацию потребителей целесообразно проводить по модели потребления банковских услуг. В связи с этим потребителей – физических лиц можно условно разделить на 4 группы.

Активно используют удаленные сервисы и часто посещают отделения банка. Представителями данного типа потребителей являются молодые обеспеченные люди, активно использующие цифровые технологии и сложные банковские продукты. Среди данного типа потребителей будут востребованы все планируемые к запуску продукты за исключением №3. Численность таких потребителей составляет 2% от численности всех потребителей банковских услуг.

...

...

...

Клиентов юридических лиц можно разделить на 4 категории в зависимости от объема годового оборота:

Микро бизнес (годовой оборот до 60 млн руб.) и ИП. Для данной категории потребителей при выборе поставщика банковских услуг важны …

Малый бизнес (годовой оборот от 60 до 400 млн руб.). Потребности малого бизнеса …

В России в 2016 году работает около 3 млн микро (в т.ч. и ИП) и малых предприятий, а их годовой оборот денежных средств в 2015 году составил около 25 трлн рублей.

Средний бизнес (годовой оборот от 400 млн до 2,5 млрд руб.). Данная категория потребителей …

Крупный бизнес (годовой оборот от 2,5 млрд руб.). Для представителей крупного бизнеса …

Компаний, представляющих средний и крупный бизнес на 2016 год, насчитывалось около … организаций среднего и крупного бизнеса оборот которых в 2015 году составил … рублей.

На основании приведенных предпочтений, можно заключить, что …

Учитывая имеющейся портфель услуг …

Рынки и обороты предлагаемых потребителей …

Что касается потребителей физических лиц, то здесь …

Основные мероприятия, нацеленные на завоевание ниши на рынке банковских услуг

Основными методами продвижения банковских услуг являются реклама, личная продажа, связи с общественностью и стимулирование сбыта.

Реклама - это средство информации о банке или услугах, им оказываемых, коммерческая пропаганда потребительских свойств, представляемых услуг для клиентуры и достоинств деятельности банка, готовящая активного и потенциального клиента к расширению деловых контактов с банком. Реклама выступает конечным продуктом целого ряда исследований, изучений, стратегических планов, тактических решений и конкретных действий, которые в своей совокупности и составляют процесс рекламы.

Личные продажи - …

…

…

Для успешной деятельности на высоко конкурентном рынке банковских услуг необходимо …

Для продвижения услуг, которые предполагается запустить на рынок …

Исходя из предлагаемой фокусировки на клиентов, ведущих свой бизнес посредством интернет-технологий можно выделить следующие услуги-локомотивы:

Платежные терминалы;

…

…

Все эти три типа услуг могут выступать услугами-локомотивами при проведении рекламных компаний нацеленных, как на юридических, так и на физических лиц. В качестве примера можно привести …

К таким услугам можно отнести:

Расчетное обслуживание юридических лиц, индивидуальных предпринимателей;

…

…

Используя платежные терминалы, можно также выстроить …

По такой же системе будет выстраиваться цепочка мероприятий и для других услуг-локомотивов.

Возможности и ограничения по расширению ниши и спектра банковских операций

Любая ниша, в которой банк оказывает услуги, имеет определенные ограничения и возможности. В качестве ограничений расширения ниши можно выделить следующие:

Емкость ниши. Естественным ограничителем любой ниши услуг является её емкость, то есть тот объем рынка при котором будет достигнут максимально возможный объем потребления услуги в условиях максимально благоприятных внешних экономических факторов.

Появление новых игроков. …

...

…

…

Из возможностей по расширению ниши выделяются следующие:

Работа с юридическими и физическими лицами, представляющие растущие рынки и категории населения. …

…

…

…

Прогноз развития рынка банковских услуг в РФ в 2017-2018 гг.

[информация представлена в полной версии исследования]

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Банковские услуги»

Alexander specializes in marketing research projects, business plans and strategic consulting.