Маркетинговое исследование анализ банковского сектора России 2010-2014 гг

- Год выхода отчёта: 2014

Анализ банковского сектора России, 2010-2014 гг.

стр. 13 из 29

АНАЛИЗ БАНКОВСКОГО СЕКТОРА РОССИИ, 2010-2014 гг.

АНАЛИЗ БАНКОВСКОГО СЕКТОРА РОССИИ, 2010-2014 гг.

Ноябрь, 2014 г.

СОДЕРЖАНИЕ

СОДЕРЖАНИЕ 2

ПРИЛОЖЕНИЯ (ДИАГРАММЫ, СХЕМЫ, РИСУНКИ) 4

ПРИЛОЖЕНИЯ (ТАБЛИЦЫ) 5

1. МЕТОДОЛОГИЧЕСКИЕ КОММЕНТАРИИ К ИССЛЕДОВАНИЮ 6

2. ОБЗОР РЫНКА БАНКОВСКОГО СЕКТОРА РОССИИ, 2010-2014 ГГ. 8

2.1 Основные характеристики и показатели банковского сектора в России 8

2.2 Динамика развития банковского сектора России в течение 5 лет (2010-2014 гг.) 10

2.3 Влияние санкций на банковский сектор 13

3. КОНКУРЕНТНЫЙ АНАЛИЗ: КРУПНЕЙШИЕ РОССИЙСКИЕ БАНКИ, ДОЛЯ НА РЫНКЕ, 2014 Г. 14

3.1 Рейтинг основных российских банков - лидеры рынка (ТОП 50) 14

3.1.1 Доля рынка по масштабам-активам банка 17

3.1.2 Масштабы клиентов каждого банка (клиенты, которые занимаются внешней торговлей с КНР) 18

3.1.3 Перечень финансовых продуктов и услуг 19

3.1.4 Крупнейшие партнеры в КНР 20

3.1.5 Сфера сотрудничества и его содержание 21

4. АНАЛИЗ ПОТРЕБИТЕЛЕЙ БАНКОВСКИХ УСЛУГ РФ, 2014 Г. 22

4.1 Список российских предприятий-потребителей, которые занимаются внешней торговлей с КНР (до 50 компаний) 22

4.1.1 Контактная информация компаний (адрес, телефон, сайт) 23

4.1.2 Рейтинг предприятий по масштабам, их активы 25

4.2 Рейтинг предприятий, занимающихся внешней торговлей с КНР, по общему объему торгового оборота (до 100 компаний) в России, на Дальнем Востоке, в г. Москва, в г. Санкт-Петербург. 26

5. АНАЛИЗ ФИНАНСОВЫХ ПРОДУКТОВ И УСЛУГ, 2014 Г. 31

5.1 Анализ финансовых продуктов и услуг. Рейтинг финансовых продуктов по частоте их употребления и объёму спроса 31

6. ВЫВОДЫ И РЕКОМЕНДАЦИИ, 2014 Г. 33

6.1 Рекомендации по сотрудничеству с российскими банками 33

6.2 Дефицит банковских продуктов, которые можно рекомендовать российским банкам и клиентам 33

ПРИЛОЖЕНИЯ (ДИАГРАММЫ, СХЕМЫ, РИСУНКИ)

Диаграмма 1. Структура активов банковского сектора России на 01.10.2014 8

Диаграмма 2. Структура пассивов банковского сектора на 01.10.2014 8

Диаграмма 3. Чистые доходы/расходы банковского сектора на 01.10.2014 9

Диаграмма 4. Динамика количества кредитных организаций и доли 5 крупнейших банков от общих активов банковского сектора 10

Диаграмма 5. Величина и рост активов (пассивов) банковского сектора 10

Диаграмма 6. Структура активов банковского сектора 10

Диаграмма 7. Структура пассивов банковского сектора 11

Диаграмма 8. Задолженность предприятий и организаций нефинансового сектора 11

Диаграмма 9. Задолженность населения 12

Диаграмма 10. Финансовый результат банковского сектора 12

Диаграмма 11. Чистые доходы/расходы банковского сектора 12

Диаграмма 12. Собственные средства (капитал) банковского сектора 12

Диаграмма 13. Распределение регистрации головных офисов банков по регионам 16

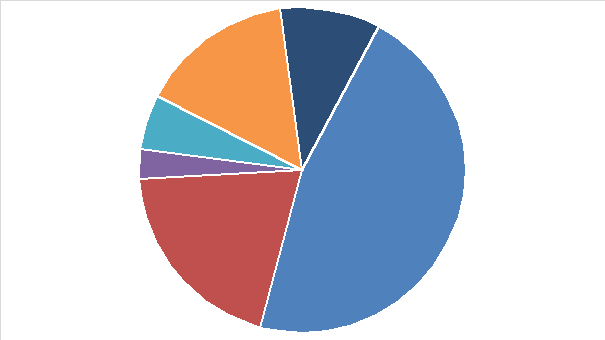

Диаграмма 14. Распределение рыночных долей банков по их активам по состоянию на октябрь 2014 г. 17

Диаграмма 15. Распределение крупнейших предприятий, занимающихся внешней торговлей с КНР, по регионам 28

Диаграмма 16. Распределение крупнейших предприятий, занимающихся внешней торговлей с КНР, по отраслевой принадлежности 28

Диаграмма 17. Структура рынка торгового финансирования и документарных операций, в % от стоимостного объема 31

Диаграмма 18. Оценка потребления банковских услуг 32

ПРИЛОЖЕНИЯ (ТАБЛИЦЫ)

Таблица 1. Рейтинг по активам российских банков 15

Таблица 2. Масштабы клиентов банков 18

Таблица 3. Контактная информация основных российских покупателей продукции в Китае 23

Таблица 4. Рейтинг по активам основных российских покупателей продукции в Китае, их выручка за 2013 г. 25

Таблица 5. Рейтинг предприятий, занимающихся внешней торговлей с КНР, по общему объему торгового оборота, их месторасположение, отраслевая принадлежность, выручка за 2013 г. 26

Таблица 6. Рейтинг предприятий, занимающихся внешней торговлей с КНР, по общему объему торгового оборота, их контактная информация 29

МЕТОДОЛОГИЧЕСКИЕ КОММЕНТАРИИ К ИССЛЕДОВАНИЮ

Настоящее исследование представляет собой маркетинговый обзор банковского сектора России.

Период исследования – 2010-2014 гг.

Актуальность исследования – ноябрь 2014 года.

Объект и предмет исследования

Объектом исследования является банковский сектор России и предприятия, которые занимаются торговлей с КНР. Российские банки и предприятия, которые занимаются торговлей с КНР.

Предметом исследования являются финансовые продукты и услуги, которые предпочитают использовать российские предприятия, занимающиеся торговлей в КНР.

Цели и задачи исследования

Цель исследования: изучение и анализ банковского сектора России.

Задачи исследования: предоставить список российских банков и предприятий, занимающихся торговлей с КНР, их рейтинг, финансовые продукты и услуги, связанные с ними.

Основные показатели банковского сектора России, динамика развития банковского сектора России в течение последних 5 лет (2010-2014 гг.).

Список российских банков, которые сотрудничают с банковским сектором КНР (с китайскими банками, с китайскими предприятиями или организациями; список банков, составленный в виде рейтинга этих банков по их масштабам, включая списки партнеров, периоды сотрудничества, сферы сотрудничества и его содержания).

Список российских банков, у которых имеются корпоративные клиенты, занимающиеся внешней торговлей с КНР. Количество и масштабы клиентов каждого банка, виды проводимых операций, перспективы развития их деятельности (имеются в виду, клиенты, уже занимающиеся внешней торговлей с КНР).

Список российских предприятий, которые занимаются внешней торговлей с КНР (включая места их расположения), и соответственно рейтинг предприятий по их масштабам (и их активы). Рейтинг предприятий, занимающихся внешней торговлей с КНР, по общему объему торгового оборота. Отраслевое распределение этой категории предприятий. Региональное распределение этой категории предприятий.

Какие финансовые продукты и услуги используют российские предприятия, которые занимаются внешней торговлей с КНР. Рейтинг этих финансовых продуктов или услуг по частоте их употребления и объёму спроса. И список российских банков, которые предоставляют вышеуказанные финансовые продукты и услуги, перечень предоставляемых услуг (распределение по региональному признаку).

Методология исследования

В рамках исследования предполагается использовать следующие методы сбора информации:

Анализ открытых источников информации – «кабинетное исследование» (печатные деловые и специализированные СМИ, электронные деловые и специализированные издания, рекламные и информационные материалы компаний – участников рынка, аналитические обзорные статьи в прессе, результаты ранее проведенных маркетинговых исследований в данной области, материалы отраслевых учреждений и данные надзорных и контролирующих органов государственной власти).

Источники информации

База данных государственных органов статистики.

Отраслевая статистика.

Специализированные базы данных Агентства MegaResearch.

Рейтинги.

Информационные ресурсы участников рынка.

Отраслевые и специализированные информационные порталы.

Материалы сайтов исследуемой тематики (web-ресурсы производителей и поставщиков, электронные торговые площадки, доски объявлений, специализированные форумы, Интернет-магазины).

Региональные и федеральные СМИ.

Порталы раскрытия информации (отчетность открытых акционерных обществ).

Экспертные легендированные опросы.

Интервьюирование участников рынка: потребителей и производителей.

Данные конкурентной разведки.

ОБЗОР РЫНКА БАНКОВСКОГО СЕКТОРА РОССИИ, 2010-2014 ГГ.

Основные характеристики и показатели банковского сектора в России

Всего по состоянию на 01.10.2014 в России зарегистрировано 859 кредитные организации.

В 2013 году ЦБ РФ отозвал ** банковские лицензии, в 2014 г. – 64 по состоянию на 01.10.2014. Отзыв банковских лицензий приводит к усилению процесса концентрации в банковском секторе России:

Предприятия и организации нефинансового сектора, столкнувшиеся с негативными последствиями отзыва банковской лицензии, впредь не захотят иметь подобных проблем и выбирают в качестве новых банков для обслуживания крупные стабильные банки.

Перераспределение средств населения из мелких банков в крупные хорошо заметен на примере «Сбербанка России».

Величина активов крупнейших 5 банков на 01.10.2014 составляет **% от общих активов банковского сектора России, которые на 01.10.2014 составили ** трлн руб.

Основную часть активов составляют кредиты нефинансовому сектору – 40%. Кредиты населению составляют **% от совокупных активов банковского сектора.

Диаграмма 1. Структура активов банковского сектора России на 01.10.2014

**

Источник: ЦБ РФ

Общий объем задолженности предприятий и организаций на 01.10.2014 составлял ** млрд руб., из них объем просроченной задолженности – ** млрд руб. Общий объем задолженности населения на 01.10.2014 составлял ** млрд руб., из них просроченной задолженности – 630,4 млрд руб.

Основными источниками ресурсной базы банковского сектора являются вклады населения и средства нефинансовых организаций – **% общей величины пассивов банковского сектора России на 01.10.2014.

Диаграмма 2. Структура пассивов банковского сектора на 01.10.2014

***

Источник: ЦБ РФ

На октябрь 2014 г. общий объем вкладов населения в банках России составил ** млрд руб., средства нефинансовых организаций – *** млрд руб.

Совокупный финансовый результат деятельности банков за 2013 г. составил ** млн руб., за 9 мес. 2014 г. - ** млн руб.

Диаграмма 3. Чистые доходы/расходы банковского сектора на 01.10.2014

***

Источник: ЦБ РФ

Основными источниками доходов банковского сектора являются процентный доход по операциям с юридическими и физическими лицами, а также комиссионные вознаграждения.

Организационные и управленческие расходы, а также отчисления в резервы на возможные потери являются основным источником расходов банковского сектора.

Показатель рентабельности капитала по итогам на 01.10.2014 составил **%, рентабельность активов – **%.

Объем собственных средств (капитала) банковского сектора на 01.10.2014 г. составил ** млрд руб.

Динамика развития банковского сектора России в течение 5 лет (2010-2014 гг.)

На протяжении последних 5 лет наблюдается тенденция сокращения количества кредитных организаций, одновременно с этим происходил процесс усиления концентрации банковского сектора.

Диаграмма 4. Динамика количества кредитных организаций и доли 5 крупнейших банков от общих активов банковского сектора

***

Источник: ЦБ РФ

Совокупные активы банковского сектора растут, однако темп их роста сокращается. Замедление темпов роста связано с общим замедлением динамики экономического роста. (Величина активов равна величине пассивов. Активами являются различные объекты, в которые банки размещает собственные и заемные ресурсы, пассивы выступают ресурсной базой банка, то, что можно разместить в активы. То есть величина суммарных активов равна величине суммарных пассивов.)

Диаграмма 5. Величина и рост активов (пассивов) банковского сектора

***

Источник: ЦБ РФ

Основную часть активов банковского сектора составляют кредиты нефинансовому сектору и кредиты населению. Изменения в структуре активов связаны с активным ростом розничного кредитования последние несколько лет. Доля обязательств населения в структуре банковских активов увеличилась с **% на начало 2010 г. до **% на 1 октября 2014 г.

Диаграмма 6. Структура активов банковского сектора

***

Источник: ЦБ РФ

В структуре банковских пассивов, начиная с 2011 года, практически не растет доля вкладов населения. В такой ситуации повысилась роль средств ЦБ РФ как источника пополнения банковских пассивов. На 01.01.2011 доля средств ЦБ РФ в пассивах банков составляла **%, однако на 01.10.2014 – уже **%.

Диаграмма 7. Структура пассивов банковского сектора

****

Источник: ЦБ РФ

Объем задолженности предприятий и организаций перед банками увеличивается со среднегодовым темпом более **%. Среднемесячный прирост задолженности предприятий перед банками в период с 2010 г. по сентябрь 2014 г. составил ** млрд руб., однако, если взять период январь-сентябрь 2014 г. – ** млрд.

Несмотря на рост общего уровня задолженности, снижается доля просроченной задолженности. Последние несколько лет она находилась в пределах **% от общей задолженности предприятий и организаций перед банками.

Диаграмма 8. Задолженность предприятий и организаций нефинансового сектора

Источник: ЦБ РФ

Объем задолженности населения перед банками увеличивается со среднегодовым темпом более **%. Наблюдается рост доли просроченной задолженности.

Диаграмма 9. Задолженность населения

****

Источник: ЦБ РФ

В 2010-2012 гг. прибыль банковского сектора росла, однако по итогам 2013 г. совокупный финансовый результат деятельности банков составил ** млрд руб., что на **% ниже показателя 2012 г. Начали снижаться как показатель рентабельности капитала, так и показатель рентабельности активов.

Диаграмма 10. Финансовый результат банковского сектора

***

Источник: ЦБ РФ

Положительным образом на финансовый результат банковского сектора влияет рост чистого процентного дохода по операциям с юридическими и физическими лицами, а также комиссионные вознаграждения банков. В период с 01.01.2010 по 01.01.2014 эти показатели демонстрировали самый высокий ежегодный рост:

**% – чистый процентный доход по операциям с физическими лицами.

**% – комиссионные вознаграждения.

**% – чистый процентный доход по операциям с юридическими лицами.

Стабильно растут организационные и управленческие расходы, примерно на **% ежегодно. Отрицательно на финансовый результат также влияют отчисления в резервы на возможные потери, начиная с 2012 г., наблюдается значительный рост их объемов.

Диаграмма 11. Чистые доходы/расходы банковского сектора

***

Источник: ЦБ РФ

Рост банковского капитала c 2010 г. сопровождается снижением показателя его достаточности (Н1.0, отношение банковского капитала к активам, взвешенным по уровню риска).

Диаграмма 12. Собственные средства (капитал) банковского сектора

***

Источник: ЦБ РФ

Возможная стагнация в экономике приведет к ухудшению платежеспособности заемщиков и создает угрозу увеличения просроченной задолженности как в корпоративном, так и розничном сегментах. Одновременно с этим возможная стагнация в экономике приведет к сокращению сбережений населения и ограничит рост пассивов банков.

Влияние санкций на банковский сектор

В 1 квартале 2014 г. США и Евросоюз ввели санкции против ряда крупнейших российских финансовых институтов, позже эти ограничения были расширены. Американским и европейским инвесторам запрещается выдавать новые кредиты Сбербанку, ВТБ, Газпромбанку, Россельхозбанку и Внешэкономбанку на срок более 30 дней, а также покупать их акции и бонды из новых выпусков со сроком обращения более 30 дней.

Санкции против российских государственных банков ввели также Австралия, Канада, Швейцария и Япония. Кроме того, после присоединения Крыма к России Соединенные Штаты ввели санкции против банка «Россия» и «СМП Банка», а также против их дочерних организаций. Негативным последствием введения санкций для этих банков стало временное сокращение объемов вкладов физических лиц.

Часть российских банков на фоне международных санкций стала активнее интересоваться открытием корреспондентских счетов в долларах и евро в азиатских банках, переводом части валютных платежей в азиатские банки. Однако, пока такие новые счета рассматриваются как резервные.

Полная информация представлена в готовой версии отчета

КОНКУРЕНТНЫЙ АНАЛИЗ: КРУПНЕЙШИЕ РОССИЙСКИЕ БАНКИ, ДОЛЯ НА РЫНКЕ, 2014 Г.

Рейтинг основных российских банков - лидеры рынка (ТОП 50)

Далее приведен рейтинг по активам российских банков, которые сотрудничают с китайскими банками или предприятиями, или российскими предприятиями, занимающимися внешней торговлей с Китаем. В рейтинг попали банки, которые в 2013-2014 гг. достоверно были задействованы во внешнеэкономической деятельности с Китаем, или достигли соглашения с международной платежной системой China UnionPay о выпуске банковских карт. Кроме этого, в рейтинг включены банки, которые имеют корреспондентские счета в китайских банках. Для банков, которые не вошли в рейтинг, не были найдены подтверждения их вовлеченности во внешнеэкономическую деятельность с Китаем.

Особняком стоит Банк развития и внешнеэкономической деятельности (Внешэкономбанк, ВЭБ). Деятельность банка регулируется Федеральным законом «О банке развития» № 82-ФЗ от 17 мая 2007 г. Внешэкономбанк не конкурирует с коммерческими кредитными организациями и участвует только в тех проектах, которые не могут получить финансирование частных инвесторов. Внешэкономбанк предоставляет кредиты, гарантии и поручительства по проектам, срок окупаемости которых превышает 5 лет, а общая стоимость – более 2 млрд руб. В группу Внешэкономбанка входят российские банки Глобэкс, МСП Банк, Росэксимбанк и Связь-Банк, а также другие организации.

Таблица 1. Рейтинг по активам российских банков

|

№ п/п |

Наименование банка |

Регион государственной регистрации головного офиса |

Активы, тыс. руб. на октябрь 2014 |

Рыночная доля (по активам), % |

Прибыль, тыс. руб. |

|||||||

|

2013 г. |

2012 г. |

Изменение, % |

||||||||||

|

Активы банковского сектора России |

62 464 100 000 |

|||||||||||

|

1 |

Сбербанк |

Москва и обл. |

18 697 497 222 |

|||||||||

|

2 |

ВТБ |

Санкт-Петербург и обл. |

6 543 380 359 |

|||||||||

|

3 |

Газпромбанк |

Москва и обл. |

4 008 233 303 |

|||||||||

|

Внешэкономбанк |

Москва и обл. |

3 140 000 000 |

- |

|||||||||

|

** |

*** |

*** |

*** |

*** |

*** |

*** |

*** |

|||||

|

50 |

** |

*** |

*** |

*** |

*** |

*** |

*** |

|||||

Источник: www.banki.ru/ , аналитика MegaResearch

В отношении приведенных в рейтинге банков нет какой-либо доступной информации об их неустойчивом положении или каких-либо подозрениях со стороны Банка России. Вообще первые ТОП-30 банков, несмотря даже на динамику их прибыли выглядят финансово устойчивыми. Исключением может являться «МДМ Банк», однако, прежде, чем делать окончательный вывод следует дождаться завершения финансового 2014 г. и отчетности о результатах деятельности банка. Кроме «МДМ Банка», проблемы могут появиться у «МТС Банка», основной бенефициар которого (через ОАО АФК «Система»), Владимир Евтушенков, в настоящее время находится под домашним арестом.

Среди банков, не входящих в ТОП-30, серьезные опасения вызывает «Примтеркомбанк», который по результатам деятельности в 2013 г. получил убыток. Выручка «Примсоцбанка», «Дальневосточного банка», «СКБ-Банка» и «Фондсервисбанка» в 2013 г. оказалась ниже аналогичного показателя 2012 г., однако о реальном состоянии стабильности этих банков можно будет говорить только после их отчетности за 2014 г.

Диаграмма 13. Распределение регистрации головных офисов банков по регионам

***

Источник: www.banki.ru/

Подавляющее большинство банков зарегистрировано в Москве или Московской области, более **% банков. Однако многие банки имеют географически распределенную по территории России филиальную сеть. Так, на 01.09.2014 в России всего насчитывалось ** банков и более ** их филиалов. Чем крупнее банк, тем крупнее его филиальная сеть, и, безусловно, большая часть филиалов приходится на крупнейшие банки.

Доля рынка по масштабам-активам банка

Далее приведена диаграмма, содержащая распределение рыночных долей банков по их активам. Диаграмма отражает весь банковский сектор РФ, общая величина активов которого составляет ** млрд руб.

Диаграмма 14. Распределение рыночных долей банков по их активам по состоянию на октябрь 2014 г.

Источник: www.banki.ru/ , аналитика MegaResearch

Крупнейшим банком России является Сбербанк, контролирующий около **% рынка. Также крупными банками являются ВТБ, Газпромбанк, Банк Москвы и Россельхозбанк. Совместно на их долю приходится более **% рынка.

Масштабы клиентов каждого банка (клиенты, которые занимаются внешней торговлей с КНР)

Масштабы клиентов банков легче всего представить в зависимости от масштабов и типов самих банков. Для этого банковский сектор России может быть представлен в виде нескольких сегментов:

Государственные банки: Сбербанк, ВТБ, Газпромбанк, Банк Москвы, Ак Барс Банк, Абсолют Банк, Глобэкс и др.

Крупные частные банки: Альфа-Банк, ФК Открытие, Промсвязьбанк, Московский кредитный банк, Санкт-Петербург, Уралсиб, МДМ Банк, ЗЕНИТ и др.

***

***

***

Таблица 2. Масштабы клиентов банков

|

Сегмент банковского сектора |

Масштабы клиентов сегмента банковского сектора |

|

Государственные банки |

Как правило, клиентами этой группы банков являются государственные предприятия, как крупные, которые входят в число лидирующих предприятий своих отраслей или экономики России в целом, так и средние и небольшие государственные компании. Среди таких предприятий: Газпром, Роснефть, РЖД, Оборонпром, Сухой, Русал, некоторые предприятия Евраза, Северстали и др. |

|

Крупные частные банки |

Как правило, клиентами этой группы банков являются крупные и средние частные предприятия, которые или входят в число лидирующих предприятий своих отраслей или следуют сразу за государственными предприятиями. Среди таких предприятий: ЛУКОйл, некоторые предприятия Евраза и др. |

|

Дочерние банки банков-нерезидентов |

|

|

Банки «третьего эшелона» |

|

|

Розничные банки |

Источник: аналитика MegaResearch

Перечень финансовых продуктов и услуг

Предприятия и банки, осуществляющие внешнеэкономическую деятельность между Россией и Китаем, пользуются следующими основными видами финансовых услуг:

Торговое финансирование и документарные операции, номинированные в юанях или рублях:

Экспортные аккредитивы.

Импортные аккредитивы.

Финансирование импорта.

Финансирование экспорта.

Синдицированные кредиты.

Международные банковские гарантии.

Рамбурсные обязательства.

Сделки с привлечением экспортных кредитных агентств.

***

***

***

***

Полная информация представлена в готовой версии отчета

Крупнейшие партнеры в КНР

Крупнейшими банками-партнерами в Китае являются:

Банк Китая (Bank of China).

Торгово-Промышленный банк Китая (Industrial and Commercial Bank of China).

***

***

***

***

Крупнейшими покупателями российских природных и энергоресурсов являются:

China National Petroleum Corporation (нефть, нефтепродукты, газ).

State Grid Corporation of China (электроэнергия).

Крупнейшими поставщиками продукции на российский рынок являются производители машин, оборудования, электроприборов:

Hongfujin Precision Industrial (продукция Apple, Apple Distribution International).

Hyundai Wia Company (дочернее общества корейской Hyundai Wia).

Sichuan Honghua Petroleum Equipment Co., Ltd.

Cummins (China) Investment Co. Ltd.

***

***

***

***

Сфера сотрудничества и его содержание

Основными сферами сотрудничества между российскими и китайскими организациями являются кредитование и/или инвестирование в инфраструктурные и промышленные объекты на территории России, поставка природных ресурсов из России в Китай, поставка машин, оборудования, электроприборов из Китая в Россию. Основные примеры сотрудничества приведены далее:

Китайская национальная нефтегазовая корпорация (China National Petroleum Corporation / CNPC) является соинвестором проекта по добыче, сжижению, транспортировке и реализации сжиженного природного газа на полуострове Ямале. CNPC приобрела 20% доли участия в компании ОАО «Ямал СПГ» (ООО «Новатэк Северо-Запад», группа компаний ОАО «Новатэк»). Сумма сделки, которая была завершена в начале 2014 г., составила около 1,1 млрд долларов США.

В 2013 г. Внешэкономбанк заключил 2 кредитных соглашения с Государственным банком развития Китая (China Development Bank) на общую сумму 1,2 млрд долларов США (400 млн долларов США сроком на 10 лет и 800 млн долларов США сроком на 6 лет) в целях финансирования проекта строительства многофункционального комплекса на территории МОАО «Слава» (Второй часовой завод) и проекта строительства 3‑го энергоблока Экибастузской ГРЭС‑2 в Республике Казахстан.

***

***

***

***

***

***

***

АНАЛИЗ ПОТРЕБИТЕЛЕЙ БАНКОВСКИХ УСЛУГ РФ, 2014 Г.

Список российских предприятий-потребителей, которые занимаются внешней торговлей с КНР (до 50 компаний)

Ниже приведен список российских предприятий, которые приобретали продукцию в Китае в 2014 г. Список ранжирован по активам компаний за 2013 г. После списка следуют две таблицы: одна, содержащая контактные данные компаний, другая – активы компаний и выручку за 2013 г.

Список содержит основных по объемам закупок в деньгах российских покупателей продукции в Китае и основан на приобретениях, совершенных в 2014 г. В случае, если компания приобретает продукцию в Китае эпизодически, не каждый год, она может не попасть в приведенный список.

Сургутнефтегаз, ОАО

Мегафон, ОАО

Газпром Нефтехим Салават, ОАО

Аэрофлот-российские авиалинии, ОАО

Авиационная компания Трансаэро, ОАО

***

***

***

***

***

Контактная информация компаний (адрес, телефон, сайт)

Далее в таблице приведена контактная информация основных российских покупателей продукции в Китае. В таблице указан адрес государственной регистрации компании, который не всегда совпадает с фактическим местоположением. Адрес государственной регистрации определяет географическую территорию правоотношений, вся отправляемая на этот адрес корреспонденция обязательно дойдет до предприятия. Но при посещении компании необходимо уточнять адрес ее фактического местоположения, в силу различных причин головной офис компании может располагаться не по адресу государственной регистрации, кроме этого некоторые предприятия располагаются по нескольким адресам. Многие компании, которые зарегистрированы не в Москве, имеют московское представительство. В таблице компании ранжированы по их оценочной величине закупок продукции в Китае в 2014 г.

Таблица 3. Контактная информация основных российских покупателей продукции в Китае

|

№ п/п |

Наименование компании |

Адрес государственной регистрации |

Телефон |

Сайт |

|

1 |

Эппл Рус, ООО |

107031, г. Москва, ул. Петровка, д. 5 |

+7 (495) 961-24-26 +7 (495) 580-95-57 +7 (495) 961-24-54 |

https://www.apple.com/ru/ |

|

2 |

Авиационная компания Трансаэро, ОАО |

191104, г. Санкт-Петербург, просп. Литейный, 48 литер А |

+7 (812) 602-00-00 (С-Петербург) +7 (495) 788 80 80 (Москва) |

http://transaero.ru/ |

|

3 |

Аэрофлот-российские авиалинии, ОАО |

119002, г. Москва, ул. Арбат, д. 10 |

+7 (495) 752-90-16 +7 (495) 223-55-55 +7 (495) 753-81-63 |

http://www.aeroflot.ru/ |

|

4 |

Самсунг Электроникс Рус Компани, ООО |

125009, г. Москва, ул. Воздвиженка, д. 10 |

+7 (499) 926-42-00 +7 (495) 797-24-00 |

http://www.samsung.com/ru/home |

|

*** |

*** |

*** |

*** |

*** |

|

*** |

*** |

*** |

*** |

*** |

Источник: Федеральная служба государственной статистики РФ (далее – ФСГС РФ), Федеральная таможенная служба (далее – ФТС), сайты компаний, аналитика MegaResearch

Рейтинг предприятий по масштабам, их активы

Далее в таблице приведен рейтинг по активам основных российских покупателей продукции в Китае, а также их выручка за 2013 г.

Таблица 4. Рейтинг по активам основных российских покупателей продукции в Китае, их выручка за 2013 г.

|

№ п/п |

Наименование компании |

Активы, 2013 г., тыс. руб. |

Выручка за 2013 г., тыс. руб. |

|

1 |

Сургутнефтегаз, ОАО |

2 105 126 349 |

814 187 839 |

|

2 |

Мегафон, ОАО |

449 985 000 |

273 576 000 |

|

3 |

Газпром Нефтехим Салават, ОАО |

117 963 172 |

167 221 803 |

|

4 |

Аэрофлот-российские авиалинии, ОАО |

108 874 045 |

206 277 137 |

|

*** |

*** |

*** |

*** |

|

50 |

*** |

*** |

*** |

Источник: ФСГС РФ

Рейтинг предприятий, занимающихся внешней торговлей с КНР, по общему объему торгового оборота (до 100 компаний) в России, на Дальнем Востоке, в г. Москва, в г. Санкт-Петербург.

Далее в таблице приведены 100 основных российских компаний, занимающихся торговлей с Китаем. Компании ранжированы по оценочному объему товарооборота, выраженного в деньгах, с Китаем в 2014 г. В случае, если компания занимается торговлей с Китаем эпизодически, не каждый год, она может не попасть в таблицу.

Как правило, предприятие, осуществляющее торговлю с Китаем, является или экспортером, или импортером. Крайне редко, предприятие является и импортером, и экспортером одновременно, обычно это только предприятия авиационной отрасли (например, Аэрофлот, Трансаэро) или нефтегазовой отрасли (например, Газпром, Газпром нефть, Сургутнефтегаз). При этом нефтегазовые предприятия, как правило, являются холдингами, а экспорт и импорт осуществляется через разные дочерние общества.

Таблица 5. Рейтинг предприятий, занимающихся внешней торговлей с КНР, по общему объему торгового оборота, их месторасположение, отраслевая принадлежность, выручка за 2013 г.

|

№ п/п |

Наименование компании |

Местоположение |

Вид деятельности согласно российского статистического классификатора |

Отрасль |

Выручка за 2013 г., тыс. руб. |

|

1 |

НК Роснефть, ОАО |

Г. Москва |

Добыча сырой нефти и нефтяного (попутного) газа |

Нефтяная промышленность |

3 544 443 140 |

|

2 |

Уралкалий, ОАО |

Пермский край, г. Березники |

Производство удобрений и азотных соединений |

Химическая и нефтехимическая промышленность |

96 308 916 |

|

3 |

АК Транснефть, ОАО |

Г. Москва |

Транспортирование по трубопроводам нефти и нефтепродуктов |

Нефтяная промышленность |

704 714 002 |

|

4 |

Эппл Рус, ООО |

Г. Москва |

Оптовая торговля компьютерами и периферийными устройствами |

Оптовая торговля (бытовые электроприборы, мобильные устройства) |

48 519 196 |

|

*** |

*** |

*** |

*** |

*** |

*** |

|

100 |

*** |

*** |

*** |

*** |

*** |

Источник: ФСГС РФ, ФТС, аналитика MegaResearch

Диаграмма 15. Распределение крупнейших предприятий, занимающихся внешней торговлей с КНР, по регионам

***

Источник: аналитика MegaResearch

Более 30% крупнейших предприятий, занимающихся торговлей с Китаем, зарегистрированы в Москве. В Приморском крае зарегистрировано менее **% предприятий.

Диаграмма 16. Распределение крупнейших предприятий, занимающихся внешней торговлей с КНР, по отраслевой принадлежности

***

Источник: аналитика MegaResearch

Россия поставляет Китаю нефть, нефтепродукты, рыбу и лес, в обратном направлении следуют бытовые электроприборы, мобильные устройства, машины и оборудование, инструменты.

Далее в таблице представлен рейтинг предприятий, занимающихся внешней торговлей с КНР, по общему объему торгового оборота, их контактная информация. В таблице указан адрес государственной регистрации компании, который не всегда совпадает с фактическим местоположением. Адрес государственной регистрации определяет географическую территорию правоотношений, вся отправляемая на этот адрес корреспонденция обязательно дойдет до предприятия. Но при посещении компании необходимо уточнять адрес ее фактического местоположения, в силу различных причин головной офис компании может располагаться не по адресу государственной регистрации, кроме этого некоторые предприятия располагаются по нескольким адресам.

Таблица 6. Рейтинг предприятий, занимающихся внешней торговлей с КНР, по общему объему торгового оборота, их контактная информация

|

№ п/п |

Наименование компании |

Адрес государственной регистрации |

Телефон |

Сайт |

Примечания |

|

1 |

НК Роснефть, ОАО |

115035, г. Москва, наб. Софийская, д. 26/1 |

+7 (495) 777-44-22 +7 (495) 411-05-04 +7 (499) 517-88-99 |

http://www.rosneft.ru/ |

|

|

2 |

Уралкалий, ОАО |

618426, Пермский край, г. Березники, ул. Пятилетки, 63 |

+7 (342) 429-60-59 (Березники) +7 (495) 730-2371 +7 (495) 730-2371 (Москва) |

http://www.uralkali.com/ |

|

|

3 |

АК Транснефть, ОАО |

119180, г. Москва, ул. Большая Полянка, д. 57 |

+7 (495) 950-81-70 +7 (495) 950-81-78 |

http://www.transneft.ru/ |

|

|

4 |

Эппл Рус, ООО |

107031, г. Москва, ул. Петровка, д. 5 |

+7 (495) 961-24-26 +7 (495) 580-95-57 +7 (495) 961-24-54 |

https://www.apple.com/ru/ |

|

|

*** |

*** |

*** |

*** |

*** |

*** |

|

100 |

*** |

*** |

*** |

*** |

*** |

Источник: ФСГС РФ, аналитика MegaResearch

АНАЛИЗ ФИНАНСОВЫХ ПРОДУКТОВ И УСЛУГ, 2014 Г.

Анализ финансовых продуктов и услуг. Рейтинг финансовых продуктов по частоте их употребления и объёму спроса

По оценкам экспертов рынка и аналитике MegaReasearch, объем рынка торгового финансирования и документарных операций между предприятиями России и Китая по итогам 2014 г. составит ** млрд долл. США (около **% внешнеторгового оборота России с Китаем).

Крупнейшим сегментом рынка являются экспортные аккредитивы – около **%, на втором месте импортные аккредитивы.

Диаграмма 17. Структура рынка торгового финансирования и документарных операций, в % от стоимостного объема

Источник: «Эксперт», аналитика MegaResearch

Наиболее популярными по частоте потребления являются импортные аккредитивы, экспортные аккредитивы, а также банковские гарантии.

Диаграмма 18. Оценка потребления банковских услуг

***

Источник: «Эксперт», аналитика MegaResearch

Полная информация представлена в готовой версии отчета

ВЫВОДЫ И РЕКОМЕНДАЦИИ, 2014 Г.

Рекомендации по сотрудничеству с российскими банками

Банковский сектор России является концентрированным. ТОП-5 по активам банков контролируют более **% рынка. При этом такой контроль распространяется на все сегменты банковского сектора, в том числе и на обслуживание внешнеторговых операций. Крупные банки имеют разветвленную сеть отделений по всей территории России.

В целях развития деятельности на территории России следует наладить ****.

Дефицит банковских продуктов, которые можно рекомендовать российским банкам и клиентам

В 2010-2013 гг. на российском рынке не наблюдалось дефицита банковских услуг. Предприятия могли обращаться как в российские, так и зарубежные банки. Однако сложная внешнеэкономическая ситуация изменила рынок. Многие зарубежные банки повысили риски в отношении России: сокращаются сроки и объемы кредитов, либо вообще закрываются кредитные линии для российских покупателей. Многим российским предприятиям приходится обращаться за услугами торгового финансирования к российским банкам. Однако в силу текущих геополитических событий возможности банков привлекать зарубежное финансирование по аккредитивам сократились.

О влиянии санкций на банковский сектор и о том, как российские банки справляются со сложившимися обстоятельствами, уже говорилось. Российский банковский сектор начал активно изучать возможности сотрудничества с азиатскими банками. Крупные российские банки, а именно ВТБ, Внешэкономбанк, Россельхозбанк, уже подписали рамочные кредитные соглашения с китайским «Эксимбанком».

По оценкам MegaResearch, основанным на результатах деятельности банков в 2012-2014 гг., следующие российские банки могут в настоящий момент иметь недостаток денежных средств:

ВТБ, Внешэкономбанк, Россельхозбанк (эти банки уже активно ищут новых партнеров).

***

***

***

Таким образом, основными банковскими продуктами, которые можно рекомендовать российским банкам и клиентам, являются:

Все виды торгового финансирования и документарных операций. При чем не только компаниям, которые осуществляют торговлю с Китаем, но и с другими странами.

Инвестиционно-банковские услуги и кредитование инфраструктурных проектов.

У России и Китая существует множество совместных проектов, находящихся в разных стадиях реализации. Самыми актуальными на данный момент являются проекты, предусмотренные подписанными в рамках официального визита Президента Российской Федерации В. В. Путина в Китайскую Народную Республику 20 мая 2014 г. документами. Среди них:

Меморандум о взаимопонимании между Министерством образования и науки Российской Федерации и Министерством образования Китайской Народной Республики о сотрудничестве по проекту создания российско-китайского университета Московским государственным университетом имени М. В. Ломоносова и Пекинским технологическим университетом.

Меморандум о взаимопонимании между Государственной корпорацией по атомной энергии «Росатом» и Агентством по атомной энергии Китайской Народной Республики о сотрудничестве в сооружении плавучих АЭС.

***

***

***

***

***

***

***

***

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Банковские услуги»

Ilya specializes in marketing research projects, business plans and strategic consulting.