Маркетинговое исследование рынка оборудования из нержавеющей стали

Анализ рынка оборудования из нержавеющей стали для пищевой промышленности в СЗФО

стр. 23 из 32

АНАЛИЗ РЫНКА ОБОРУДОВАНИЯ ИЗ НЕРЖАВЕЮЩЕЙ СТАЛИ ДЛЯ ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ В СЗФО

Ноябрь, 2014 г.

СОДЕРЖАНИЕ

СОДЕРЖАНИЕ 2

ПРИЛОЖЕНИЯ (ДИАГРАММЫ, СХЕМЫ, РИСУНКИ) 4

ПРИЛОЖЕНИЯ (ТАБЛИЦЫ) 5

МЕТОДОЛОГИЧЕСКИЕ КОММЕНТАРИИ К ИССЛЕДОВАНИЮ 6

1. ОБЩИЙ ОБЗОР РЫНКА ОБОРУДОВАНИЯ ИЗ НЕРЖАВЕЮЩЕЙ СТАЛИ ДЛЯ ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ В СЗФО, 2013-2014 ГГ. 8

1.1 Общая характеристика рынка оборудования из нержавеющей стали для пищевой промышленности в регионе 8

1.2 Объем рынка оборудования из нержавеющей стали для пищевой промышленности 9

1.3 Емкость рынка оборудования из нержавеющей стали 12

1.4 Выявление основных тенденций перспектив развития рынка оборудования из нержавеющей стали 13

2. АНАЛИЗ КОНКУРЕНТНОЙ СРЕДЫ НА РЫНКЕ ОБОРУДОВАНИЯ ИЗ НЕРЖАВЕЮЩЕЙ СТАЛИ ДЛЯ ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ В СЗФО 14

2.1 Основные компании-производители оборудования из нержавеющей стали для пищевой промышленности, представленные в регионе 14

2.1.1 Профили компаний конкурентов 16

2.1.2 Ассортимент выпускаемой продукции 17

2.1.3 Условия работы компаний-конкурентов 18

2.1.4 Анализ ценовой политики компаний-конкурентов 19

2.1.5 Выявление и описание основных каналов продаж оборудования из нержавеющей стали для пищевой промышленности 20

3. АНАЛИЗ ПОТРЕБЛЕНИЯ НА РЫНКЕ ОБОРУДОВАНИЯ ИЗ НЕРЖАВЕЮЩЕЙ СТАЛИ ДЛЯ ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ В СЗФО, 2013-2014 ГГ. 21

3.1 Объем и динамика потребления оборудования из нержавеющей стали для пищевой промышленности, 2013-2014 гг. 21

3.2 Структура потребления оборудования из нержавеющей стали по отраслям пищевой промышленности, доли 22

3.3 Основные компании-потребители оборудования из нержавеющей стали в регионе 23

3.3.1 Частота и динамика потребления 24

3.3.2 Анализ предпочтений компаний-потребителей 25

3.3.3 Анализ факторов спроса 26

3.4 База данных компаний пищевой промышленности в СЗФО, ТОП 100 (выгрузка из базы Росстат по коду ОКВЭД) 27

4. ВЫВОДЫ И РЕКОМЕНДАЦИИ ПО ИССЛЕДОВАНИЮ 40

4.1 Барьеры выхода в отрасль 40

4.2 Сдерживающие факторы на рынке 40

4.3 Рекомендации по выбору наиболее перспективного сегмента на рынке оборудования из нержавеющей стали для пищевой промышленности 40

ПРИЛОЖЕНИЯ (ДИАГРАММЫ, СХЕМЫ, РИСУНКИ)

Диаграмма 1. Производство пищевых продуктов в СЗФО 8

Диаграмма 2. Производство машин и оборудования для изготовления пищевых продуктов в России и СЗФО 9

Диаграмма 3. Импорт продукции для промышленного приготовления или производства пищевых продуктов или напитков в СЗФО 9

Диаграмма 4. Объем рынка оборудования для пищевой промышленности СЗФО 10

Диаграмма 5. Структура рынка оборудования для пищевой промышленности в разрезе материалов, используемых для изготовления оборудования 11

Диаграмма 6. Объем рынка оборудования из нержавеющей стали для пищевой промышленности 11

Диаграмма 7. Емкость рынка оборудования из нержавеющей стали для пищевой промышленности 12

Диаграмма 8. Производство машин и оборудования для изготовления пищевых продуктов в СЗФО 13

Диаграмма 9. Потребления оборудования из нержавеющей стали для пищевой промышленности в СЗФО 21

Диаграмма 10. Структура потребления оборудования из нержавеющей стали по отраслям пищевой промышленности 22

ПРИЛОЖЕНИЯ (ТАБЛИЦЫ)

Таблица 1. Основные предприятия, производящие оборудование из нержавеющей стали для пищевой промышленности 14

Таблица 2. База данных предприятий пищевой промышленности СЗФО, ТОП-100 по выручке 27

Таблица 3. База данных предприятий пищевой промышленности Новгородской области, ТОП-20 по выручке 35

Таблица 4. База данных предприятий общественного питания Новгородской области, ТОП-20 по выручке 37

Таблица 5. Производители табака СЗФО 39

МЕТОДОЛОГИЧЕСКИЕ КОММЕНТАРИИ К ИССЛЕДОВАНИЮ

Настоящее исследование представляет собой маркетинговый обзор рынка оборудования из нержавеющей стали для пищевой промышленности СЗФО.

Период исследования – 2013-2014 гг.

Актуальность исследования – ноябрь 2014 года.

Объект и предмет исследования

Объектом исследования являются потребители и производители оборудования из нержавеющей стали для пищевой промышленности СЗФО.

Предметом исследования является рынок оборудования из нержавеющей стали для пищевой промышленности (столы, ванны, емкости и резервуары, трубопроводы).

Цели и задачи исследования

Цель исследования: получение аналитической информации по рынку с целью принятия управленческого решения по организации нового направления.

Задачи исследования: предоставление актуальной информации по рынку оборудования из нержавеющей стали для пищевой промышленности.

Методология исследования

В рамках исследования предполагается использовать следующие методы сбора информации:

Анализ открытых источников информации – «кабинетное исследование» (печатные деловые и специализированные СМИ, электронные деловые и специализированные издания, рекламные и информационные материалы компаний – участников рынка, аналитические обзорные статьи в прессе, результаты ранее проведенных маркетинговых исследований в данной области, материалы отраслевых учреждений и данные надзорных и контролирующих органов государственной власти).

Источники информации

База данных государственных органов статистики.

Отраслевая статистика.

Данные государственных структур, в том числе Министерства экономического развития, Федеральной налоговой службы.

Специализированные базы данных Агентства MegaResearch.

Рейтинги.

Информационные ресурсы участников рынка.

Отраслевые и специализированные информационные порталы.

Материалы сайтов исследуемой тематики.

Региональные и федеральные СМИ.

Порталы раскрытия информации (отчетность открытых акционерных обществ).

Экспертные интервью с участниками рынка.

ОБЩИЙ ОБЗОР РЫНКА ОБОРУДОВАНИЯ ИЗ НЕРЖАВЕЮЩЕЙ СТАЛИ ДЛЯ ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ В СЗФО, 2013-2014 ГГ.

Общая характеристика рынка оборудования из нержавеющей стали для пищевой промышленности в регионе

Наиболее распространенным материалом для изготовления оборудования для пищевой промышленности является нержавеющая сталь, что обуславливается спецификой пищевого производства:

Коррозионно-активные пищевые среды.

Моющие и дезинфицирующие растворы.

Повышенная температура.

Высокая скорость истечения рабочих сред.

Значительные перепады давления.

В целом по России, для обеспечения предприятий пищевой промышленности оборудованием его производители потребляют …

Главным индикатором, определяющим состояние рынка оборудования для производства продуктов питания, является состояние пищевой промышленности.

Диаграмма 1. Производство пищевых продуктов в СЗФО

***

Источник: Федеральная служба государственной статистики РФ (далее – ФСГС РФ)

В целом пищевая промышленность СЗФО демонстрирует …

Анализируя состояние пищевой промышленности, следует обратить внимание на тот факт, что …

Положительная динамика пищевой промышленности в совокупности с необходимостью модернизации производственных мощностей предприятий этой промышленности положительным образом сказывается и на развитии рынка оборудования для производства продуктов питания.

Объем рынка оборудования из нержавеющей стали для пищевой промышленности

На рынке оборудования из нержавеющей стали для пищевой промышленности СЗФО представлено оборудование, как собственного производства, так и производства других регионов России и мира.

Диаграмма 2. Производство машин и оборудования для изготовления пищевых продуктов в России и СЗФО

***

Источник: ФСГС РФ

Доля СЗФО в объеме российского производства машин и оборудования для изготовления пищевых продуктов составила в 2013 г. **%. В основном оборудование, которое используется на предприятиях пищевой промышленности СЗФО, ввозится из других регионов РФ или импортируется из-за границы.

По оценкам MegaResearch, основанных на данных ФСГС РФ, около **% произведенного в РФ оборудования для пищевой промышленности, используется в СЗФО.

Далее оценим ситуацию с импортными поставками.

Диаграмма 3. Импорт продукции для промышленного приготовления или производства пищевых продуктов или напитков в СЗФО

Источник: аналитика MegaResearch на основе данных Федеральной таможенной службы (далее – ФТС) и ЦБ РФ

В 2013 г. объем импорта продукции для промышленного приготовления или производства пищевых продуктов или напитков в СЗФО составил ** млн долл. США (** млрд руб.), по оценкам MegaResearch, в 2014 г. объем импортируемой продукции в долларовом выражении снизится, снижение может достигать **%. Однако в рублевом исчислении объем рынка сохранится на прежнем уровне или даже чуть увеличится, что связано с ростом курса доллара.

Далее оценим объемы рынка оборудования для пищевой промышленности с учетом ввозимого в СЗФО оборудования, как из других регионов РФ, так и из-за границы.

Диаграмма 4. Объем рынка оборудования для пищевой промышленности СЗФО

***

Источник: аналитика MegaResearch на основе данных ФСГС РФ, ФТС, ЦБ РФ

Полученный объем рынка учитывает все оборудование, в том числе оборудование, выполненное не из нержавеющей стали. Для оценки доли оборудования или его частей, выполненных из нержавеющей стали, в ходе исследования проводились анализ открытых источников данных, а также легендированные интервью с производителями и продавцами оборудования для пищевой промышленности.

Предприятия, производящие оборудование, изготавливают его, используя различные марки стали и материалы. Тем не менее, самым распространенным материалом при изготовлении оборудования для пищевой промышленности является нержавеющая сталь, она применяется везде, где продукт или пищевой ингредиент соприкасается с оборудованием. При этом некоторые элементы оборудования могут состоять из любого другого черного металла, обычно используемого для удешевления стоимости оборудования, так как марки нержавеющей стали стоят дороже. Так например, каркас ванны, выполненной из нержавеющей стали, может быть изготовлен из любого черного металла. По аналитике MegaResearch с учетом данных, полученных в ходе общения с участниками рынка, оборудование для пищевой промышленности на **% состоит из нержавеющей стали.

Диаграмма 5. Структура рынка оборудования для пищевой промышленности в разрезе материалов, используемых для изготовления оборудования

Источник: аналитика MegaResearch на основе анализа открытых источников и данных участников рынка

Таким образом, объем рынка оборудования из нержавеющей стали для пищевой промышленности находится на уровне …

Диаграмма 6. Объем рынка оборудования из нержавеющей стали для пищевой промышленности

***

Источник: аналитика MegaResearch на основе данных ФСГС РФ, ФТС, ЦБ РФ, участников рынка, также анализа открытых источников

Рынок оборудования из нержавеющей стали для пищевой промышленности является …

Емкость рынка оборудования из нержавеющей стали

Емкость рынка характеризует потенциальный объем оборудования из нержавеющей стали, который предприятия пищевой отрасли могли бы потребить, но в силу определенных обстоятельств не потребляют. Для оценки потенциала рынка оборудования из нержавеющей стали для пищевой промышленности можно опираться на тот факт, что часть оборудования изготавливается не из нержавеющей стали. Обычно это делается для удешевления стоимости оборудования, однако оборудование или его элементы, выполненные не из нержавеющей стали, требуют более бережного ухода. Таким образом, если предположить, что все оборудование и его элементы, которые в настоящее время изготавливаются не из нержавеющей стали (за исключением пластика, стекла, цветного металла…), будут изготовлены из нержавеющей стали, может быть получена оценка емкости рынка.

Диаграмма 7. Емкость рынка оборудования из нержавеющей стали для пищевой промышленности

***

Источник: аналитика MegaResearch

Таким образом, потенциальный объем рынка …

Выявление основных тенденций перспектив развития рынка оборудования из нержавеющей стали

Основные тенденции развития рынка оборудования из нержавеющей стали в СЗФО выявлены на основе статистических данных и мнений участников рынка. Среди основных тенденций:

Сокращение объемов производства оборудования для пищевой промышленности в СЗФО.

…

…

….

Сокращение объемов производства оборудования для пищевой промышленности в СЗФО

Диаграмма 8. Производство машин и оборудования для изготовления пищевых продуктов в СЗФО

***

Источник: ФСГС РФ

В 2012 г. производство машин и оборудования для изготовления пищевых продуктов в СЗФО …

В связи со стабилизацией импортных поставок оборудования и объемом рынка СЗФО в целом, снижение собственного производства сопровождается ростом закупок оборудования из других регионов России.

…

…

…

АНАЛИЗ КОНКУРЕНТНОЙ СРЕДЫ НА РЫНКЕ ОБОРУДОВАНИЯ ИЗ НЕРЖАВЕЮЩЕЙ СТАЛИ ДЛЯ ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ В СЗФО

Основные компании-производители оборудования из нержавеющей стали для пищевой промышленности, представленные в регионе

Как по объему производства, так и по количеству предприятий, производящих оборудование из нержавеющей стали для пищевой промышленности лидируют Центральный и … федеральные округа. В СЗФО расположено относительно небольшое число предприятий, основными являются следующие.

Таблица 1. Основные предприятия, производящие оборудование из нержавеющей стали для пищевой промышленности

|

№ п/п |

Наименование предприятия |

Выручка (нетто) за 2013 г., тыс. руб. |

Профиль, специализация |

|

1 |

… |

||

|

2 |

… |

||

|

3 |

… |

||

|

4 |

«Протемол», ООО |

*** |

Производство оборудования для пищевой промышленности |

|

5 |

«КБ-НС», ООО |

*** |

Производство делительно-закаточных (бараночных) машин на пневматических приводах для производства бараночных изделий (сушек, баранок, бубликов) |

|

6 |

… |

||

|

7 |

… |

||

|

8 |

… |

||

|

9 |

… |

||

|

10 |

… |

||

|

11 |

… |

||

|

12 |

… |

||

|

13 |

… |

||

|

14 |

… |

||

|

15 |

… |

||

|

16 |

… |

||

|

17 |

…. |

||

|

18 |

… |

||

|

19 |

… |

||

|

20 |

… |

||

|

21 |

… |

||

|

22 |

… |

||

|

23 |

… |

Источник: ФСГС РФ

В перечень основных компаний вошли две компании из Новгородской области, «…» и «…», а также одна сервисная компания «…».

Далее подробно рассмотрим три компании, которые по видам выпускаемой продукции наиболее близки к проекту, который планирует реализовать Заказчик исследования. То есть в объеме производства этих компаний существенную долю занимает производство простого немеханизированного оборудования из нержавеющей стали для пищевой промышленности. Это компании:

…

…

…

Профили компаний конкурентов

[информация будет представлена в полной версии отчета]

Ассортимент выпускаемой продукции

[информация будет представлена в полной версии отчета]

Условия работы компаний-конкурентов

[информация будет представлена в полной версии отчета]

Анализ ценовой политики компаний-конкурентов

Цены на продукцию сильно разнятся и зависят от нескольких факторов, среди которых марка нержавеющей стали, из которой изготавливается оборудование, и ее толщина.

[информация будет представлена в полной версии отчета]

Выявление и описание основных каналов продаж оборудования из нержавеющей стали для пищевой промышленности

Предприятия, производящие и продающие оборудование из нержавеющей стали, используют как прямые продажи, так и продажи через дилеров. Продажи осуществляются как оптом, так и в розницу.

[информация будет представлена в полной версии отчета]

АНАЛИЗ ПОТРЕБЛЕНИЯ НА РЫНКЕ ОБОРУДОВАНИЯ ИЗ НЕРЖАВЕЮЩЕЙ СТАЛИ ДЛЯ ПИЩЕВОЙ ПРОМЫШЛЕННОСТИ В СЗФО, 2013-2014 ГГ.

Объем и динамика потребления оборудования из нержавеющей стали для пищевой промышленности, 2013-2014 гг.

Рынок оборудования из нержавеющей стали для пищевой промышленности является достаточно зрелым, соотношение между спросом и предложением является сбалансированным. Последний раз баланс был нарушен в результате кризиса 2009 г. Однако уже в 2011 г. рынок вернулся в равновесное состояние, а его объемы в 2011-2013 гг. были примерно на одном уровне.

Для предприятий пищевой отрасли не характерно приобретение оборудования впрок в больших объемах, хотя небольшие запасы самого простого оборудования (стол, емкость, ванны) на всякий случай имеют место быть. Производители так же изготавливают оборудование с учетом потребностей производителей пищевых продуктов и запасов на складах, своих и дилеров. Проведение крупных рекламных компаний и акций в целях привлечения внимания потребителей и сбыта крупных партий продукции для рассматриваемой отрасли так же не характерно. Сезонность на рынке отсутствует.

Таким образом, в целом объем потребления соответствует объему рынка.

Диаграмма 9. Потребления оборудования из нержавеющей стали для пищевой промышленности в СЗФО

***

Источник: аналитика MegaResearch

Структура потребления оборудования из нержавеющей стали по отраслям пищевой промышленности, доли

Далее рассмотрим структуру потребления оборудования из нержавеющей стали по отраслям пищевой промышленности.

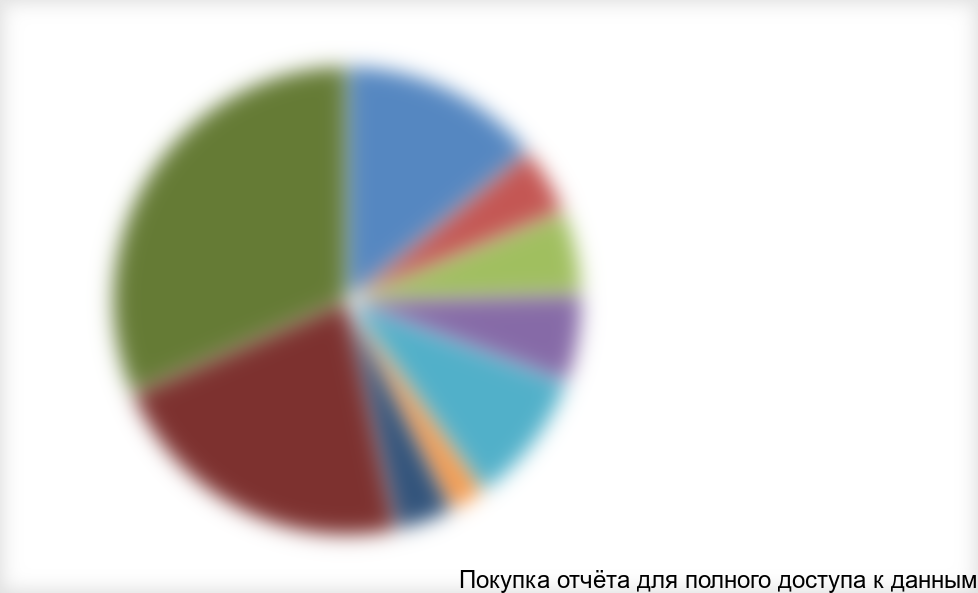

Диаграмма 10. Структура потребления оборудования из нержавеющей стали по отраслям пищевой промышленности

Источник: ФСГС РФ, аналитика MegaResearch

К категории прочих пищевых продуктов относятся сахар, чай, кофе, макароны, пряности и приправы, детское питание, диетические пищевые добавки, хлеб и мучные изделия недлительного хранения, а также табак.

Структура потребления мало подвержена изменениям. Ежегодные колебания долей находятся, как привило в границах +/-1%. Исключением являются две отрасли:

…

…

Основные компании-потребители оборудования из нержавеющей стали в регионе

База крупнейших компаний-потребителей оборудования из нержавеющей стали в СЗФО представлена в следующем разделе исследования. В этом разделе будут рассмотрены основные аспекты их поведения и спроса.

Частота и динамика потребления

По заявлениям производителей оборудования из нержавеющей стали для пищевой промышленности, срок службы изделий, выполненных из нержавеющей стали, достигает …

По оценкам MegaResearch, доля услуг по монтажу, техническому обслуживанию и ремонту оборудования с учетом частей оборудования под замену, составляет около **% рыночного объема (*** млн руб. в 2014 г.).

Более того, в пищевой отрасли для небольших и средних предприятий характерно …

…

Анализ предпочтений компаний-потребителей

[информация будет представлена в полной версии отчета]

Анализ факторов спроса

Под факторами спроса понимаются такие факторы, которые влияют на его величину. Основным фактором спроса является цена. В случае существенного снижения цен на оборудование предприятия будут чаще его обновлять и, наоборот, в случае существенного повышения цен предприятия будут стараться использовать ресурс оборудования как можно дольше.

[информация будет представлена в полной версии отчета]

База данных компаний пищевой промышленности в СЗФО, ТОП 100 (выгрузка из базы Росстат по коду ОКВЭД)

Далее будут приведены 4 базы данных.

База данных предприятий пищевой промышленности СЗФО, ТОП-100 по выручке.

База данных предприятий пищевой промышленности Новгородской области, ТОП-20 по выручке (добавлена по инициативе исполнителя в связи с тем, что Заказчик расположен в Новгородской области, а предприятия, расположенные в этой области, могут представлять повышенный интерес для Заказчика).

База данных предприятий общественного питания Новгородской области, ТОП-20 по выручке (добавлена по инициативе исполнителя в связи с тем, что в ходе исследования выявлено, что предприятия общественного питания также активно используют оборудование из нержавеющей стали и могут представлять интерес для Заказчика, но не входят в структуру исследования).

Производители табака СЗФО (все 9). Табачная промышленность относится к пищевой промышленности и учитывается в рыночных объемах.

Таблица 2. База данных предприятий пищевой промышленности СЗФО, ТОП-100 по выручке

|

№ п/п |

Наименование предприятия |

Выручка (нетто) в 2013 г., тыс. руб. |

Адрес |

Руководитель |

Телефон |

Отрасль пищевой промышленности |

|

1 |

||||||

|

2 |

||||||

|

3 |

||||||

|

4 |

||||||

|

5 |

||||||

|

6 |

||||||

|

7 |

||||||

|

8 |

||||||

|

9 |

«Агропродукт», ЗАО |

*** |

||||

|

10 |

«Петербургская продовольственная корпорация», ООО |

*** |

||||

|

11 |

||||||

|

12 |

||||||

|

13 |

||||||

|

14 |

||||||

|

15 |

||||||

|

16 |

||||||

|

17 |

||||||

|

18 |

||||||

|

19 |

||||||

|

20 |

||||||

|

21 |

||||||

|

22 |

||||||

|

23 |

||||||

|

24 |

||||||

|

25 |

||||||

|

26 |

||||||

|

27 |

||||||

|

28 |

||||||

|

29 |

||||||

|

30 |

||||||

|

31 |

||||||

|

32 |

||||||

|

33 |

||||||

|

34 |

||||||

|

35 |

||||||

|

36 |

||||||

|

37 |

||||||

|

38 |

||||||

|

39 |

||||||

|

40 |

||||||

|

41 |

||||||

|

42 |

||||||

|

43 |

||||||

|

44 |

||||||

|

45 |

||||||

|

46 |

||||||

|

47 |

||||||

|

48 |

||||||

|

49 |

||||||

|

50 |

||||||

|

51 |

||||||

|

52 |

||||||

|

53 |

||||||

|

54 |

||||||

|

55 |

||||||

|

56 |

||||||

|

57 |

||||||

|

58 |

||||||

|

59 |

||||||

|

60 |

||||||

|

61 |

||||||

|

62 |

||||||

|

63 |

||||||

|

64 |

||||||

|

65 |

||||||

|

66 |

||||||

|

67 |

||||||

|

68 |

||||||

|

69 |

||||||

|

70 |

||||||

|

71 |

||||||

|

72 |

||||||

|

73 |

||||||

|

74 |

||||||

|

75 |

||||||

|

76 |

||||||

|

77 |

||||||

|

78 |

||||||

|

79 |

||||||

|

80 |

||||||

|

81 |

||||||

|

82 |

||||||

|

83 |

||||||

|

84 |

||||||

|

85 |

||||||

|

86 |

||||||

|

87 |

||||||

|

88 |

||||||

|

89 |

||||||

|

90 |

||||||

|

91 |

||||||

|

92 |

||||||

|

93 |

||||||

|

94 |

||||||

|

95 |

||||||

|

96 |

||||||

|

97 |

||||||

|

98 |

||||||

|

99 |

||||||

|

100 |

Источник: ФСГС РФ

Далее будут рассмотрены крупнейшие предприятия пищевой промышленности Новгородской области.

Таблица 3. База данных предприятий пищевой промышленности Новгородской области, ТОП-20 по выручке

|

№ п/п |

Наименование предприятия |

Выручка (нетто) в 2013 г., тыс. руб. |

Адрес |

Руководитель |

Телефон |

Отрасль пищевой промышленности |

|

1 |

||||||

|

2 |

||||||

|

3 |

||||||

|

4 |

||||||

|

5 |

«Лактис», ЗАО |

|||||

|

6 |

«Стоик», ООО |

|||||

|

7 |

||||||

|

8 |

||||||

|

9 |

||||||

|

10 |

||||||

|

11 |

||||||

|

12 |

||||||

|

13 |

||||||

|

14 |

||||||

|

15 |

||||||

|

16 |

||||||

|

17 |

||||||

|

18 |

||||||

|

19 |

||||||

|

20 |

Источник: ФСГС РФ

Далее будут рассмотрены крупнейшие предприятия общественного питания Новгородской области.

Таблица 4. База данных предприятий общественного питания Новгородской области, ТОП-20 по выручке

|

№ п/п |

Наименование предприятия |

Выручка (нетто), тыс. руб. |

Адрес |

Руководитель |

Телефон |

Отрасль общественного питания |

|

1 |

||||||

|

2 |

||||||

|

3 |

||||||

|

4 |

||||||

|

5 |

||||||

|

6 |

«Тропус», ООО |

|||||

|

7 |

«Ладушки», ООО |

|||||

|

8 |

||||||

|

9 |

||||||

|

10 |

||||||

|

11 |

||||||

|

12 |

||||||

|

13 |

||||||

|

14 |

||||||

|

15 |

||||||

|

16 |

||||||

|

17 |

||||||

|

18 |

||||||

|

19 |

||||||

|

20 |

Источник: ФСГС РФ

Далее будут рассмотрены производители табака СЗФО.

Таблица 5. Производители табака СЗФО

|

№ п/п |

Наименование предприятия |

Выручка (нетто), тыс. руб. |

Адрес |

Руководитель |

Телефон |

Отрасль |

|

1 |

||||||

|

2 |

||||||

|

3 |

||||||

|

4 |

||||||

|

5 |

||||||

|

6 |

«Юнион Тобакко Фэктори», ООО |

|||||

|

7 |

«ЗЕВС И К», ООО |

|||||

|

8 |

||||||

|

9 |

Источник: ФСГС РФ

ВЫВОДЫ И РЕКОМЕНДАЦИИ ПО ИССЛЕДОВАНИЮ

Барьеры выхода в отрасль

Если рассматривать простое оборудование без механизмов, то барьеры входа в отрасль представляются невысокими. Среди них:

…

…

…

…

Сдерживающие факторы на рынке

На законодательном уровне …

Среди основных сдерживающих факторов:

…

…

…

Рекомендации по выбору наиболее перспективного сегмента на рынке оборудования из нержавеющей стали для пищевой промышленности

[информация будет представлена в полной версии отчета]

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Сталь»

Ilya specializes in marketing research projects, business plans and strategic consulting.