Маркетинговое исследование Рынок антикоррозийных полимерных покрытий стальных труб

Р ынок антикоррозийных полимерных покрытий стальных труб

30 из 36

РЫНОК АНТИКОРРОЗИЙНЫХ ПОЛИМЕРНЫХ ПОКРЫТИЙ СТАЛЬНЫХ ТРУБ В РФ

Содержание

|

1. |

Методологические комментарии к исследованию |

4 |

|

2. |

Обзор рынка нанесения антикоррозийных полимерных покрытий стальных труб в РФ, 2011-2012 гг. |

5 |

|

2.1. |

Общая информация по рынку |

5 |

|

2.1.1. |

Основные характеристики анализируемого рынка |

5 |

|

2.1.2. |

Сравнительные характеристики, преимущества и недостатки антикоррозийных полимерных покрытий |

5 |

|

2.1.3. |

Технологии нанесения антикоррозийных полимерных покрытий |

11 |

|

2.2. |

Объем рынка в динамике, 2011-2012 гг. |

18 |

|

2.3. |

Текущая емкость рынка |

19 |

|

2.4. |

Оценка текущих тенденций и перспектив развития рынка |

19 |

|

2.5. |

Оценка факторов, влияющих на рынок в среднесрочной перспективе |

28 |

|

2.6. |

Структура рынка антикоррозийных полимерных покрытий в РФ |

29 |

|

2.6.1. |

Структура рынка по ассортименту |

29 |

|

2.6.2. |

Структура рынка по производителям, оценка доли импортных товаров |

29 |

|

2.6.3. |

Структура рынка по отраслям потребления |

30 |

|

2.6.4. |

Анализ перспективных сегментов |

31 |

|

3. |

Анализ внешнеторговых поставок марок полиэтилена, используемых для нанесения антикоррозийных покрытий на стальные трубы |

32 |

|

3.1. |

Объем и динамика импорта |

32 |

|

3.2. |

Объем и динамика экспорта |

33 |

|

3.3. |

Баланс экспорта/импорта |

35 |

|

4. |

Анализ производства и нанесения антикоррозийных полимерных покрытий в РФ |

36 |

|

4.1. |

Объем и динамика производства, 2011-2012 гг. |

36 |

|

4.2. |

Доля экспорта в производстве |

36 |

|

4.3. |

Сегментация производства |

37 |

|

5. |

Конкурентный анализ: крупнейшие производители антикоррозийных полимерных покрытий в РФ |

38 |

|

5.1. |

Основные компании-конкуренты: объем производства и доля на рынке |

38 |

|

5.2. |

Условия работы компаний-конкурентов |

38 |

|

5.3. |

Анализ ценовой политики конкурентов |

39 |

|

5.4. |

Ассортимент конкурентов, технические параметры |

48 |

|

5.5. |

Профили основных игроков |

56 |

|

6. |

Анализ потребителей антикоррозийных полимерных покрытий в РФ |

65 |

|

6.1. |

Оценка объема потребления в 2011 году |

65 |

|

6.2. |

Основные отрасли потребления и потребители |

65 |

|

6.3. |

Анализ факторов спроса |

66 |

|

6.4. |

Объем импорта в потреблении |

66 |

|

6.5. |

Баланс спроса и предложения на рынке |

66 |

|

7. |

Выводы по исследованию |

67 |

1. Методологические комментарии к исследованию

Настоящее исследование представляет собой полноценное маркетинговое исследование рынка антикоррозийных полимерных покрытий стальных труб в РФ.

Актуальность исследования – август 2012 года.

Объект и предмет исследования

Объектом исследования являются антикоррозийные полимерные покрытия стальных труб.

Предметом исследования являются основные производители, потребители, а также внешнеторговые поставки исследуемой продукции.

Цели и задачи исследования

Цель исследования: изучение и анализ рынка антикоррозийных полимерных покрытий стальных труб и оценка перспектив развития.

Задачи исследования:

оценка рынка антикоррозийных полимерных покрытий стальных труб, его перспективы.

Методология исследования

Исследование кабинетное: анализ вторичных источников информации.

Источники информации

База данных государственных органов статистики (информация по производственным показателям крупных компаний, по показателям финансово-экономической деятельности более чем 4,5 млн российских предприятий, отраслевые показатели);

Отраслевая статистика;

Данные государственных структур, в том числе Министерства экономического развития, Федеральной таможенной службы России (ФТС);

Специализированные базы данных Агентства «MegaResearch»;

Рейтинги;

Информационные ресурсы участников рынка;

Отраслевые и специализированные информационные порталы;

Материалы сайтов исследуемой тематики (web-ресурсы производителей и поставщиков, электронные торговые площадки, доски объявлений, специализированные форумы, Интернет-магазины);

Региональные и федеральные СМИ;

Порталы раскрытия информации (отчетность открытых акционерных обществ);

Опросы основных участников рынка.

2. Обзор рынка нанесения антикоррозийных полимерных покрытий стальных труб в РФ, 2011-2012 гг.

2.1. Общая информация по рынку

2.1.1. Основные характеристики анализируемого рынка

Рынок нанесения антикоррозийных полимерных покрытий стальных труб – быстрорастущий и при этом постоянно изменяющийся.

Что касается роста, то это связано с увеличением спроса со стороны двух базовых отраслей потребления – нефтегазовой и жилищно-коммунального хозяйства.

Рост спроса со стороны первой обеспечен новыми проектами по строительству газо- и нефтепроводов, а также реконструкцией старых магистралей, имеющих трубы с исчерпанным ресурсом покрытий.

В жилищно-коммунальном хозяйстве львиная доля спроса приходится на капитальный ремонт сетей – трубы, проложенные еще в советское время, требуют замены на новые, имеющие современные покрытия и отвечающие нормам законодательства.

Рынку антикоррозийных покрытий также свойственно постоянное развитие, что накладывает отпечаток на его общее состояние – разрабатываются не только новые технологии нанесения покрытий, снижающие издержки самих производств, но и новые материалы, применяемые в качестве антикоррозийных покрытий.

2.1.2. Сравнительные характеристики, преимущества и недостатки антикоррозийных полимерных покрытий

Материалы для полимерных покрытий классифицируют по назначению, физико-химическим и другим признакам. Как правило, в состав материала покрытия входят компоненты, влияющие на свойства материала и покрытия на его основе: пигменты, пластификаторы, наполнители, стабилизаторы, отвердители, инициаторы и ускорители, добавки для улучшения смачивания и растекания, тиксотропные агенты и др.

Наиболее используемые покрытия:

• Битум: доступен, дешев, стоек к воде, водяному пару, ряду кислот и щелочей. Под действием солнечной радиации и температуры размягчается. При низких температурах имеет низкую эластичность и стойкость к удару.

• Эпоксид: не экранирует катодную защиту, имеет повышенную водопроницаемость, причем водопоглощение носит насыщающий характер. Переходное сопротивление, снижающееся в начальный период эксплуатации, стабилизируется. Покрытие становится проницаемым для токов катодной защиты, сохраняя высокие барьерные свойства по отношению к кислороду и ионам коррозионной среды. Оно обеспечивает эффективную защиту металла в широком интервале потенциалов катодной поляризации при низких плотностях тока за счет пассивации поверхности металла продуктами катодной реакции, в том числе под потерявшим адгезию покрытием. Эпоксид имеет великолепные показатели по адгезии к металлу, высокие термостойкость и влагостойкость, низкое значение катодного отслаивания. Вместе с тем, эпоксидный слой относительно хрупок, имеет недостаточную эластичность и, как следствие, прочность при ударе. На воздухе быстро обесцвечивается (эффект «меления»), склонен к растрескиванию.

• Полиуретан: эластичен, прочен при ударе, стоек к атмосферному воздействию, технологичен (быстро твердеет), но по показателям адгезии и термостойкости уступает эпоксиду. Как правило, требует специфического оборудования и не может наноситься при отрицательных температурах.

• Полимочевина: наряду с непроницаемостью пленки и высокой скоростью отверждения сохраняет реакционоспособность даже при отрицательных температурах и в присутствии воды. Однако в условиях холода резко увеличивается вязкость композиции, что приводит к снижению смачиваемости поверхности и, как следствие, адгезии. Наличие воды на поверхности также снижает адгезию. Желательно применение грунтовки.

• Полиэтилен (особенно – высокого давления (ПЭВД): устойчив к световому и атмосферному старению. Сохраняет эластичность в широком интервале температур. Стоек к действию воды, кислот, щелочей, растворителей. Имеет высокие диэлектрические свойства. Низкая адгезия к стальной поверхности и другим материалам. Нанесение требует дорогостоящего и энергоемкого заводского оборудования.

Специфика применения полимерных покрытий заключается в *******.

Полная информация представлена в готовой версии отчета.

В таблице 2.1 приведены основные результаты испытаний сертифицированных ВНИИСТом двухслойных и трехслойных полиэтиленовых покрытий труб.

Таблица 2.1.

Данные испытаний типовых трехслойных и двухслойных полиэтиленовых покрытий труб

|

Основные показатели свойств покрытий |

Трехслойное полиэтиленовое покрытие |

Двухслойное полиэтиленовое покрытие |

Норма по техническим требованиям (ГОСТ Р 51 164) |

|

1. Исходная адгезия к стали, кг/см, при температурах испытаний: 20±5 °С 60±3 °С |

От 25,0 до 40,0 От 12,0 до 16,0 |

От 5,0 до 12,0 От 1,0 до 1,2 |

От 3,5 до 5,0 (7,0)* От 0,9 до (3,0)* |

Источник: информация ЗАО «Анкорт»

2.1.3. Технологии нанесения антикоррозийных полимерных покрытий

Полная информация представлена в готовой версии отчета.

2.2. Объем рынка в динамике, 2011-2012 гг.

Объем рынка антикоррозийных полимерных покрытий – это фактически потребление стальных труб с такими материалами.

Так как структура экспорта и импорта по трубам с покрытиями отсутствует – выявлять поставки такой продукции довольно бесперспективно в силу отсутствия полных спецификаций по провозимой продукции в таможенных декларациях, то условно можно принять, что доля импортной продукции составляет порядка **%. Такой подход основан на том, что доля импортных стальных труб на рынке России составляет порядка ***%, а также часть продукции поставляется на экспорт.

Диаграмма 2.1.

Объем рынка стальных труб с антикоррозийным полимерным покрытием

в 2011-1 полугодии 2012 гг., тыс. тонн

***

Источник: данные Росстат, данные компаний, оценка MegaResearch

Таким образом, если условно считать, то рынок в 2012 году «провалился» примерно на **%. Однако стоит учесть, что большая часть потребления, все же, приходится на вторую половину года – летние и осенние месяцы, когда реализуется монтаж трубопроводов.

2.3. Текущая емкость рынка

Емкость рынка антикоррозийных полимерных покрытий стальных труб можно считать исходя из потребностей рынка России в этой продукции.

На данный момент почти ** млн. км подземных трубопроводов фактически подлежит замене. В пересчете на средний диаметр труб в ** мм это составит более 70 млн. тонн.

Представим ниже на диаграмме сравнение объема текущего рынка и его емкости – как видно, объем составляет почти **% от текущей потребности рынка в трубах с антикоррозийными полимерными покрытиями.

Диаграмма 2.2.

Объем и емкость рынка стальных труб с антикоррозийным полимерным покрытием

Источник: данные Росстат, данные компаний, оценка MegaResearch

Таким образом, ****.

2.4. Оценка текущих тенденций и перспектив развития рынка

Так как исследуемый рынок довольно узок в отношении отраслей потребления, то основным тенденциям его развития соответствуют те процессы, что происходят в нефтегазовой отрасли и сфере жилищно-коммунального хозяйства.

Что касается второго сегмента, то стоит привести показатели изношенности российских сетей ЖКХ: за годы экономических реформ в среднем по России физический износ котельных составляет *** %, коммунальных сетей водопровода - **%, канализации и тепловых сетей - ** %, электрических сетей - *** %, водопроводных насосных станций - **%, канализационных насосных станций - ** %, очистных сооружений водопровода - ** % и канализации - ** %.

Неэффективное использование отраслью бюджетных средств, отсутствие работающих механизмов управления жильем, государственная и муниципальная монополия в области предоставления жилищно-коммунальных услуг, высокий процент износа жилого фонда послужили причинами запуска в России реформы ЖКХ.

Одними из основных направлений ее реализации являются:

*****

Что касается нефтегазовой отрасли, то здесь для начала стоит оценить текущее состояние нефтегазопроводов, чтобы понять ситуацию с реконструкцией и капремонтом трубопроводов.

По состоянию на данный момент, в России действует порядка 160,4 тыс. км магистральных газопроводов и отводов, а также около 70 тыс. км магистральных нефтепроводов.

Основная часть российских магистральных нефтепроводов (73%) была построена более 20 лет назад. Именно поэтому технологическая политика «Транснефти» направлена на сохранение долговременного потенциала действующей системы. Наиболее очевидным результатом такой политики стало увеличение объема транспортировки нефти в ** раза с ** млн. тонн (1999) до ** млн. тонн (2010). При этом аварийность магистральных нефтепроводов снизилась за этот же период в ** раза: с ** аварий на тысячу километров нефтепроводов до ** аварий.

Полная информация представлена в готовой версии отчета.

2.5. Оценка факторов, влияющих на рынок в среднесрочной перспективе

Спрос на антикоррозийные покрытия, в первую очередь, зависит от спроса на стальные трубы с данными покрытиями. Вторым фактором также является спрос на покрытие уже готовых труб – в том числе и вторичных.

Полная информация представлена в готовой версии отчета.

2.6. Структура рынка антикоррозийных полимерных покрытий в РФ

2.6.1. Структура рынка по ассортименту

Структура рынка по ассортименту представляет собой соотношение покрытий различного типа, производимых в России.

Провести такую сегментацию не представляется возможным, так как крупные заводы-производители предоставляют возможность нанесения нескольких видов покрытия.

Совершенно точно можно сказать одно: для исследуемых труб наиболее предпочтительным покрытием является полиэтиленовое, о чем также говорят планы развития Транснефти – для реконструкции строительства компания будет применять стальные трубы только лишь с таким покрытием.

Таким образом, можно сказать, что львиная доля – до **% - наносимых покрытий на трубы для ****.

2.6.2. Структура рынка по производителям, оценка доли импортных товаров

На диаграмме 2.3 представлены данные о структуре рынка по производителям антикоррозийных полимерных покрытий.

Диаграмма 2.3.

Структура рынка антикоррозийных полимерных покрытий по отраслям потребления

****

Источник: данные Росстат, данные компаний, оценка MegaResearch

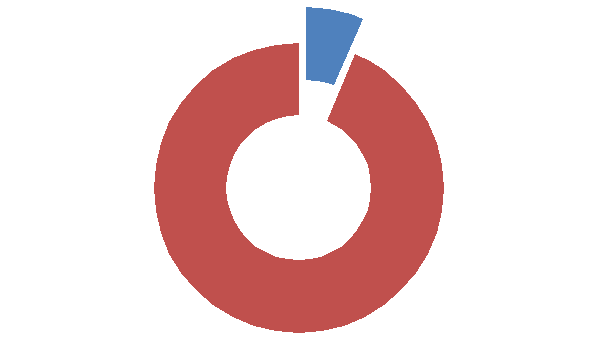

2.6.3. Структура рынка по отраслям потребления

Отраслями потребления изучаемой продукции являются нефтегазовая и сфера ЖКХ.

На диаграмме 2.4 представлена структура потребления стальных труб с нанесенным антикоррозийным полимерным покрытием.

Диаграмма 2.4.

Структура рынка антикоррозийных полимерных покрытий по отраслям потребления

***

Источник: данные компаний, открытые источники информации, оценка MegaResearch

Как видно, большая часть потребления приходится на нефтегазовую отрасль.

Связано это с масштабными проектами ***.

2.6.4. Анализ перспективных сегментов

В изучаемом сегменте основными отраслями потребления являются нефтегазовая и ЖКХ. Они являются основными потребителями и сейчас, и в ближайшем будущем.

Поэтому анализ перспективных сегментов целесообразно проводить с точки зрения перспектив развития этих двух отраслей. Данный анализ представлен в пункте 2.4 исследования.

Однако можно отметить, что наиболее перспективным, в силу наличия реальных планов, является сегмент газо- и нефтепроводов.

Поэтому стоит еще раз отметить, что в планах строительство более чем *** км нефтепроводов и более *** км газопроводов.

Такой объем работ потребует, соответственно, и увеличение потребляемых труб с современными антикоррозийными полимерными покрытиями.

3. Анализ внешнеторговых поставок марок полиэтилена, используемых для нанесения антикоррозийных покрытий на стальные трубы

3.1. Объем и динамика импорта

Объем импорта полиэтилена, используемого для нанесения антикоррозийных покрытий на стальные трубы, в 2011 году составил почти *** тыс. тонн.

В таблице 3.1 представлены данные по объемам поставок импортного полиэтилена на территорию РФ в 2011 году

Таблица 3.1.

Объем импортных поставок полиэтилена в 2011 году

|

Месяц поставки |

Объем, тонн |

|

Январь |

|

|

Февраль |

|

|

Март |

|

|

Апрель |

|

|

Май |

|

|

Июнь |

|

|

Июль |

|

|

Август |

|

|

Сентябрь |

|

|

Октябрь |

|

|

Ноябрь |

|

|

Декабрь |

|

|

Общий итог |

Источник: данные ФТС РФ

Как видно, на первую половину года приходится большая часть импорта полиэтилена, что связано с увеличением спроса на трубную продукцию в летний период.

На диаграмме 3.1 наглядно представлены данные по объемам импортных поставок полиэтилена, а также динамика поставок в течение года.

Диаграмма 3.1.

Объем и динамика импортных поставок полиэтилена в 2011 году

***

Источник: данные ФТС РФ

Таким образом, рост поставок зафиксирован в марте, мае, сентябре, октябре и декабре.

Большая часть поставок лежит в пределах ** тыс. тонн в месяц.

3.2. Объем и динамика экспорта

Объем экспорта полиэтилена, используемого для нанесения антикоррозийных покрытий на стальные трубы, в 2011 году составил почти ** тыс. тонн.

В таблице 3.2 представлены данные по объемам поставок российского полиэтилена на экспорт в 2011 году

Таблица 3.2.

Динамика экспортных поставок полиэтилена в 2011 году

|

Месяц поставки |

Объем, тонн |

|

Январь |

|

|

Февраль |

|

|

Март |

|

|

Апрель |

|

|

Май |

|

|

Июнь |

|

|

Июль |

|

|

Август |

|

|

Сентябрь |

|

|

Октябрь |

|

|

Ноябрь |

|

|

Декабрь |

|

|

Общий итог |

Источник: данные ФТС РФ

В отличие от импорта, большая часть экспорта приходится на вторую половину года – следствие снижения внутреннего спроса на трубную продукцию, и соответственно, на полиэтилен для нанесения антикоррозионных покрытий.

На диаграмме 3.2 наглядно представлены данные по объемам экспортных поставок полиэтилена, а также динамика поставок в течение года.

Диаграмма 3.2.

Объем и динамика экспортных поставок полиэтилена в 2011 году

****

Источник: данные ФТС РФ

В первой половине года ****.

3.3. Баланс экспорта/импорта

На диаграмме 3.3 представлен баланс экспорта/импорта в отношении поставок полиэтилена, используемого для нанесения антикоррозийный покрытий стальных труб.

Стоит отметить, что значение за 2011 год в целом составило -*** тыс. тонн. Т.е. торговый баланс в отношении полиэтилена пассивен – импорт многократно превосходит экспортные поставки.

Диаграмма 3.3.

Баланс экспорт и импорта поставок полиэтилена в 2011 году

****

Источник: данные ФТС РФ

Максимальное отрицательное значение баланс экспорта/импорта составляет ****.

4. Анализ производства и нанесения антикоррозийных полимерных покрытий в РФ

4.1. Объем и динамика производства, 2011-2012 гг.

По существу, основными производителями антикоррозийного полимерного покрытия в России являются крупнейшие производители трубной продукции. На долю этих гигантов приходится до ***-**% всего производства.

Если же брать в отношении имеющихся мощностей нанесения покрытия, то доля этих компаний будет еще выше – большая часть заводов модернизирует производство, устанавливая новые линии по нанесению покрытия в заводских условиях, чтобы иметь возможность обеспечить всю выпускаемую продукцию необходимым покрытием.

Диаграмма 4.1.

Объем и динамика производства стальных труб с антикоррозийным полимерным покрытием в 2011-1 полугодии 2012 гг., тыс. тонн

***

Источник: данные Росстат, данные компаний, оценка MegaResearch

4.2. Доля экспорта в производстве

Т.к. в главе 3 мы рассматривали экспортные поставки полиэтилена, используемого для нанесения антикоррозийных покрытий, то в данном пункте будет некорректно говорить об экспортных поставках антикоррозийных покрытий, а точнее труб с нанесенным покрытием.

Стоит отметить, что экспорт марок полиэтилена, используемых для нанесения в качестве антикоррозийных покрытий, присутствует.

4.3. Сегментация производства

В данном исследовании упор сделан на антикоррозийные покрытия на основе полиэтилена.

Полная информация представлена в готовой версии отчета.

5. Конкурентный анализ: крупнейшие производители антикоррозийных полимерных покрытий в РФ

5.1. Основные компании-конкуренты: объем производства и доля на рынке

Основные компании-производители антикоррозийных полимерных покрытий в 2011 году были уже представлены выше.

В таблице 5.1 показаны объемы производства и доля на рынке.

Таблица 5.1.

Основные компании-конкуренты и их доли на рынке

|

Компания |

Объем, тыс. тонн |

Доля, % |

|

ОАО «Волжский трубный завод» |

||

|

ОАО «Выксунский металлургический завод» |

||

|

ЧТПЗ, ПНТЗ |

||

|

ЗАО «Ижорский трубный завод» |

||

|

Завод «НЕГАС» |

||

|

ООО «Завод по изоляции труб» |

||

|

ООО «Копейский завод изоляции труб» |

||

|

ОАО «Альметьевский трубный завод» |

||

|

ООО «Усть-Лабинскгазстрой» |

||

|

Прочие |

||

|

Всего |

Источник: данные Росстат, данные компаний, оценка MegaResearch

5.2. Условия работы компаний-конкурентов

Полная информация представлена в готовой версии отчета.

5.3. Анализ ценовой политики конкурентов

Как уже было сказано выше, крупные трубные заводы, по большей части наносят покрытия, в первую очередь, для увеличения продаж самих труб. Поэтому стоимость нанесенного покрытия определяется при расчете заказа стальных труб под каждого заказчика индивидуально.

С другими компаниями ситуация несколько проще, так как нанесение покрытий является одной из основных услуг. Ниже представлена ценовая политика нескольких основных компаний-конкурентов, представленных на рынке России.

Таблица 5.2.

ООО «Копейский завод изоляции труб»

|

Сортамент труб |

Тип труб |

Стоимость руб/тн. |

|

219*5,0 |

Труба новая, с изоляцией |

|

|

273*6,0 |

Труба новая, с изоляцией |

|

|

325*7,0 |

Труба новая, с изоляцией |

|

|

426*7,0 |

Труба новая, с изоляцией |

|

|

325*6,0 |

Труба новая, с изоляцией |

|

|

530*7,0 |

Труба новая, с изоляцией |

|

|

720*8,0 |

Труба новая, с изоляцией |

Источник: данные компании

Таблица 5.3.

ООО «Усть-Лабинскгазстрой»

Стоимость услуг по нанесению двухслойной изоляции экструдированным полиэтиленом на основе «Тризолена» ГОСТ 9.602

***

Источник: данные компании

Таблица 5.4.

ООО «Усть-Лабинскгазстрой»

Стоимость услуг по нанесению двухслойной изоляции экструдированным полиэтиленом на основе «Тризолена» ГОСТ 51164 (УС)

****

Источник: данные компании

Таблица 5.5.

ООО «Усть-Лабинскгазстрой»

Стоимость услуг по нанесению трехслойного полимерного покрытия на стальные трубы

***

Источник: данные компании

Таблица 5.6.

ООО «Завод по изоляции труб»

***

Источник: данные компании

Таким образом, можно наглядно увидеть, что ценовая политика по нанесению однотипного антикоррозийного покрытия находится примерно в одних пределах.

5.4. Ассортимент конкурентов, технические параметры

ООО «Копейский завод изоляции труб»

Завод осуществляет нанесение антикоррозионных покрытий (двух и трёхслойных) на основе экструдированного полиэтилена на наружную поверхность стальных труб по:

- ТУ 1394-001-45657335-2011 Трубы стальные с наружным антикоррозионным полиэтиленовым покрытием для газопроводов;

- ТУ 1390-011-45657335-2011 Наружное полиэтиленовое покрытие труб;

- ТУ 1390-020-45657335-2010 Трубы стальные диаметром 159-1420 мм с наружным двухслойным и трехслойным покрытием из экструдированного полиэтилена.

Покрытие производится на оборудовании фирмы CRC-EVANS PIPELINE INTERNATIONAL, производства США.

Труба с двухслойным антикоррозионным покрытием на основе экструдированного полиэтилена.

Продукция соответствует требованиям:

ГОСТ Р 51164-98 Трубопроводы стальные магистральные. Общие требования к защите от коррозии;

ТУ 1394-001-45657335-2011 Трубы стальные с наружным антикоррозионным полиэтиленовым покрытием для газопроводов;

ТУ 1390-011-45657335-2011 Наружное полиэтиленовое покрытие труб.

Возможные диаметры: 219 мм, 273 мм, 325 мм, 377 мм, 426 мм, 530 мм, 720 мм, 820 мм, 1020 мм, 1067 мм, 1220 мм, 1420 мм.

Труба с трехслойным антикоррозионным покрытием на основе экструдированного полиэтилена.

П родукция соответствует требованиям:

родукция соответствует требованиям:

ГОСТ Р 51164-98 Трубопроводы стальные магистральные. Общие требования к защите от коррозии;

ТУ 1394-001-45657335-2011 Трубы стальные с наружным антикоррозионным полиэтиленовым покрытием для газопроводов;

ТУ 1390-011-45657335-2011 Наружное полиэтиленовое покрытие труб.

Возможные диаметры: 219 мм, 273 мм, 325 мм, 377 мм, 426 мм, 530 мм, 720 мм, 820 мм, 1020 мм, 1067 мм, 1220 мм, 1420 мм.

Полная информация представлена в готовой версии отчета.

ОАО «Выксунский металлургический завод»

Предприятие изготавливает 2х- и 3х-слойное полиэтиленовое покрытие.

Технические характеристики покрытия труб

Полная информация представлена в готовой версии отчета.

Примечание. Также имеется возможность наносить покрытие по международным стандартам: ****.

5.5. Профили основных игроков

ООО «Копейский завод изоляции труб»

Адрес: 456656 Челябинская область, г. Копейск, пос. Железнодорожный, ул. Мечникова, 1

Приёмная директора:

Телефон: 8 (351-39) 20-982; 8 (351-39) 20-983

Факс: 8 (351-39) 20-984

E-mail: kzit@kzit.ru

Website: http://www.kzit.ru/

Завод располагается на территории площадью 20 гектаров вблизи дороги Старокамышинск – Челябинск, соединяющей завод с основными автомагистралями области. В трех километрах находится станция Челябинск – Южный, а в 11 км ОАО «Челябинский трубопрокатный завод». Завод владеет внутризаводскими железнодорожными путями с выходом на железнодорожную станцию.

Оборудование для завода поставила американская компания «CRC EVANS Pipeline International Inc».

Совместно с началом эксплуатации линии по изоляции труб была запущена в работу линия по очистке труб, бывших в употреблении и демонтированных при капитальном ремонте трубопроводов.

В 2001 году после установки экструдеров завод начал наносить двух, а затем трёхслойную изоляцию на основе экструдированного полиэтилена на трубы.

В 2004 году за счет реконструкции линии изоляции завод увеличил производительность в два раза.

Производственные мощности завода составляют:

- по изоляции 600 км труб диаметром 1020 мм в год;

- по восстановлению труб (наружная очистка, механическая торцовка и гидроиспытания) до 160 км труб диаметром 1020 мм в год;

- изготовление гнутых отводов до 5000 отводов в год.

Складские площади завода:

- склад труб, площадью 10980 кв.м.;

- отделение комплектации труб, площадью 6840 кв.м.;

- отделение отгрузки готовой продукции, площадью 4440 кв.м.

Производство на ООО «Копейский завод изоляции труб» осуществляется на основании ТУ согласованных ОАО «ВНИИСТ», ООО «ВНИИГАЗ» и АК «Транснефть».

Продукция завода применяется при строительстве магистральных и подземных нефтегазопроводов, трубопроводов систем теплоснабжения и водоснабжения.

Вся продукция ООО «Копейский завод изоляции труб» сертифицирована в соответствии с ГОСТ Р ИСО 9001-2008 и СТО Газпром 9001-2006. Предприятие имеет сертификат «ТРАНССЕРТ».

Полная информация представлена в готовой версии отчета.

6. Анализ потребителей антикоррозийных полимерных покрытий в РФ

6.1. Оценка объема потребления в 2011 году

Объем рынка антикоррозийных полимерных покрытий – это фактически потребление стальных труб с такими материалами. Так как данная продукция, как правило, не производится на склад – иначе покрытие будет подвергаться разрушению, то фактически весь произведенный объем по факту потребляется.

Диаграмма 6.1.

Объем потребления стальных труб с антикоррозийным полимерным покрытием

в 2011-1 полугодии 2012 гг., тыс. тонн

***

Источник: данные Росстат, данные компаний, оценка MegaResearch

По итогам первого полугодия 2012 года можно сказать, что ****.

6.2. Основные отрасли потребления и потребители

*****

6.3. Анализ факторов спроса

********

6.4. Объем импорта в потреблении

*******

6.5. Баланс спроса и предложения на рынке

*****

7. Выводы по исследованию

По проведенному исследованию можно сделать следующие выводы:

Полная информация представлена в готовой версии отчета.

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Полипропилен, полимеры и смолы»

Alexander specializes in marketing research projects, business plans and strategic consulting.