Обзор и анализ различных сегментов рынка страхования

Российскому рынку страхования в 2024 году исполнилось 30 лет. За это время его структура полностью сложилась и оформилась, а количество страховых услуг и продуктов заметно выросло. Кроме того, изменились каналы их продаж и технологии взаимодействия основных участников рынка.

Рынок страхования финансовых и предпринимательских рисков

Предпринимательские и финансовые риски возникают при ведении любого бизнеса, поскольку коммерческая деятельность практически всегда сопряжена с неопределенностью рыночной среды и возможными ошибками управляющего персонала.

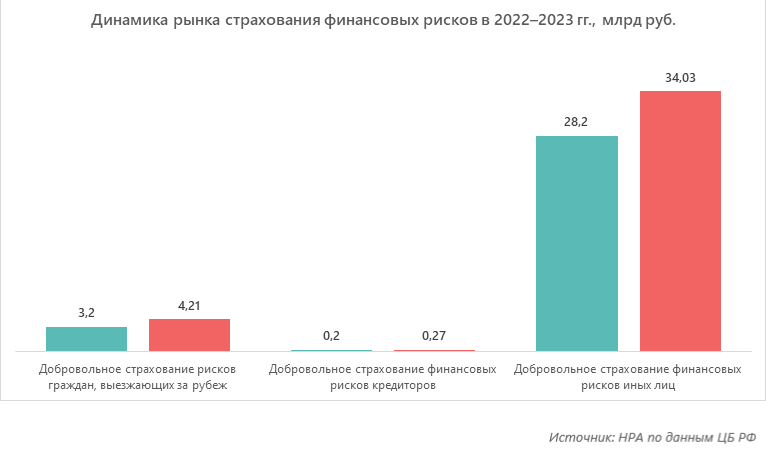

По данным ЦБ РФ, объем рынка страхования финансовых рисков в 2023 году увеличился на 22% и достиг 38,5 млрд руб. Рост наблюдался во всех сегментах, в процентном выражении он был наибольшим в страховании финансовых рисков граждан, выезжающих за рубеж, в абсолютном — финансовых рисков иных лиц (этот сегмент занимает около 90% рынка). Основными драйверами роста были начавшееся в 2023 году восстановление выездного туризма, общее оживление экономики и рекордное увеличение объемов ипотечного и потребительского кредитования.

В 2024 году началось охлаждение этого рынка, связанное с сокращением объемов кредитования в условиях повышения инфляции и роста ключевой ставки рефинансирования. В первом квартале снижение общего размера страховых премий составило 14,2%.

Рынок страхования юридических лиц от предпринимательских рисков в 2023 году, напротив, показал отрицательную динамику: объем взносов в этом сегменте снизился на 2,6%. По результатам первого квартала 2024 года падение рынка продолжилось ускоренными темпами: он снизился еще на 21%.

Специфические сегменты страхования

Рынок добровольного страхования предлагает множество продуктов, покрывающих наиболее часто встречающиеся риски — в основном это страхование имущества, жизни и здоровья, ответственности перед третьими лицами и другие. При этом нужно понимать, что стандартных договоры обычно предполагают возмещение по ограниченному числу страховых случаев и чаще всего не учитывают специфические риски, такие как:

- существенное снижение объемов производства при нанесении ущерба имуществу или вследствие санкционных ограничений, валютных колебаний и геополитических осложнений;

- повреждение арендуемых помещений водой, если они находятся на первом этаже или в подвале;

- материальные или репутационные потери при внешнем воздействии на IT-инфраструктуру предприятия (киберриски);

- ошибки руководителей, приводящие к существенному ущербу для компании;

- ответственность фрахтователей при аренде судов (как и весь рынок морского страхования в целом);

- финансовые потери при реализации инвестиционных проектов и т. д.

К специфическим можно отнести также некоторые услуги, представленные на рынке обязательного страхования — ОМС, пенсионное, социальное страхование и т. д. Созданные для этих целей государственные фонды финансируются за счет установленных отчислений из фонда заработной платы компаний-работодателей, а также из бюджетных средств (ОМС).

Социальное и пенсионное страхование

Социальное страхование распространяется на всех граждан РФ, потерявших возможность работать временно (по болезни, беременности, из-за различных травм или несчастных случаев) или на длительный срок (профессиональные болезни, инвалидность, потеря кормильца и т. д.). Функционирование рынка социального страхования, порядок и размеры отчислений юридических лиц и частных предпринимателей в ФСС и общие положения об основах регулирования этой сферы деятельности установлены Федеральным законом от 16 июля 1999 года № 165-ФЗ «Об основах обязательного социального страхования». Кроме того, принят ряд законов, регламентирующих отдельные направления социального страхования:

- «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»;

- «Об обязательном медицинском страховании в Российской Федерации»;

- «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» и другие.

Функции страховщика на рынке пенсионного страхования выполняет Пенсионный фонд России. Страховым случаем считается достижение гражданином определенного возраста и связанная с этим потеря трудоспособности. Основная часть государственных выплат формируется на основе общего размера взносов с заработной платы пенсионера за весь учтенный период его трудовой деятельности. Кроме того, существует страховая и социальная пенсия по инвалидности, потере кормильца, выслуге лет и т. д.

Развитие и инновации в страховании

По мнению аналитиков, страховой рынок в ближайшей перспективе будет развиваться под влиянием следующих тенденций:

- продолжающаяся цифровизация. Ведущие страховые компании стремятся создать максимально комфортные условия для клиентов и вкладывают в IT-инфраструктуру значительные средства, несмотря на сложную экономическую ситуацию. Современные технологии позволяют дистанционно управлять полисами, а в ряде случаев и урегулировать страховые случаи через онлайн-каналы;

- использование интернета вещей для оптимизации размера страховых премий на основе индивидуального подхода. Например, на рынке добровольного страхования имущества все большее распространение получает применение дифференцированных тарифов в зависимости от установленного оборудования, выполняющего круглосуточный контроль протечек и задымления, охрану периметра и другие функции обеспечения безопасности;

- использование искусственного интеллекта для оценки страховых рисков. Современные компьютерные технологии, основанные на применении нейросетей и машинного обучения, позволяют получать больше информации о клиентах путем анализа массивов статистической информации и big data;

- появление новых продуктов. Так, с 2025 года на рынке личного страхования появится добровольное страхование жизни (ДСЖ), которое будет лишено недостатков традиционных механизмов инвестиционного и накопительного страхования и должно стать драйвером развития этого сегмента, замедляющегося в условиях высоких ставок по депозитам.

Эксперты отмечают в целом благоприятные перспективы российской страховой отрасли на горизонте ближайших пяти-семи лет. Наиболее быстрорастущими станут рынки страхования ответственности автовладельцев, ДМС, а также страхования жизни и имущества.

Dmitry specializes in marketing research projects, business plans and strategic consulting.