Анализ рынка суперконструкционных пластиков

- Год выхода отчёта: 2023

Содержание

ГЛАВА 1. АНАЛИЗ РЫНКА ПОЛИАРИЛЭФИРКЕТОНОВ 9

1. ОБЩИЙ ОБЗОР РЫНКА ПОЛИАРИЛЭФИРКЕТОНОВ, 2019-2022 9

1.1. ОБЩИЙ АНАЛИЗ МИРОВЫХ ТРЕНДОВ ПОТРЕБЛЕНИЯ 9

1.2. АНАЛИЗ КЛЮЧЕВЫХ ИГРОКОВ РЫНКА (МАРОЧНЫЙ АССОРТИМЕНТ, ОБЪЕМ ПРОИЗВОДСТВА, ПРОГНОЗ ОБЪЕМА ПРОИЗВОДСТВА) 9

1.3. АНАЛИЗ КЛЮЧЕВЫХ НАПРАВЛЕНИЙ МЕЖРЕГИОНАЛЬНОЙ ТОРГОВЛИ 15

1.4. ПРОГНОЗ РАЗВИТИЯ СПРОСООБРАЗУЮЩИХ ОТРАСЛЕЙ, 2023-2030: 15

1.4.1. электротехника\электроника 15

1.4.2. авиакосмическая индустрия 16

1.4.3. нефтегазовая отрасль 17

1.4.4. медицинская отрасль 17

1.5. ПРОГНОЗ ПОТРЕБЛЕНИЯ ПОЛИАРИЛЭФИРКЕТОНОВ КАЖДОЙ ИЗ СПРОСООБРАЗУЮЩИХ ОТРАСЛЕЙ, 2023-2030 18

1.6. ОЦЕНКА ОБЪЕМА И ДИНАМИКИ МИРОВОГО РЫНКА, 2019-2022 (В СТОИМОСТНОМ ВЫРАЖЕНИИ) 18

1.7. ОЦЕНКА ОБЪЕМА И ДИНАМИКИ РЫНКА В РФ, 2019-2022 (В СТОИМОСТНОМ ВЫРАЖЕНИИ) 19

1.8. ОЦЕНКА ОБЪЕМ И ДИНАМИКИ РЫНКА В СТРАНАХ СНГ, 2019-2022 (В СТОИМОСТНОМ ВЫРАЖЕНИИ) 20

1.9. ОЦЕНКА СТРУКТУРЫ РЫНКА РФ И СНГ, 2022 (В НАТУРАЛЬНОМ И СТОИМОСТНОМ ВЫРАЖЕНИИ): 21

1.9.1. по типам марок (ненаполненные, наполненные стекловолокном, наполненные углеродными наполнителями, другие) 21

1.9.2. по типам полиарилэфиркетонам (РЕЕК, РЕКК) 23

1.10. ОЦЕНКА ОБЪЕМА И ДИНАМИКИ ИМПОРТА В РФ, 2019-2022 (В НАТУРАЛЬНОМ И СТОИМОСТНОМ ВЫРАЖЕНИИ) * (ПО ОСНОВНОМУ КОДУ ТНВЭД) 24

1.11. СТРУКТУРА ИМПОРТА, 2022 (В НАТУРАЛЬНОМ И СТОИМОСТНОМ ВЫРАЖЕНИИ) 25

1.11.1. По компаниям-производителям 25

1.11.2. По странам-производителям 26

1.11.3. По компаниям-получателям 26

ГЛАВА 2. АНАЛИЗ РЫНКА ПОЛИСУЛЬФОНОВ, ПОЛИЭФИРСУЛЬФОНОВ, ПОЛИФЕНИЛЕНСУЛЬФОНОВ (PSU, PPSU, PESU) 27

1. ОБЩИЙ ОБЗОР РЫНКА ПОЛИСУЛЬФОНОВ, 2019-2022 ГГ. 27

ОСНОВНЫЕ ХАРАКТЕРИСТИКИ АНАЛИЗИРУЕМОГО ПРОДУКТА 27

1.1. ОБЩИЙ АНАЛИЗ МИРОВЫХ ТРЕНДОВ ПОТРЕБЛЕНИЯ 28

1.2. АНАЛИЗ КЛЮЧЕВЫХ ИГРОКОВ РЫНКА (МАРОЧНЫЙ АССОРТИМЕНТ, ОБЪЕМ ПРОИЗВОДСТВА, ПРОГНОЗ ОБЪЕМА ПРОИЗВОДСТВА) 30

1.3. АНАЛИЗ КЛЮЧЕВЫХ НАПРАВЛЕНИЙ МЕЖРЕГИОНАЛЬНОЙ ТОРГОВЛИ 31

1.4. ПРОГНОЗ РАЗВИТИЯ СПРОСООБРАЗУЮЩИХ ОТРАСЛЕЙ, 2023-2030 ГГ.: 32

1.4.1. Электротехника / электроника 32

1.4.2. Авиакосмическая индустрия 33

1.4.3. Нефтегазовая отрасль 34

1.4.4. Медицинская отрасль 34

1.4.5. Автомобильная промышленность 34

1.5. ПРОГНОЗ ПОТРЕБЛЕНИЯ ПОЛИСУЛЬФОНОВ КАЖДОЙ ИЗ СПРОСООБРАЗУЮЩИХ ОТРАСЛЕЙ, 2023-2030 ГГ. 35

1.6. ОЦЕНКА ОБЪЕМА И ДИНАМИКИ МИРОВОГО РЫНКА, 2019-2022 ГГ. (В СТОИМОСТНОМ ВЫРАЖЕНИИ) 36

1.7. ОЦЕНКА ОБЪЕМА И ДИНАМИКИ РЫНКА В РФ, 2019-2022 (В СТОИМОСТНОМ ВЫРАЖЕНИИ) 37

1.8. ОЦЕНКА ОБЪЕМА И ДИНАМИКИ РЫНКА В СТРАНАХ СНГ, 2019-2022 ГГ. (В СТОИМОСТНОМ ВЫРАЖЕНИИ) 38

1.9. ОЦЕНКА СТРУКТУРЫ РЫНКА РФ И СНГ, 2022 Г. (В НАТУРАЛЬНОМ И СТОИМОСТНОМ ВЫРАЖЕНИИ) 38

1.9.1. По типам марок 38

1.9.2. По типам полисульфонов 38

1.10. ОЦЕНКА ОБЪЕМА И ДИНАМИКИ ИМПОРТА В РФ, 2019-2022 ГГ. (В НАТУРАЛЬНОМ И СТОИМОСТНОМ ВЫРАЖЕНИИ) * (ПО ОСНОВНОМУ КОДУ ТНВЭД) 40

1.11. СТРУКТУРА ИМПОРТА, 2022 Г. (В НАТУРАЛЬНОМ И СТОИМОСТНОМ ВЫРАЖЕНИИ) 41

1.11.1. ПО КОМПАНИЯМ-ПРОИЗВОДИТЕЛЯМ 41

1.11.2. ПО СТРАНАМ-ПРОИЗВОДИТЕЛЯМ 42

1.11.3. ПО КОМПАНИЯМ-ПОЛУЧАТЕЛЯМ 43

1.11.4. ПО ВИДАМ/ МАРКАМ 44

ГЛАВА 3. АНАЛИЗ РЫНКА ПОЛИФЕНИЛСУЛЬФИДА 44

КЛАССИФИКАЦИЯ 44

1. ОБЩИЙ ОБЗОР РЫНКА ПОЛИФЕНИЛЕНСУЛЬФИДА, 2019-2022 ГГ. 46

1.1. Общий анализ мировых трендов потребления 47

1.2. Анализ ключевых игроков рынка (марочный ассортимент, объем производства, прогноз объема производства) 49

1.3. Анализ ключевых направлений межрегиональной торговли 50

1.4. Прогноз развития спросообразующих отраслей, 2023-2030 гг. 52

1.4.1. электротехника\электроника 52

1.4.2. авиакосмическая индустрия 53

1.5. Прогноз потребления полифениленсульфидов каждой из спросообразующих отраслей, 2023-2030 гг. 54

1.6. Оценка объема и динамики мирового рынка, 2019-2022 гг. (в стоимостном выражении) 56

1.7. ОЦЕНКА ОБЪЕМА И ДИНАМИКИ РЫНКА РОССИИ 56

1.9. ОЦЕНКА СТРУКТУРЫ РЫНКА РФ И СНГ, 2022 Г. 58

1.9.1. СТРУКТУРА РЫНКА ПО БРЕНДАМ И МАРКАМ 58

1.9.2. СТРУКТУРА РЫНКА ПО ВИДАМ И ТИПАМ ПФС 61

1.10. ОЦЕНКА ОБЪЕМА И ДИНАМИКИ ИМПОРТА В РФ, 2019-2022 ГГ. 63

1.11. СТРУКТУРА ИМПОРТА, 2022 Г. (В НАТУРАЛЬНОМ И СТОИМОСТНОМ ВЫРАЖЕНИИ) 63

1.11.1. ПО КОМПАНИЯМ-ПРОИЗВОДИТЕЛЯМ 63

1.11.2. ПО СТРАНАМ-ПРОИЗВОДИТЕЛЯМ 65

1.11.3. ПО КОМПАНИЯМ-ПОЛУЧАТЕЛЯМ 68

1.12. Рекомендации для компании Заказчика по оптимальным для производства марок с указанием объемов производства 70

2. ПРОГНОЗЫ И ВЫВОДЫ 71

2.1. ПЕРСПЕКТИВЫ И ПРОГНОЗ РАЗВИТИЯ РЫНКА НА 2023-2030 ГГ. 71

2.2. КЛЮЧЕВЫЕ ВЫВОДЫ ПО ИССЛЕДОВАНИЮ 72

Список таблиц

Таблица 1. Анализ марочного ассортимента ключевых игроков 9

Таблица 2. Объемы производства ключевых игроков 14

Таблица 3. Прогноз потребления полиарилэфиркетона спросообразующими отраслями, 2023-2030 гг., млн. руб. 18

Таблица 4. Структура импорта полиарилэфиркетона, 2022г. 25

Таблица 5. По странам-производителям, 2022г. 26

Таблица 6. Структура импорта по компаниям-получателям, 2022г. 26

Таблица 7. Импорт по маркам и получателям, 2022г. 26

Таблица 8. Объемы производства по ключевым игрокам мирового рынка полисульфонов 30

Таблица 9. Прогноз потребления полисульфонов по отраслям в России до 2030 г., тонн 35

Таблица 10. Структура рынка России по типам марок полисульфонов 38

Таблица 11. Структура рынка России по типам полисульфонов 39

Таблица 12. Структура импорта по компаниям – производителям в 2022 г. 41

Таблица 13. Структура импорта по странам – производителям в 2022 г. 42

Таблица 14. Структура импорта по компаниям-получателям в 2022 г. 43

Таблица 15. Структура импорта полисульфонов по маркам и видам в 2022 г. 44

Таблица 16. Ключевые игроки рынка ПФС в 2022 г., тыс. тонн 49

Таблица 17. Базовый балансовый прогноз объема и динамики потребления ПФС, 2023–2030 гг., млн. долл. 54

Таблица 18. Объем и динамика мирового рынка ПФС, 2019–2022 гг. 56

Таблица 19. Объем и динамика рынка ПФС в России, 2019–2022 гг. (тыс. руб., %) 56

Таблица 20. Объем и динамика рынка ПФС в России, 2019–2022 гг. (тыс. тонн, %) 56

Таблица 21. Объем и динамика рынка ПФС в странах СНГ, 2019–2022 гг. (тыс. руб., %) 57

Таблица 22. Объем и динамика импорта ПФС в Россию, 2019–2022 гг. 63

Таблица 23. Структура импорта ПФС по компаниям-производителям в 2022 г., кг 63

Таблица 24. Структура импорта ПФС по компаниям-производителям в 2022 г., долл. 64

Таблица 25. Структура натурального импорта ПФС по странам-производителям в 2022 г., тонн 65

Таблица 26. Структура стоимостного импорта ПФС по странам-производителям в 2022 г., долл. 67

Таблица 27. Структура натурального импорта ПФС по компаниям-получателям в 2022 г., кг 68

Таблица 28. Структура стоимостного импорта ПФС по компаниям-получателям в 2022 г., долл. 69

Таблица 29. Рекомендации по производству ПФС в России, кг 70

Таблица 30. Прогноз развития рынка полиарилэфиркетона, 2023-2030 гг., млн. руб. 71

Таблица 31. Прогноз развития рынка полисульфонов, 2023-2030 гг., млн руб. 71

Таблица 32. Базовый и оптимистичный прогнозы развития рынка ПФС, 2023–2030 гг., млрд. долл. 72

Список рисунков

Рисунок 1. Динамика прогнозного объема выручки промышленных и научных организаций электронной промышленности России, млрд. руб., 2023-2030 гг. 16

Рисунок 2. Динамика запланированной и исполненной государственной поддержки развития отрасли согласно планам развития космической отрасли, 2017-2025 гг. 17

Рисунок 3. Оценка объема и динамика мирового рынка PAEK, млн. usd. 19

Рисунок 4. Объем и динамика рынка РАЕК, 2019-2022гг. 20

Рисунок 5. Оценка объема и динамика рынка PAEK в странах СНГ, 2019-2022гг., млн. руб. 21

Рисунок 6. Структура рынка РФ и СНГ по маркам, в натуральном выражении 2022г. 22

Рисунок 7. Структура рынка РФ и СНГ по маркам, в стоимостном выражении 2022г. 22

Рисунок 8. Структура рынка РФ и СНГ РАЕК по наполнению, в натуральном выражении 2022г. 23

Рисунок 9. Структура рынка РФ и СНГ РАЕК по наполнению, в стоимостном выражении 2022г. 23

Рисунок 10. Структура рынка РФ и СНГ полиарилэфиркетона по типам, 2022г. 24

Рисунок 11. Объем и динамика импорта полиарилэфиркетона, 2019-2022гг. 25

Рисунок 12. Структура мирового потребления полисульфонов по отраслям в 2022 г. в натуральном выражении 28

Рисунок 13 Структура потребления полисульфонов по отраслям в России в 2022 г. в натуральном выражении 29

Рисунок 14. Динамика прогнозного объема выручки промышленных и научных организаций электронной промышленности России, млрд. руб., 2023-2030 гг. 33

Рисунок 15. Динамика запланированной и исполненной государственной поддержки развития отрасли согласно планам развития космической отрасли, 2017-2025 гг. 34

Рисунок 16. Динамика мирового рынка полисульфонов в 2019-2022 гг. 36

Рисунок 17 Динамика рынка полисульфонов в России 37

Рисунок 18. Структура рынка полисульфонов по типам в 2022 г в натуральном выражении 39

Рисунок 19. Структура рынка полисульфонов по типам в 2022 г в стоимостном выражении 39

Рисунок 20. Динамика импорта в Россию в 2019-2022 гг. 40

Рисунок 21. Структура импорта полисульфонов по компаниям-производителям в 2022 г. в натуральном выражении 41

Рисунок 22. Оценка мировой структуры потребления ПФС в разрезе спросообразующих отраслей в 2022 г., % 48

Рисунок 23. Динамика производства и продаж ПФС в Японии, тонн, 2019-2021 гг. 51

Рисунок 24. Динамика производства и продаж ПФС в Китае, тонн, 2019-2021 гг. 51

Рисунок 25. Динамика прогнозного объема выручки промышленных и научных организаций электронной промышленности России, млрд. руб., 2023-2030 гг. 53

Рисунок 26. Динамика запланированной и исполненной государственной поддержки развития отрасли согласно планам развития космической отрасли, 2017-2025 гг. 54

Рисунок 27. Брендовая структура натурального объема рынка ПФС в России, 2022 г. (%) 59

Рисунок 28. Структура натурального объема рынка ПФС в России по маркам, 2022 г. (%) 59

Рисунок 29. Брендовая структура стоимостного объема рынка ПФС в России, 2022 г. (%) 60

Рисунок 30. Структура стоимостного объема рынка ПФС в России по маркам, 2022 г. (%) 60

Рисунок 31. Структура натурального объема рынка ПФС в России по видам, 2022 г. (%) 61

Рисунок 32. Структура натурального объема рынка ПФС в России по типам, 2022 г. (%) 61

Рисунок 33. Структура стоимостного объема рынка ПФС в России по видам, 2022 г. (%) 62

Рисунок 34. Структура стоимостного объема рынка ПФС в России по типам, 2022 г. (%) 62

Рисунок 35. Структура натурального импорта ПФС в Россию по странам, 2022 г. (%) 66

Рисунок 36. Структура стоимостного импорта ПФС в Россию по странам, 2022 г. (%) 67

Анализ рынка полиарилэфиркетонов

Общий обзор рынка полиарилэфиркетонов, 2019-2022

Общий анализ мировых трендов потребления

Полиарилэфиркетон (ПАЭК) — это высокоэффективный инженерный пластик, используемый в различных областях, включая аэрокосмическую промышленность, автомобилестроение, электронику и здравоохранение. В класс полиарилэфиркетон входят основные пластики: полиэфирэфиркетон (PEEK), полиэфиркетонкетон (PEKK).

Полиэфирэфиркетон (PEEK) представляет собой высокоэффективный технический термопласт, характеризующийся необычным сочетанием свойств, включая высокую механическую прочность, меньший вес, химическую стойкость, термостойкость и высокую электрическую целостность. Благодаря этим характеристикам компоненты на основе PEEK могут широко использоваться в автомобилестроении, нефтегазовой отрасли и медицине, для изготовления таких компонентов, как шестерни, подшипники, детали реактивных двигателей, аккумуляторные батареи в сборе, корпус автомобильного двигателя и т.д.

Сегмент PEEK, по оценкам экспертов, …

По данным Polaris market research, сегмент стеклонаполненных ПАЭК занимает …

Анализ ключевых игроков рынка (марочный ассортимент, объем производства, прогноз объема производства)

Рынок полиэфирэфиркетона (PEEK) сильно консолидирован. Основные игроки включают …

Таблица 1. Анализ марочного ассортимента ключевых игроков

|

Производитель |

Марка |

Описание |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

АО НИИ Пластмасс им. Петрова |

|

|

|

|

Порошок: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Гранулы: |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Источник: сайты производителей

Таблица 2. Объемы производства ключевых игроков

|

Производитель |

Объемы производства, 2022г., тонн |

|

|

|

|

|

|

|

|

|

|

|

|

|

АО НИИ Пластмасс им. Петрова |

|

Источник: данные годовых отчетов, отраслевые обзоры, оценка MegaResearch

Анализ ключевых направлений межрегиональной торговли

Прогноз развития спросообразующих отраслей, 2023-2030:

электротехника\электроника

Нормативно-правовые основы развития отрасли:

-

Прогноз долгосрочного социально-экономического развития Российской Федерации на период до 2030 г. (разработан Минэкономразвития России);

-

Стратегия развития электронной промышленности Российской Федерации на период до 2030 г.

Развитие электротехнической отрасли тесно связано с развитием экономики страны в целом. Между мировыми игроками существует заметный разрыв, а именно – ведущие игроки АТР с развитой электронной промышленностью опережают страны России и СНГ, где темпы развития отрасли и потребления ПФС значительно ниже.

Прогноз развития электротехнической отрасли основывается на параметрах прогноза социально-экономического развития страны. Согласно Прогнозу долгосрочного развития экономики РФ, доля России на мировом рынке электротехники составляет **%.

Исходя из макроэкономических и отраслевых предпосылок рассматриваются три сценария развития электронной промышленности - консервативный, целевой и инновационный.

Консервативный сценарий предполагает …

Целевой сценарий основан на …

… для внутренней инфраструктуры и обладающих высоким экспортным потенциалом.

Инновационный сценарий предполагает …

Основные прогнозные показатели развития отрасли, согласно долгосрочной стратегии развития, представлены на рисунке ниже.

Рисунок 1. Динамика прогнозного объема выручки промышленных и научных организаций электронной промышленности России, млрд. руб., 2023-2030 гг.

авиакосмическая индустрия

Нормативно-правовые основы развития отраслей:

-

Прогноз долгосрочного социально-экономического развития Российской Федерации на период до 2030 г. (разработан Минэкономразвития России);

-

Указ Президента «Об основах государственной политики РФ в области космической деятельности на период до 2030 г. и дальнейшую перспективу»;

-

ГП «Развитие авиационной промышленности на 2013-2025 гг.»;

-

Проект «Стратегии развития космической деятельности России до 2030 г. и на дальнейшую перспективу», ФЦП «Развитие космодромов на период 2017 - 2025 гг. в обеспечение космической деятельности Российской Федерации».

Потребности на внутреннем рынке в воздушных судах в значительной степени будут удовлетворяться за счет российской техники: с учетом существующего парка воздушных судов, будет происходить увеличение доли российских самолетов.

Прогнозно ожидается, что к 2030 г. доля российских самолетов в парке крупнейших российских авиаперевозчиков достигнет …

Авиационная промышленность России в долгосрочной перспективе будет …

С учетом геополитической ситуации, по отраслям авиации и вертолетостроения в краткосрочной перспективе прогнозируется …

Не менее важным является развитие космических систем, причем не только в целях обеспечения национальной безопасности, но и в интересах общества и экономики.

Рисунок 2. Динамика запланированной и исполненной государственной поддержки развития отрасли согласно планам развития космической отрасли, 2017-2025 гг.

Итогом выполнения программы в 2022 г. стали …

В рамках государственного прогноза развития отрасли до 2030 г. …

нефтегазовая отрасль

…

медицинская отрасль

…

Прогноз потребления полиарилэфиркетонов каждой из спросообразующих отраслей, 2023-2030

Прогноз потребления полиарилэфиркетонов в целом будет завесить от …

Также стоит отметить, что спрос и увеличение применения исследуемого пластика напрямую зависит от …

Так основной отраслью применения полиарилэфиркетонов, учитывая …

В целом же за рассматриваемый период, темпы роста объемов потребления составят …

Таблица 3. Прогноз потребления полиарилэфиркетона спросообразующими отраслями, 2023-2030 гг., млн. руб.

|

Отрасль |

2023 |

2024 |

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

|

Авиакосмическая |

|

|

|

|

|

|

|

|

|

Нефтегазовая |

|

|

|

|

|

|

|

|

|

Электротехника и электроника |

|

|

|

|

|

|

|

|

|

Медицина |

|

|

|

|

|

|

|

|

|

Прочие |

|

|

|

|

|

|

|

|

|

Итого |

|

|

|

|

|

|

|

|

Источник: оценка MegaResearch

Оценка объема и динамики мирового рынка, 2019-2022 (в стоимостном выражении)

В стоимостном выражении глобальный объем рынка полиарилэфиркетонов в 2022 году составил ... По отношению к 2019 году рынок …

В долгосрочной перспективе динамика рынка будет …

Рисунок 3. Оценка объема и динамика мирового рынка PAEK, млн. usd.

Источник: Emergen Research, MarkWIde Research, Markets and Markets Research, оценка MegaResearch

Оценка объема и динамики рынка в РФ, 2019-2022 (в стоимостном выражении)

Рисунок 4. Объем и динамика рынка РАЕК, 2019-2022гг.

Источник: ФТС России, новостные издания, оценка MegaResearch

Оценка объем и динамики рынка в странах СНГ, 2019-2022 (в стоимостном выражении)

В стоимостном выражении, объем рынка полиарилэфиркетона в 2019 году и в 2020 году составил ... руб. При этом стоит отметить, что в долларовом выражении …

Рисунок 5. Оценка объема и динамика рынка PAEK в странах СНГ, 2019-2022гг., млн. руб.

Источник: оценка MegaResearch

Оценка структуры рынка РФ и СНГ, 2022 (в натуральном и стоимостном выражении):

по типам марок (ненаполненные, наполненные стекловолокном, наполненные углеродными наполнителями, другие)

В структуре рынка 2022 года, по типам марок в натуральном выражении следующее распределение. …

К группе «Прочие» отнесены полиарилэфиркетоны у которых невозможно определить марку и вид наполнениния.

Рисунок 6. Структура рынка РФ и СНГ по маркам, в натуральном выражении 2022г.

Источник: ФТС России, новостные издания, оценка MegaResearch

На рисунке ниже представлена структура рынка по маркам в стоимостном выражении.

Рисунок 7. Структура рынка РФ и СНГ по маркам, в стоимостном выражении 2022г.

Источник: ФТС России, новостные издания, оценка MegaResearch

В структуре по видам наполнения, **% рынка занимают …

Рисунок 8. Структура рынка РФ и СНГ РАЕК по наполнению, в натуральном выражении 2022г.

Источник: ФТС России, новостные издания, оценка MegaResearch

В стоимостном выражении ненаполненные марки занимают …

Рисунок 9. Структура рынка РФ и СНГ РАЕК по наполнению, в стоимостном выражении 2022г.

Источник: ФТС России, новостные издания, оценка MegaResearch

по типам полиарилэфиркетонам (РЕЕК, РЕКК)

В структуре рынка по типам полиарилэфиркетонам …

Рисунок 10. Структура рынка РФ и СНГ полиарилэфиркетона по типам, 2022г.

Источник: ФТС России, новостные издания, оценка MegaResearch

Оценка объема и динамики импорта в РФ, 2019-2022 (в натуральном и стоимостном выражении) * (по основному коду ТНВЭД)

Методология оценки внешнеторговых поставок

-

Для получения данных по внешнеторговым поставкам полиарилэфиркетона в Россию были проанализированы таможенные декларации базы ФТС России за период 2019 —2022 года по следующим основным кодам ТНВЭД:

-

3907209900 — неполные эфиры полиспиртов;

-

391190 — прочие продукты химического синтеза в первичных формах, полисульфоны, полисульфиды.

-

Анализ внешнеторговой деятельности за 2022 год проводился с учетом торговли со странами ЕАЭС. Ранее 2022 года статистика торговли со странами ЕАЭС таможенными органами не велась.

Таким образом, объем импорта в 2019 году составил … тонны или … руб. В 2020 году поставки полиарилэфиркетона в Россию …

Рисунок 11. Объем и динамика импорта полиарилэфиркетона, 2019-2022гг.

Источник: ФТС России

Структура импорта, 2022 (в натуральном и стоимостном выражении)

По компаниям-производителям

В структуре импорта за 2022 год по компаниям-производителям, **% импорта в натуральном выражении пришлось на …

Таблица 4. Структура импорта полиарилэфиркетона, 2022г.

|

Производитель |

Страна |

Вес, тонн |

Стоимость, млн. руб. |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Jiangsu Junhua High Performance Specialty Engineering Plastics(Peek) Products |

|

|

|

|

Итого |

|

|

|

Источник: ФТС России

По странам-производителям

В 2022 году в Россию ввозился полиарилэфиркетон произведённый в трех странах: …

Таблица 5. По странам-производителям, 2022г.

|

Страна производства |

Вес, тонн |

Стоимость, млн. руб. |

|

Китай |

|

|

|

Германия |

|

|

|

Великобритания |

|

|

|

Итого |

|

|

Источник: ФТС России

По компаниям-получателям

Получателями полиарилэфиркетона в 2022 году стали следующее компании: …

Таблица 6. Структура импорта по компаниям-получателям, 2022г.

|

Получатель |

Вес, тонн |

Стоимость, млн. руб. |

|

|

|

|

|

|

|

|

|

|

|

|

|

ООО «Оргмаш-Сервис» |

|

|

|

Итого |

|

|

Источник: ФТС России

В таблице ниже представлены данные по импорту марок полиэфиэфиркетона и получателям данных марок. Информация показана только по тем маркам, которые возможно было идентифицировать.

Таблица 7. Импорт по маркам и получателям, 2022г.

|

Марка |

Получатель |

Применение (изделия) |

2022г., кг. |

2022г, тыс. usd |

Цена, usd/кг. |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Источник: ФТС России

Анализ рынка полисульфонов, полиэфирсульфонов, полифениленсульфонов (PSU, PPSU, PESU)

Общий обзор рынка полисульфонов, 2019-2022 гг.

Основные характеристики анализируемого продукта

Полисульфон[1] – это неусиленный, аморфный полимер с высокими термическими, электрическими и механическими свойствами. Один из наиболее теплостойких конструкционных термопластов, сохраняет работоспособность при температуре до 1500С, а некоторые виды – до 180-2000С.

Термические свойства полисульфонов:

-

стойкость к воздействию высоких температур,

-

устойчивость к химическому воздействию кислот, щелочей, маслам, нефтепродуктам и пару.

Электрические свойства:

-

диэлектрики

Механические свойства:

-

высокое растягивающее напряжение,

-

высокая прочность на изгиб,

-

высокий коэффициент упругости.

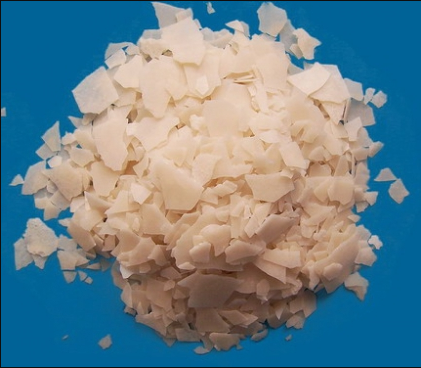

Полисульфоны выпускают в форме гранул или порошка.

В промышленности широко используют три вида полисульфонов: полисульфоны, полиэфирсульфоны и полифениленсульфоны.

Общий анализ мировых трендов потребления

На мировом рынке полисульфоны и их подвиды применяются преимущественно в …

Рисунок 12. Структура мирового потребления полисульфонов по отраслям в 2022 г. в натуральном выражении

Источник: открытые отраслевые источники

Применение в электротехнике:

-

производство печатных плат, катушек и изоляторов

Применение в автомобильной промышленности и машиностроении:

-

производство подшипников и зубчатых передач

Применение в медицине:

-

изготовление хирурических инструментов;

-

имплантаты для контурной пластики;

-

морфогенез тканей в челюстно-лицевой хирургии;

-

при протезировании зубов;

-

материал мембраны диализатора.

Применение в водоочистке:

-

изготовление фильтров для обратного осмоса

Кроме этого, полисульфоны применяют в …

Рынок России

По информации полученной в ходе проведения экспертных интервью, структура потребления полисульфонов в России несколько отличается от мировой. Так, основное применение в России сосредоточено в …

Рисунок 13 Структура потребления полисульфонов по отраслям в России в 2022 г. в натуральном выражении

Источник: открытые отраслевые источники, экспертные интервью, оценка MegaResearch

На рынке России можно выделить следующие тренды и характеристики:

-

…

-

…

-

…

-

…

Анализ ключевых игроков рынка (марочный ассортимент, объем производства, прогноз объема производства)

Ключевыми игроками мирового рынка являются компании …

По оценке аналитиков MegaResearch, в период до 2030 г. …

Таблица 8. Объемы производства по ключевым игрокам мирового рынка полисульфонов

|

Компания |

Страна |

Марка продукции |

Объем производства в 2022 г., тонн |

Прогноз производства к 2030 г., тонн |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Источник: ФТС РФ, открытые отраслевые источники, сайты компаний, экспертные интервью, оценка MegaResearch

Анализ ключевых направлений межрегиональной торговли

Прогноз развития спросообразующих отраслей, 2023-2030 гг.:

Электротехника / электроника

Рисунок 14. Динамика прогнозного объема выручки промышленных и научных организаций электронной промышленности России, млрд. руб., 2023-2030 гг.

Авиакосмическая индустрия

Рисунок 15. Динамика запланированной и исполненной государственной поддержки развития отрасли согласно планам развития космической отрасли, 2017-2025 гг.

Итогом выполнения программы в 2022 г. стали …

В рамках государственного прогноза развития отрасли до 2030 г. …

Нефтегазовая отрасль

…

Медицинская отрасль

…

Автомобильная промышленность

…

Прогноз потребления полисульфонов каждой из спросообразующих отраслей, 2023-2030 гг.

По оценке аналитиков MegaResearch, основанной на мнении экспертов, в России наиболее перспективным направлением потребления полисульфонов останется сегмент …

Прочие сегменты будут …

Таблица 9. Прогноз потребления полисульфонов по отраслям в России до 2030 г., тонн

|

Показатель |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

2030/2022, % |

|

Медицинская отрасль (мембранные технологии, хирургические инструменты) |

|

|

|

|

|

|

|

|

|

|

|

Аэрокосмическая промышленность |

|

|

|

|

|

|

|

|

|

|

|

Электротехника и электроника |

|

|

|

|

|

|

|

|

|

|

|

Нефтегазовая отрасль |

|

|

|

|

|

|

|

|

|

|

|

Автомобилестроение |

|

|

|

|

|

|

|

|

|

|

|

Прочие |

|

|

|

|

|

|

|

|

|

|

|

Итого |

|

|

|

|

|

|

|

|

|

|

|

Изменение, % |

|

|

|

|

|

|

|

|

|

|

Источник: Минэкономразвития РФ, Минпромторг РФ, открытые отраслевые источники, экспертные интервью, оценка MegaResearch

Оценка объема и динамики мирового рынка, 2019-2022 гг. (в стоимостном выражении)

По оценке MegaResearch, мировой рынок полисульфонов в 2022 году …

Рынок полисульфонов имеет …

Рисунок 16. Динамика мирового рынка полисульфонов в 2019-2022 гг.

Источник: статистика ВЭД ООН, открытые отраслевые источники, экспертные интервью, оценка MegaResearch

По мнению экспертов рынка, в ближайшие время мировой рынок полисульфонов будет …

Оценка объема и динамики рынка в РФ, 2019-2022 (в стоимостном выражении)

По оценке MegaResearch, рынок России …

Рисунок 17 Динамика рынка полисульфонов в России

Источник: ФТС РФ, открытые отраслевые источники, экспертные интервью, оценка MegaResearch

Динамика рынка полисульфонов идентична динамике импорта и зависит от …

Подробно динамика и структура импорта представлены в разделе 1.11.

Оценка объема и динамики рынка в странах СНГ, 2019-2022 гг. (в стоимостном выражении)

Оценка структуры рынка РФ и СНГ, 2022 г. (в натуральном и стоимостном выражении)

По типам марок

Согласно данным, полученным в ходе проведения экспертных интервью, …

По оценке аналитиков, основанной на данных экспертных интервью и таможенной статистики, …

Таблица 10. Структура рынка России по типам марок полисульфонов

|

Тип марки |

тонн |

млн руб. |

|

гранулы |

|

|

|

порошок |

|

|

|

Итого |

|

|

Источник: ФТС РФ, открытые отраслевые источники, экспертные интервью, оценка MegaResearch

По типам полисульфонов

По оценке аналитиков MegaResearch, основанной на данных экспертных интервью, основной объем потребления составляет группа …

Рисунок 18. Структура рынка полисульфонов по типам в 2022 г в натуральном выражении

Источник: ФТС РФ, открытые отраслевые источники, экспертные интервью, оценка MegaResearch

Рисунок 19. Структура рынка полисульфонов по типам в 2022 г в стоимостном выражении

Источник: ФТС РФ, открытые отраслевые источники, экспертные интервью, оценка MegaResearch

Таблица 11. Структура рынка России по типам полисульфонов

|

Тип марки |

тонн |

млн руб. |

|

полисульфоны |

|

|

|

полиэфирсульфоны |

|

|

|

полифениленсульфоны |

|

|

|

Итого |

|

|

Источник: ФТС РФ, открытые отраслевые источники, экспертные интервью, оценка MegaResearch

Оценка объема и динамики импорта в РФ, 2019-2022 гг. (в натуральном и стоимостном выражении) * (по основному коду ТНВЭД)

Импорт полисульфонов в РФ был оценен по следующим кодам ТН ВЭД:

-

3911901100;

-

3911901900;

-

3911909800.

Динамика импорта отличается …

Рисунок 20. Динамика импорта в Россию в 2019-2022 гг.

Источник: ФТС РФ

Следует отметить, что данные за 2019-2021 гг. представлены без учета поставок из стран ЕАЭС. При этом, по оценке MegaResearch, поставки из стран ЕАЭС в России …

Структура импорта, 2022 г. (в натуральном и стоимостном выражении)

По компаниям-производителям

На долю самого крупного поставщика – компании ХХХ – в 2022 г. пришлось **% общего объема импорта в натуральном и **% в стоимостном выражении.

Тройка лидеров – …

Рисунок 21. Структура импорта полисульфонов по компаниям-производителям в 2022 г. в натуральном выражении

Источник: ФТС РФ

Таблица 12. Структура импорта по компаниям – производителям в 2022 г.

|

Названия строк |

2022, тонн |

2022, тыс. USD |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Winflon Shanghai |

|

|

|

Eurotec Muhendislik Plastikleri (Eurotec) |

|

|

|

Diduco AB |

|

|

|

Общий итог |

|

|

Источник: ФТС РФ

Следует отметить, что поставки полисульфонов европейскими производителями осуществлялись в течение всего года несмотря на санкции, введенные против России и российских компаний. Объемы в 2-4 кварталах …

По странам-производителям

Доля Китая в общем объеме импорта в 2022 г. составила …

Таблица 13. Структура импорта по странам – производителям в 2022 г.

|

Страна - производитель |

2022, тонн |

2022, тыс. USD |

|

Китай |

|

|

|

Германия |

|

|

|

США |

|

|

|

Корея |

|

|

|

Беларусь |

|

|

|

Испания |

|

|

|

Турция |

|

|

|

Швеция |

|

|

|

Общий итог |

|

|

Источник: ФТС РФ

По компаниям-получателям

Ниже представлена структура импорта полисульфонов по компаниям-получателям с указанием марки и цены за 1 кг. Важно отметить, что информация о марках и цене за 1 кг приведена только по тем поставками, где она детализирована.

Таблица 14. Структура импорта по компаниям-получателям в 2022 г.

|

Компания-получатель |

2022, тонн |

2022, тыс. USD |

Вид / марка |

Цена, USD/кг |

|

|

|

|

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

ООО "Апластик" |

|

|

|

|

|

ООО "Грасис-Тех" |

|

|

|

|

|

Прочие |

|

|

|

|

|

Общий итог |

|

|

|

|

Источник: ФТС РФ

По видам/ маркам

Ниже представлена структура импорта полисульфонов по видам и маркам. Ввиду того, что в таможенной статистике часть поставок приведена без указания марки, данные поставки отнесены к группе «прочие».

Таблица 15. Структура импорта полисульфонов по маркам и видам в 2022 г.

|

Марка |

Вид материала |

2022, тонн |

2022, тыс. USD |

Цена, USD/кг |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

КЕУUАN |

|

|

|

|

|

ПСФ (Беларусь) |

|

|

|

|

|

Прочие полисульфоны |

|

|

|

|

|

Общий итог |

|

|

|

|

Источник: ФТС РФ

Анализ рынка полифенилсульфида

Классификация

Полифениленсульфид (ПФС) - высокотехнологичный материал, полимер с высокой степенью кристалличности, из разряда суперконструкционных термопластиков.

Конструкционные марки ПФС помимо полимерной матрицы содержат наполнители: стекловолокно (40-60%), минералы (50-60%) или стекловолокно и минералы вместе взятые (суммарно до 65%). Специальные марки содержат 20% и менее стекловолокна (экструзионные марки), 15-30% углеволокна (тепло- и электропроводящие марки), тефлон (антифрикционные марки). Стандартные (стеклонаполненные и стекломинералонаполненные) марки ПФС характеризуются супержесткостью в сочетании с ударопрочностью и стабильностью размеров при длительных нагрузках.

Классификационным основанием сегментации рынка является состав итогового продукта, согласно которому можно выделить две основные группы:

-

ненаполненные (неусиленные) типы ПФС - 95% и более основного вещества (порошок и гранулят);

-

наполненные (усиленные) ПФС - композиционные материалы (компаунды) на основе ПФС.

Для классификации по видам данные группы продукции были разделены на следующие виды:

-

группа ПФС (95% и более основного вещества);

-

группа композиционные материалы (компаунды) на основе ПФС:

-

наполненные стекловолокном и минералами соединений ПФС;

-

наполненные с углеволокном;

-

с тефлоном;

-

прочие виды.

Для классификации по типам данные виды продукции были разделены на следующие типы:

-

группа ПФС (95% и более основного вещества);

-

группа композиционные материалы (компаунды) на основе ПФС:

-

наполненный (армированный):

-

стекловолокном 20%;

-

стекловолокном 30%;

-

стекловолокном 35%;

-

стекловолокном 40%;

-

стекловолокном 60%;

-

стекловолокном 65%;

-

минеральный наполнитель 30%;

-

минеральный наполнитель 50%;

-

стекломинеральный 65%.

-

наполненный углеволокном;

-

углеволокно 30% и 40%.

-

прочие виды.

Общий обзор рынка полифениленсульфида, 2019-2022 гг.

Основные характеристики анализируемого рынка

Полифениленсульфид (далее ПФС) – стратегически важный материал для создания композитов в авиационной и ракетно-космической промышленности.

Выпуск ПФС в России обусловлен в том числе и …

Общий анализ мировых трендов потребления

ПФС используется в производстве инженерных пластиков, волокон, пленок и покрытий, из которых на сектор пластмасс приходится около **% всего объема выпускаемой продукции. На рисунке ниже представлена структура потребления по спросообразующим отраслям мирового рынка ПФС в 2022 г.

Рисунок 22. Оценка мировой структуры потребления ПФС в разрезе спросообразующих отраслей в 2022 г., %

Источник: оценка Suzhou Napan[2], MegaResearch

Основные области применения:

Электроника. ПФС имеет отличные электроизоляционные характеристики в условиях высокой температуры и высокой частоты, используются при производстве теплостойких и высоконагруженных деталей бытовой техники, частей посуды и деталей для микроволновых печей, а также мелких деталей кухонных процессоров.

Анализ ключевых игроков рынка (марочный ассортимент, объем производства, прогноз объема производства)

Ключевые игроки рынка ПФС представлены в таблице ниже.

Таблица 16. Ключевые игроки рынка ПФС в 2022 г., тыс. тонн

|

№ |

Производитель |

Марка |

Основная страна происхождения |

Объем производства, тыс. тонн |

|

1 |

|

|

|

|

|

2 |

|

|

|

|

|

3 |

|

|

|

|

|

4 |

|

|

|

|

|

5 |

|

|

|

|

|

6 |

|

|

|

|

|

7 |

|

|

|

|

|

8 |

|

|

|

|

|

9 |

|

|

|

|

|

10 |

|

|

|

|

|

11 |

|

|

|

|

|

12 |

|

|

|

|

|

13 |

Chengdu Letian Plastic Co., Ltd. |

Китай |

|

|

|

14 |

Dayang Chemical Co., Ltd. |

Китай |

|

|

|

15 |

Haixi Hongjing Chemical Co., Ltd. |

Китай |

|

|

Источник: оценка MegaResearch

В связи с уходом с российского рынка некоторых европейских компаний произошел ряд изменений в производстве ПФС предприятием …

Прогноз наращивания мощностей участниками рынка в 2023-2026 гг.:

-

…

-

…

-

…

Основания прогнозных изменений производственных мощностей по выпуску ПФС:

-

…

-

…

Анализ ключевых направлений межрегиональной торговли

Рисунок 23. Динамика производства и продаж ПФС в Японии, тонн, 2019-2021 гг.

Таким образом, в настоящее время мировая индустрия ПФС, глобальные производственные мощности, сконцентрированы в …

…

Рисунок 24. Динамика производства и продаж ПФС в Китае, тонн, 2019-2021 гг.

С 1 декабря 2020 г. Китай ввел антидемпинговые пошлины на импорт ПФС из Японии, США, Южной Кореи и Малайзии, срок действия которых составляет 5 лет , что создает возможности для развития и локализации китайского производства ПФС и способствует стимулированию производства и продаж ПФС в Китае. С непрерывным прорывом китайской технологии синтеза ПФС производственные мощности отрасли внутри АТР быстро увеличиваются.

Прогноз развития спросообразующих отраслей, 2023-2030 гг.

электротехника\электроника

Нормативно-правовые основы развития отрасли:

-

Прогноз долгосрочного социально-экономического развития Российской Федерации на период до 2030 г. (разработан Минэкономразвития России);

-

Стратегия развития электронной промышленности Российской Федерации на период до 2030 г.

Основные прогнозные показатели развития отрасли, согласно долгосрочной стратегии развития, представлены на рисунке ниже.

Рисунок 25. Динамика прогнозного объема выручки промышленных и научных организаций электронной промышленности России, млрд. руб., 2023-2030 гг.

авиакосмическая индустрия

Рисунок 26. Динамика запланированной и исполненной государственной поддержки развития отрасли согласно планам развития космической отрасли, 2017-2025 гг.

Итогом выполнения программы в 2022 г. стали …

В рамках государственного прогноза развития отрасли до 2030 г. …

Прогноз потребления полифениленсульфидов каждой из спросообразующих отраслей, 2023-2030 гг.

Прогноз потребления ПФС напрямую зависит от глубины рецессии и темпов восстановления мировой экономики. Российские тенденции соответствуют мировым трендам и напрямую связаны с разработками ключевых импортеров ПФС из Японии – изменение спроса и наращивание потенциала применения зависит от НИОКР и разработок модификаций марок с новыми технологическими свойствами ПФС.

Прогноз динамики спроса на ПФС в основных отраслях потребления ПФС в 2023-2030 гг.:

-

…

-

…

-

…

-

…

Согласно данным о структуре спроса и темпах роста изменения спроса на ПФС в отраслях ожидается …

Таблица 17. Базовый балансовый прогноз объема и динамики потребления ПФС, 2023–2030 гг., млн. долл.

|

Показатель |

2023 год |

2024 год |

2025 год |

2026 год |

2027 год |

2028 год |

2029 год |

2030 год |

|

Нефтехимия |

|

|

|

|

|

|

|

|

|

Аэрокосмическая промышленность |

|

|

|

|

|

|

|

|

|

Электротехника и электроника |

|

|

|

|

|

|

|

|

|

Промышленное производство товаров для защиты окружающей среды (фильтрация) |

|

|

|

|

|

|

|

|

|

Автомобилестроение |

|

|

|

|

|

|

|

|

|

Машиностроение и химическая промышленность |

|

|

|

|

|

|

|

|

|

Прочие |

|

|

|

|

|

|

|

|

|

Итого, баланс |

|

|

|

|

|

|

|

|

|

Изменение, % |

|

|

|

|

|

|

|

|

Источник: оценка MegaResearch

По прогнозам MegaResearch, ожидается рост потребления ПФС …

Оценка объема и динамики мирового рынка, 2019-2022 гг. (в стоимостном выражении)

Оценка объема мирового рынка ПФС в 2019-2022 гг. приведена в стоимостном выражении в таблице ниже.

Таблица 18. Объем и динамика мирового рынка ПФС, 2019–2022 гг.

|

Показатель |

2019 год |

2020 год |

2021 год |

2022 год |

|

Объем рынка, млн. USD |

|

|

|

|

|

Изменение, % |

|

|

|

|

Источник: оценка MegaResearch

В стоимостном выражении объем мирового рынка ПФС в 2022 г составил …

В 2021 г. рынок ПФС сократился на …

На сегодняшний момент ПФС …

Оценка объема и динамики рынка России

Данные, характеризующие состояние рынка ПФС в России, рассчитанные в российских рублях, представлены в таблице 11.

Таблица 19. Объем и динамика рынка ПФС в России, 2019–2022 гг. (тыс. руб., %)

|

Показатель |

2019 год |

2020 год |

2021 год |

2022 год |

|

Объем рынка, тыс. руб. |

|

|

|

|

|

Изменение, % |

|

|

|

|

Источник: ЕМИСС, оценка MegaResearch

Динамика изменений рынка в национальной валюте ...

Данные о натуральном объеме рынка ПФС в России отражены в таблице 12.

Таблица 20. Объем и динамика рынка ПФС в России, 2019–2022 гг. (тыс. тонн, %)

|

Показатель |

2019 год |

2020 год |

2021 год |

2022 год |

|

Объем рынка, тыс. тонн |

|

|

|

|

|

Изменение, % |

|

|

|

|

Источник: ЕМИСС, оценка MegaResearch

Оценка объема рынка ПФС в странах СНГ в 2019-2022 гг. приведена в стоимостном выражении российской национальной валюты в таблице ниже.

Таблица 21. Объем и динамика рынка ПФС в странах СНГ, 2019–2022 гг. (тыс. руб., %)

|

Показатель |

2019 год |

2020 год |

2021 год |

2022 год |

|

Объем рынка, тыс. руб. |

|

|

|

|

|

Динамика рынка |

|

|

|

|

Источник: оценка MegaResearch

В стоимостном выражении объем рынка ПФС в странах СНГ в 2022 г составил …

Оценка структуры рынка РФ и СНГ, 2022 г.

Структура рынка по брендам и маркам

К группе «Прочие» отнесены ПФС без указания бренда и марки. На рисунке ниже представлена структура натурального объема по брендам.

Рисунок 27. Брендовая структура натурального объема рынка ПФС в России, 2022 г. (%)

Источник: данные ФТС России, оценка MegaResearch

В 2022 г. наиболее популярной маркой ПФС являлась …

Структура рынка ПФС по маркам отражена на рисунке ниже.

Рисунок 28. Структура натурального объема рынка ПФС в России по маркам, 2022 г. (%)

Источник: данные ФТС России, оценка MegaResearch

На рисунке 3 представлена структура стоимостного объема по брендам в 2022 г.

Рисунок 29. Брендовая структура стоимостного объема рынка ПФС в России, 2022 г. (%)

Источник: данные ФТС России, оценка MegaResearch

В стоимостной структуре доля компании …

Рисунок 30. Структура стоимостного объема рынка ПФС в России по маркам, 2022 г. (%)

Источник: данные ФТС России, оценка MegaResearch

В марочной структуре рынка внутри видовых групп отмечается значительное …

Структура рынка по видам и типам ПФС

На рисунке ниже представлена структура по видам ПФС в 2022 г., на долю сегмента наполненных стекловолокном ПФС приходилось около **% всего натурального объема рынка.

Рисунок 31. Структура натурального объема рынка ПФС в России по видам, 2022 г. (%)

Источник: данные ФТС России, оценка MegaResearch

На рисунке ниже представлена структура натурального объема рынка ПФС в России по типам ПФС, преобладает группа …

Рисунок 32. Структура натурального объема рынка ПФС в России по типам, 2022 г. (%)

Источник: данные ФТС России, оценка MegaResearch

В структуре наполненных ПФС наибольшая доля (**%) принадлежит группе …

…

Структура стоимостного объема рынка также отличается …

Рисунок 33. Структура стоимостного объема рынка ПФС в России по видам, 2022 г. (%)

Источник: данные ФТС России, оценка MegaResearch

Анализ типов ПФС показал соответствие показателей натуральной структуре: …

Рисунок 34. Структура стоимостного объема рынка ПФС в России по типам, 2022 г. (%)

Источник: данные ФТС России, оценка MegaResearch

Наименьшая доля в структуре рынка (1,0%) принадлежит …

Оценка объема и динамики импорта в РФ, 2019-2022 гг.

Оценка объема импорта ПФС в Россию в 2019-2022 гг. приведена в натуральном и стоимостном выражении в таблице ниже.

Таблица 22. Объем и динамика импорта ПФС в Россию, 2019–2022 гг.

|

Показатель |

2019 год |

2020 год |

2021 год |

2022 год |

|

Объем импорта, тыс. USD |

|

|

|

|

|

Изменение, % |

|

|

|

|

|

Объем импорта, тонн |

|

|

|

|

|

Изменение, % |

|

|

|

|

Источник: данные ФТС России, оценка MegaResearch

В натуральном выражении объем импорта ПФС в Россию в 2022 г составил …

В денежном выражении объем импорта ПФС в Россию в 2022 г составил …

Структура импорта, 2022 г. (в натуральном и стоимостном выражении)

По компаниям-производителям

В 2022 г. **% совокупного импорта из стран мира составляла продукция …

Таблица 23. Структура импорта ПФС по компаниям-производителям в 2022 г., кг

|

№ |

Производитель |

Основная страна происхождения |

Объем импорта, кг |

|

1 |

|

|

|

|

2 |

|

|

|

|

3 |

|

|

|

|

4 |

|

|

|

|

5 |

|

|

|

|

6 |

|

|

|

|

7 |

|

|

|

|

8 |

|

|

|

|

9 |

|

|

|

|

10 |

|

|

|

|

11 |

|

|

|

|

12 |

|

|

|

|

13 |

|

|

|

|

14 |

|

|

|

|

15 |

|

|

|

|

16 |

|

|

|

|

17 |

|

|

|

|

18 |

|

|

|

|

19 |

|

|

|

|

20 |

|

|

|

|

21 |

|

|

|

|

22 |

|

|

|

|

23 |

|

|

|

|

24 |

Fortron Industries |

США |

|

|

25 |

Bentex, Ltd |

Китай |

|

|

26 |

Huizhou Wote Advanced Materials Co., Ltd |

Китай |

|

|

|

Всего |

|

|

Источник: данные ФТС России

Стоимостная структура импорта ПФС в Россию распределена следующим образом: …

Таблица 24. Структура импорта ПФС по компаниям-производителям в 2022 г., долл.

|

№ |

Производитель |

Основная страна происхождения |

Объем импорта, тыс. долл. |

|

1 |

|

|

|

|

2 |

|

|

|

|

3 |

|

|

|

|

4 |

|

|

|

|

5 |

|

|

|

|

6 |

|

|

|

|

7 |

|

|

|

|

8 |

|

|

|

|

9 |

|

|

|

|

10 |

|

|

|

|

11 |

|

|

|

|

12 |

|

|

|

|

13 |

|

|

|

|

14 |

|

|

|

|

15 |

|

|

|

|

16 |

|

|

|

|

17 |

|

|

|

|

18 |

|

|

|

|

19 |

|

|

|

|

20 |

|

|

|

|

21 |

|

|

|

|

22 |

|

|

|

|

23 |

|

|

|

|

24 |

Хiамеn Keyuan Plastic Co., Ltd |

Китай |

|

|

25 |

Huizhou Wote Advanced Materials Co., Ltd |

Китай |

|

|

26 |

Kinta Technology Limited |

Китай |

|

|

|

Всего |

|

|

Источник: данные ФТС России

По странам-производителям

Данные об объемах импорта по странам производителям ПФС в 2022 г. представлены в таблице ниже.

Таблица 25. Структура натурального импорта ПФС по странам-производителям в 2022 г., тонн

|

Страна |

2022 г |

|

Австрия |

|

|

Венгрия |

|

|

Германия |

|

|

Испания |

|

|

Китай |

|

|

США |

|

|

Турция |

|

|

Южная Корея |

|

|

Япония |

|

|

Всего |

|

Источник: ФТС России, оценка MegaResearch

В структуре импорта ПФС в Россию в 2022 г. преобладают страны …

Рисунок 35. Структура натурального импорта ПФС в Россию по странам, 2022 г. (%)

Источник: ФТС России, оценка MegaResearch

Крупнейшим поставщиком ПФС в Россию в 2022 г являлась …

Следует отметить, что поставки из …

Поставки ПФС китайского производства значительно отличались по динамике: …

Таблица 26. Структура стоимостного импорта ПФС по странам-производителям в 2022 г., долл.

|

Страна |

2022 г |

|

Австрия |

|

|

Венгрия |

|

|

Германия |

|

|

Испания |

|

|

Китай |

|

|

США |

|

|

Турция |

|

|

Южная Корея |

|

|

Япония |

|

|

Всего |

|

Источник: ФТС России, оценка MegaResearch

Стоимостная структура импорта в 2022 г. смещена относительно структуры натурального импорта: …

Рисунок 36. Структура стоимостного импорта ПФС в Россию по странам, 2022 г. (%)

Источник: ФТС России, оценка MegaResearch

По компаниям-получателям

Крупнейшим импортером ПФС было …

Таблица 27. Структура натурального импорта ПФС по компаниям-получателям в 2022 г., кг

|

№ |

Получатель |

ИНН |

Регион |

Объем импорта, кг |

|

1 |

|

|

|

|

|

2 |

|

|

|

|

|

3 |

|

|

|

|

|

4 |

|

|

|

|

|

5 |

|

|

|

|

|

6 |

|

|

|

|

|

7 |

|

|

|

|

|

8 |

|

|

|

|

|

9 |

|

|

|

|

|

10 |

|

|

|

|

|

11 |

|

|

|

|

|

12 |

|

|

|

|

|

13 |

|

|

|

|

|

14 |

|

|

|

|

|

15 |

|

|

|

|

|

16 |

|

|

|

|

|

17 |

|

|

|

|

|

18 |

|

|

|

|

|

19 |

|

|

|

|

|

20 |

|

|

|

|

|

21 |

|

|

|

|

|

22 |

|

|

|

|

|

23 |

|

|

|

|

|

24 |

ООО «Консолидэйтэд солюшнс» |

7734368471 |

Москва |

|

|

25 |

ООО «Атрим Про» |

4703181767 |

Ленинградская область |

|

|

26 |

ООО «Тюбол Центр НСК» |

5408024832 |

Новосибирская область |

|

|

|

Всего |

|

|

|

Источник: данные ФТС России, Таможенный союз

В 2022 г. крупнейшим импортером ПФС была компания …

Таблица 28. Структура стоимостного импорта ПФС по компаниям-получателям в 2022 г., долл.

|

№ |

Получатель |

ИНН |

Регион |

Объем импорта, долл. |

|

1 |

|

|

|

|

|

2 |

|

|

|

|

|

3 |

|

|

|

|

|

4 |

|

|

|

|

|

5 |

|

|

|

|

|

6 |

|

|

|

|

|

7 |

|

|

|

|

|

8 |

|

|

|

|

|

9 |

|

|

|

|

|

10 |

|

|

|

|

|

11 |

|

|

|

|

|

12 |

|

|

|

|

|

13 |

|

|

|

|

|

14 |

|

|

|

|

|

15 |

|

|

|

|

|

16 |

|

|

|

|

|

17 |

|

|

|

|

|

18 |

|

|

|

|

|

19 |

|

|

|

|

|

20 |

|

|

|

|

|

21 |

|

|

|

|

|

22 |

|

|

|

|

|

23 |

|

|

|

|

|

24 |

ООО «Консолидэйтэд солюшнс» |

7734368471 |

Москва |

|

|

25 |

ООО «Атрим Про» |

4703181767 |

Ленинградская область |

|

|

26 |

ООО НПО «Урал» |

7449064570 |

Челябинская область |

|

|

|

Всего |

|

|

|

Источник: данные ФТС России, Таможенный союз

Рекомендации для компании Заказчика по оптимальным для производства марок с указанием объемов производства

На сегодняшний момент, по оценкам экспертов рынка, наиболее актуальной стратегией выхода на рынок ПФС является импортозамещение. Исходя из указанной стратегии, были отобраны марки, пользующиеся устойчивым спросом у потребителей на протяжении всего периода. Оптимальный объем производства рассчитан согласно динамике спроса и в объемах, соответствующих прогнозным уровнях поставок. Рекомендации по производству представлены в таблице ниже.

Таблица 29. Рекомендации по производству ПФС в России, кг

|

Марка |

Армирование |

Объем выпуска, кг |

|

|

|

|

|

|

|

|

Источник: оценка MegaResearch

Прогнозы и выводы

Перспективы и прогноз развития рынка на 2023-2030 гг.

Полиарилэфиркетон

Прогноз развития рынка в целом будет зависеть от темпов развития экономики страны, а также от поставок зарубежных производителей. Учитывая наложенные санкции на Россию …

Также стоит отметить, что …

В целом же за рассматриваемый период, …

Таблица 30. Прогноз развития рынка полиарилэфиркетона, 2023-2030 гг., млн. руб.

|

Показатель |

2023 год |

2024 год |

2025 год |

2026 год |

2027 год |

2028 год |

2029 год |

2030 год |

|

Базовый прогноз |

|

|

|

|

|

|

|

|

|

Темп роста, % |

|

|

|

|

|

|

|

|

Источник: оценка MegaResearch

Полисульфоны

Развитие рынка полисульфонов будет зависеть от …

По оценке MegaResearch, существующий производитель полисульфонов …

В стоимостном выражении рынок полисульфонов, по оценке MegaResearch, …

При оценке прогноза были учтены факторы роста спроса в основных отраслях потребления, прогноз стоимости полисульфонов на мировом рынке, а также прогноз инфляции в России в долгосрочный период.

Таблица 31. Прогноз развития рынка полисульфонов, 2023-2030 гг., млн руб.

|

Показатель |

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

2028 |

2029 |

2030 |

|

Базовый прогноз |

|

|

|

|

|

|

|

|

|

|

Темп роста, % |

|

|

|

|

|

|

|

|

|

Источник: оценка MegaResearch

Полифениленсульфид

Базовый прогноз. Ожидается, что …

Оптимистичный прогноз. Ожидается …

…

Таблица 32. Базовый и оптимистичный прогнозы развития рынка ПФС, 2023–2030 гг., млрд. долл.

|

Показатель |

2023 год |

2024 год |

2025 год |

2026 год |

2027 год |

2028 год |

2029 год |

2030 год |

|

Базовый прогноз |

|

|

|

|

|

|

|

|

|

Темп роста, % |

|

|

|

|

|

|

|

|

|

Оптимистичный прогноз |

|

|

|

|

|

|

|

|

|

Темп роста, % |

|

|

|

|

|

|

|

|

Источник: оценка MegaResearch

Ключевые выводы по исследованию

Полиарилэфиркетон

-

…

-

…

-

…

-

…

-

…

-

…

-

…

-

…

-

…

-

…

Полисульфон

-

…

-

…

-

…

-

…

-

…

-

…

-

…

-

…

-

…

Полифениленсульфид

-

…

-

…

-

…

Заинтересовал данный отчёт?

Мы готовы обновить данные по персональной цене по Вашему запросу.

Готовые исследования по теме «Полипропилен, полимеры и смолы»

Olga specializes in marketing research projects, business plans and strategic consulting.